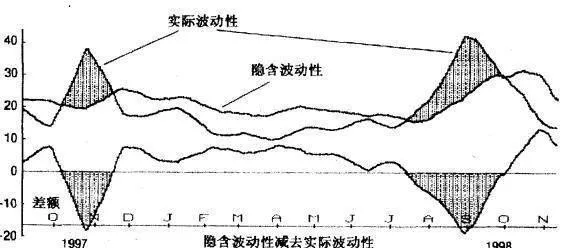

两者的差额曲线非常简单,由图中底部的曲线表示。在差额中画出一条“零”线。当差额曲线通过零线时,波动性的投射预测值就等于20天后的实际发生值;如果差额曲线在零线的上方,则隐含波动性太高,期权定价过高;反之,如果差额曲线在零线下方,则实际波动性低于预测波动性,期权定价过低。后者在图9.3中以阴影表示。简单言之就是,在图中阴影期间你就要买入期权,非阴影期间你就要卖出期权。

特别需要指出的是,隐含波动性并不能够真正对其后的实际波动性作出很好的预测。如果是的,那么差额曲线大多数时间会在零值附近波动。然而,它却上下大幅摆动,使得隐含波动性比实际波动性高估或者低估很多。 这说明利用差额作为是否买卖波动性的依据是不正确的,这样做可能会使你遭受损失。如果你碰巧注意到XYZ公司期权有30%的隐含波动性,而XXYZ公司股票目前正以20%的20天历史波动性进行交易,则那么从这个信息中你就不能做出是否买卖波动性的判断,因为它们是无关的。

通过与以前吃过的类似苹果的比较,你可以找出较好吃的苹果。换句话说,将隐含波动性与其过去水平进行比较会有助于你更好地利用隐含波动性。

图9.4 OEX/标准普尔100指数的隐含波动性与历史波动性

图中一个不太明显的现象是隐含波动性的波动似乎比实际波动性的要小,这似乎是波动性预测过程中的自然现象。例如,当市场崩溃时,期权的隐含波动性却只适度增加。这可以从图9.3中$OEX的例子中看出。图中唯一显著的阴影部分发生在1990)年10月市场疯狂抛售的时候。而在以前的年份中,当出现更为剧烈的市场下跌时,SOEX的实际波动性只是短暂移动到过隐含波动性之上,见图9.4。换言之,期权交易者和做市商在进行期权定价时会对波动性作出预测,并且往往是对中间值进行预测,因为一个极端值预测很可能是错误的。当然,结果证实这种预测也总是错误的,因为实际波动性来回跳跃,变化很快。