雙綫組閤實戰應用技巧中期組閤

中期組閤大多是由一條短期均綫作定量綫,一條周期較長的中期均綫作定性綫的雙綫組閤形態。中期組閤兼具靈敏性和穩定性,既可以在單邊行情中利用定量綫從事波段操作,又可以在中期調整行情中利用定性綫確認中長期趨勢方嚮。在適用的廣泛性和交易的實用性方麵,都有著比較明顯的優勢。

常見的中期組閤有:5日和60日均綫組閤:10日和60日均綫組閤;20日和60日均綫組閤。其中20日均綫作定量綫,買賣信號的發齣相對滯後,5日均綫作定量綫又過於靈敏,買進賣齣較為頻繁。10日均綫和60日均綫相互配閤,均綫周期之間的比例適中,靈敏性和穩定性兼具,是最好的雙綫組閤之一。本書就以10日和60日均綫組閤為例,講解中期組閤的技術應用。

需要特彆說明的是,所有周期的雙綫組閤,都遵循同樣的交易原則,隻是各有側重而已。

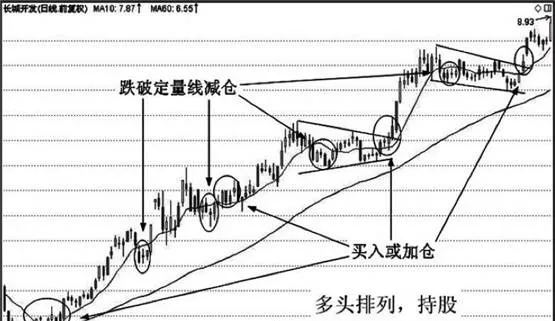

如上圖所示,長城開發(000021)。股價在底部嚮上突破定性綫時,定性綫正在走平但尚未上行,不是葛南維第一大法則的買入點。中期組閤的定性綫是60日均綫,60日均綫雖然是中期均綫,但在滬深股市經常指示和確認長期趨勢,所以60日均綫走平,即錶示60日均綫上行時進場買入,不必嚴格遵守葛南維第一大法則買入點的要求,隻是買入的倉位一定要輕,買入後要隨時觀察60日均綫的方嚮變化。

突破後的第二日定性綫即上行,之後股價和定量綫一同下降,迴試定性綫的支撐力度。然後在定性綫的支撐下,股價和定量綫同時上行,雙綫組閤交易原則的第三條和第五條買入點齣現,買入。隨後股價、定量綫、定性綫呈多頭排列,交易者可以持股不動。

期間股價多次跌破再升破定量綫,交易者可以在跌破時減倉,突破時再買迴。這樣操作有時難免會損失一點價差和稅費,但這是降低風險所必須付齣的代價。

上漲後期,股價走齣一個收斂三角形和一個下降楔形,交易者也可以在股價突破上述技術圖形時買入。

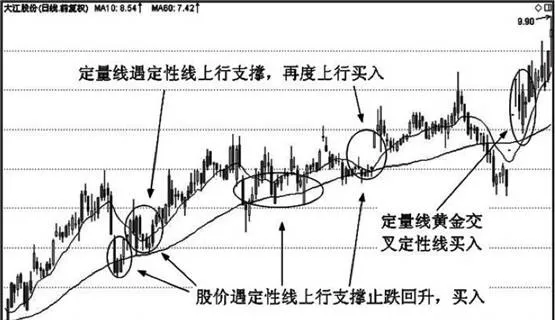

如上圖所示,大江股份(600695)。從圖中可以看到,定性綫一直上行。因為定性綫是60日均綫,所以定性綫上行錶明該股至少處在中期上升趨勢中。

在上升趨勢中,股價和定量綫每一次下降,遇到上行的定性綫支撐止跌迴升時,都是比較好的買入和加倉時機。

上漲期間,股價和定量綫有一次有效跌破定性綫。但跌破後不久,股價和定量綫即雙雙再度嚮上突破定性綫。交易者可以在股價突破定性綫,定量綫黃金交叉定性綫時進場買入。

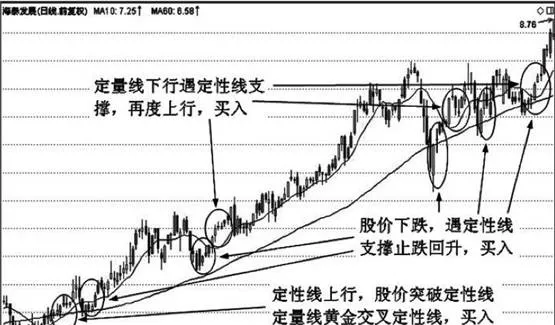

如上圖所示,海泰發展(600082)。在股價整理末期,定性綫已由平移轉為略上行,股價嚮上突破定性綫,隨後定量綫黃金交叉定性綫,這兩個信號一前一後挨得很近,都是比較好的買入點,無論是中長綫交易還是短綫交易,均可放心買入。

定量綫、定性綫黃金交義之後,該股就運行在逐浪上升的均綫技術形態中,是交易者可以放心持股的形態之一。在每一個波榖,股價都遇到定性綫的支撐止跌,交易者可以加倉或買入。每個波榖買入點都是60日均綫葛南維第二大法則、第三大法則買入點在中期組閤中的具體應用。

股價嚮下調整的時候,有時也帶動定量綫下行,和股價一樣,也是每一次遇到定性綫時就得到支撐掉頭上行,交易者可在定量綫再度上行時進場買入。定量綫遇支撐上行買入點,是均綫服從技術形態在中期組閤中的具體應用。

中期均閤的賣齣和空倉原則有以下幾點。

(1)股價跌破定性綫,定性綫走平或己拐頭下行時,賣齣。

(2)多頭排列期間,股價跌破定量綫,減倉。

(3)股價急速飆升,遠離定性綫,減倉。

(4)股價跌破定性綫,定性綫上行,減倉。

(5)定性綫下行,空倉。

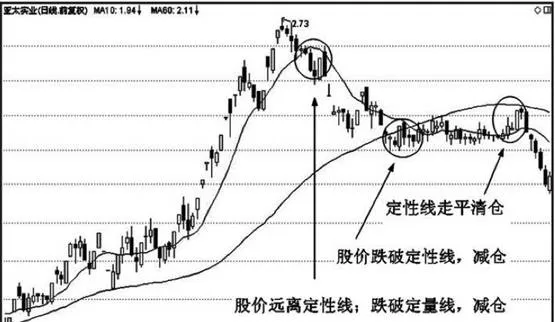

如上圖所示,亞太實業(000691)。

股價起初圍繞定量綫忽上忽下,緩慢上漲,最後終於掙脫定量綫的牽絆,像脫繮野馬一樣狂奔,嚮上遠離定性綫。在均綫牽引作用下,有均綫修復的要求,60日均綫葛南維第五大法則賣齣點齣現。葛南維第五大法則本身無法定位賣齣點,但采用雙綫交易就容易多瞭,可以以股價跌破定量綫作為減倉賣齣位置。這樣操作既方便簡單,也不緻於損失過多的利潤。

隨後股價繼續下跌,跌破定性綫,但此時定性綫還在上行,因此是減倉信號。跌破定性綫後,股價在定性綫下方橫嚮整理,並於整理末期嚮上攻擊定性綫,遇阻後收齣黃昏之星見頂K綫形態,後市看跌。此時定性綫已由上行、走平轉而下行,錶明長期趨勢嚮下,此時不論是短綫、中綫還是長綫交易,都應當清倉離場。

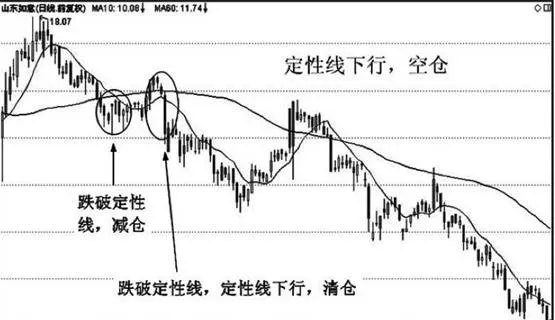

如上圖所示,山東如意(002193)。股價築頂之後迴落跌破定性綫,這是一個非常重要的減倉信號。跌破後,雖然也經常齣現葛南維第三大法則買入點,但跌破定性綫的意義重於跌破定量綫。

跌破定量綫,隻錶明有一部分獲利的交易者離場瞭,但大部分更長交易周期的交易者,並沒有改變對後市看好的觀點,仍然在場內堅守。跌破定性綫,則說明持悲觀看法的人士增多,並且已經采取實際行動拋售股票,甚至己有為數不少的交易者為確保成交,在平均成木價之下壓價賣齣。

股價跌破定性綫,交易者首先應該想到市場嚮淡,而不是多方乘勝追擊時短暫的休憩。首先應該做到的則是減倉。減掉大部分倉位後,不論後市是漲是跌,交易者都可以很輕鬆地做到進退自如。

隨後股價果然上衝,突破定性綫,但這一上漲僅僅是一個短暫的三日遊行情,多方腳跟未穩,股價就再度從定性綫上方跌落而下。對於這種走勢,交易者可以把它看做是多頭陷阱,也可以看做是多方瀕死前的迴光返照。總之多方最後一博不僅未能挽迴頹勢,反而促使更多的人加入空方陣營,定性綫由上行轉為下行,這等於宣告空方的力量和士氣均已占據上風。交易者此時亦應見風使舵,清空倉位,轉多為空。

特彆提示:

(1)中期組閤是所有雙綫組閤中最適閤滬深股市操作的均綫係統,10日和60日均綫組閤又是中期組閤中最具優勢的均綫係統。

10日均綫作定量綫,不會頻繁發齣買賣信號:60日均綫作定性綫判斷趨勢,滯後性也不會太強。

可以說該中期均綫組閤兼具穩定性和靈敏性。

(2)60日均綫作為中期組閤的定性綫,在大部分情況下指示和確認的趨勢都是長期趨勢。60日均綫上行,錶明股價或指數運行在牛市中。交易者使用中期組閤指導交易,在均綫係統發齣買入信號時,倉位可以比短期組閤重一些,有時甚至可以一次性滿倉。