本文詳細介紹了KDJ指標的構成原理,KDJ的基本應用及買賣法則,KDJ指標的金叉與死叉,KDJ指標頂背離與底背離,KDJ指標與其它指標配合選股等。

KDJ指標的構成:

KDJ全名爲隨機指標,由美國的喬治·萊恩博士所創,由K、D、J三條曲線組成,在設計中綜合了動量指標、強弱指數和移動平均線的一些優點,在計算過程中主要研究高低價位與收盤價的關係,即通過計算當日或最近數日的最高價、最低價及收盤價等價格波動的真實波幅,充分考慮了價格波動的隨機振幅和中短期波動的測算,使其短期預測功能比移動平均線更準確有效。

KDJ指標的原理:

原理

用目前股價在近階段股價分佈中的相對位置來預測可能發生的趨勢反轉。

KDJ算法

對每一交易日求RSV(未成熟隨機值)

RSV=收盤價-最近N日最低價÷最近N日最高價-最近N日最低價×X100%

當日K值=2/3×前一日K值+1/3×當日RSV

當日D值=2/3×前一日D值+1/3×當日K值

當日J值=3×D-2×K

備註:若無前一日K值與D值,則可分別用50來代替。

KDJ指標的應用的基礎:

KDJ都在0—100的區間內波動,50爲多空均衡線。如果處在多方市場,50是回檔的支持線;如果處在空方市場,50是反彈的壓力線。

K線進入90以上爲超買區,10以下爲超賣區;D線進入80以上爲超買區,20以下爲超賣區。宜注意把握買賣時機。

K線在低位上穿D線爲買入信號,K線在高位下穿D線爲賣出信號。

高檔區D線的M形走向是常見的頂部形態,第二頭部出現時及K線二次下穿D線時是賣出信號。低檔區D線的W形走向是常見的底部形態,第二底部出現時及K線二次上穿D線時是買入信號,若與價格走向發生背離,分別稱爲頂背離和底背離,買賣信號可信度極高。

J值可以大於100或小於0。J值是爲KDJ買賣信號是否可以採取行動提供可信判斷。通常,當J值大於100或小於0時被視爲採取買賣行動的時機。

kDJ本質上是一個隨機性的波動指標,故計算式中的N值通常取值較小,以5至14爲宜,可以根據市場或商品的特點選用。不過,將KDJ應用於周線圖或月線圖上,也可以作爲中長期預側的工具。

K,D,J曲線運行的狀態:

.當J曲線開始在底部(50以下)向上突破K曲線時,說明股價的弱勢整理格局可能被打破,股價短期將向上運動,投資者可以考慮少量長線建倉。

.當J曲線向上突破K曲線並迅速向上運動,同時K曲線也向上突破D曲線,說明股價的中長期上漲行情已經開始,投資者可以加大買入股票的力度。

.當K, D, J曲線開始擺脫前期窄幅盤整的區間並同時向上快速運動時,說明股價已經進入短線強勢拉昇行情,投資者應堅決持股待漲。

.當J曲線經過一段快速向上運動的過程後開始在高位(80以上)向下掉頭時,說明股價短期上漲過快,將開始短線調整,投資者可以短線賣出股票。

.當D曲線也開始在高位向下掉頭時,說明股價的短期上漲行情可能結束,投資者應中線賣出股票。

.當K曲線也開始在高位向下掉頭時,說明股價的中短期上漲行情已經結束,投資者應全部清倉離場。

.當K,D,J曲線從高位同時向下運動時,說明股價的下跌趨勢已經形成,投資者應堅決持幣觀望。

.通過KDJ與股價背離的走勢,判斷股價頂底也是頗爲實用的方法;

A)股價創新高,而KD值沒有創新高,爲頂背離,應賣出;

B)股價創新低,而KD值沒有創新低,爲底背離,應買入;

C)股價沒有創新高,而KD值創新高,爲頂背離,應賣出;

D)股價沒有創新低,而KD值創新低,爲底背離,應買入;

KDJ處於80以上的超買形態,股價預示的反轉,如圖所示,股價經過上漲,是KDJ指標值處於80以上,形成超買狀態,股價反轉。

KDJ處於20以下的超賣形態,股價預示的反轉,如圖所示,股價經過下跌,是KDJ指標值處於20以下,形成超賣狀態,股價走出了反轉走勢。

應用難點:

.如何用KDJ判斷買入趨勢,及何時進入整理形態

.如何把KDJ指標與其他指標相互配合使用

KDJ指標的金叉形態

當股價經過一段很長時間的低位盤整行情,並且K、D、J三線都處於50線以下時,一旦J線和K線幾乎同時向上突破D線時,表明股市即將轉強,股價跌勢己經結束,將止跌朝上,可以開始買進股票,進行中長線建倉。這是KDJ指標“黃金交叉”的一種形式。

KDJ金叉形態

KDJ死叉形態

當股價經過前期一段很長時一間的上升行情後,股價漲幅已經很大的情況下,一旦J線和K線在高位(80以上),幾乎同時向下一突破D線時,表明股市即將由強勢轉爲弱一勢,股價將大跌,這時應賣出大部分股票而不能買股票 ,這就是KDJ一指標的“死亡叉”的一種式。

KDJ死叉形態

KDJ指標的頂背離

當股價K線圖上的股票走勢一峯比一峯高,股價在一直向上漲,而KDJ曲線圖上的KDJ指標的走勢是在高位一峯比一峯低,這叫頂背離現象。頂背離現象一般是股價將高位反轉的信號,表明股價中短期內即將下跌,是賣出的信號。

KDJ指標的頂背離

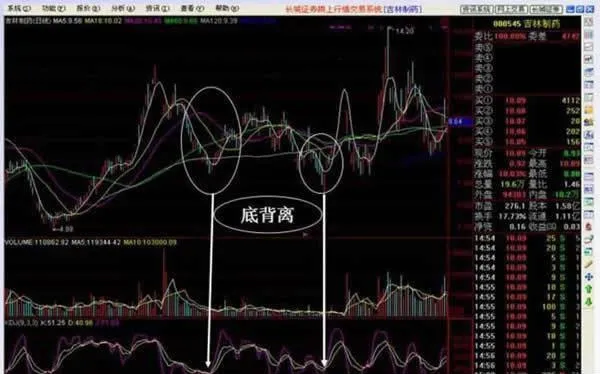

KDJ指標的底背離

當股價K線圖上的股票走勢一谷比一谷低,股價在向下跌,而KDJ曲線圖上的KDJ指標的走勢是在低位一底比一底高,這叫低背離現象。底背離現象一般是股價將低位反轉的信號,表明股價中短期內即將上漲,是買入的信號。

KDJ指標的底背離

KDJ指標的背離結論

與其他技術指標的背離現象研判一樣,KDJ的背離中,頂背離的研判準確性要高於底背離。當股價在高位,KDJ在80以上出現頂背離時,可以認爲股價即將反轉向下,投資者可以及時賣出股票;而股價在低位,KDJ也在低位(50以下)出現底背離時,一般要反覆出現幾次底背離才能確認,並且投資者只能做戰略建倉或做短期投資。

KDJ指標與MACD指標配合選股

KDJ指標與RSI指標配合選股

KDJ+MACD+RSI+CCI選股