有了以上的論述與方法,筆者嘗試對中國股市的歷史大波浪進行劃分,大家可以參考。以上證指數爲例,見圖2-26。

此圖是筆者對上證指數從始至今的波浪標示,上證指數1990年至2011年4月的大型波浪歷程:

超級循環浪{1}:95點至1558點 幅度+1540% 27個月

超級循環浪{2}:1558點至325點幅度-79% 17個月

超級循環浪{3}:325點至今仍未走完{圖中未標示}

大級別循環浪一: 325點至2245點幅度+590% 約七年

其中一浪1 325點至1052點幅度+223% 2個月不到

一浪2 1052點至512點幅度-51% 16個月

一浪3 512點至1510點幅度+194% 15個月

一浪4 1510點至1047點幅度-31% 24個月

一浪5 1047點至2245點幅度+114% 27個月

大級別循環浪二:2245點至998點幅度-55% 約四年

其中二浪A 2245點至1311點幅度-42% 19個月

二浪B 1311點至1783點幅度+36% 15個月

二浪C 1783點至998點幅度-44% 15個月

大級別循環浪三:998點至今仍遠未走完

其中三浪1 998點至6124點幅度+513% 30個月

三浪2 6124點至1664點幅度-73% 12個月

三浪3 1664點至今仍遠未走完(1664點至3478點是三浪3中的小1浪,3478點至2011年底,可能是三浪3中的小2浪)

由於上述的波浪標示,筆者認爲未來十年中國股市將迎來超級循環浪{3}中的大級別循環浪三中的第3主升浪,這意味着中國股市真正的好日子在後頭呢!未來十年中國股市將迎來真正的黃金十年!在論證筆者的結論之前,我們可以先複習一下世界上最早、也是最成熟的股市之一美國股市的發展歷史(見圖2-27)。

這幅圖總會讓人想起美國著名的技術分析大師小羅伯特.普萊切特的一句話,“正像歷史指出的那樣,人類前進的趨勢永遠向上。但是,這種前進的道路不是一條直線,而且永遠不是,除非人類那種貪婪與恐慌的本性消失。問問任何一位考古學家吧,他知道"。

股神巴菲特曾反覆表示,中國經濟與股市將長期繁榮,且相信自己若在中國做投資也能獲得與過去幾十年在美國投資一樣的成就。投資大師吉姆.羅傑斯更是將2008年的中國股市比喻爲1908年美國股市。

而在我們看來,從股市所依賴的宏觀經濟環境、貨幣政策背景,以及市場歷史走勢特徵、流行的熱門題材等多因素分析,當前的中國股市與20世紀70年代的美國股市具有很大的相似性,那時的美國股市發展史更值得我們回顧和參考。

20世紀70年代,美國經濟在經歷了1950--1960年的高速增長後,陷入了幾年的滯脹期。兩次石油危機是美國經濟在20世紀70年代轉入週期性調整的外因;內因主要是,註定不可持續的"高增長、低通脹”的良好局面出現了轉變。其內在邏輯則是,美國實體經濟面臨着轉型問題。傳統的製造業在經歷了長期的繁榮後,利潤率開始滑落,經濟增長點一時出現"真空”局面,積極的財政政策自然就不能繼續起到刺激經濟的作用,反而推高了通貨膨脹水平。

20世紀70年代美國當時遭遇的宏觀經濟問題,與當前中國所面臨的處境極爲相似。中國經濟目前也面臨着傳統產業衰退,經濟結構亟待轉型的局面。

從中短期波動上看,道瓊斯工業指數在1973年觸頂後迅速回落,1974年12月最低達572點,跌幅超過40%。美國股市於1975年走出了陰影,而美國經濟直到1983年才明顯呈現好轉。1982 年底,道瓊斯工業指數再次站上1000點關口,從此再也沒有被跌破。1985年底,道指首次突破1500點。隨後一路繼續飆升。1987年1月,道指首破2000點大關。1991 年4月,道指首破3000點。此後,道指突:破整數大關的間隔時段越來越短。1999年3月,首次站上10000點大關。2007年10月,達到最高點14279點。

在股指不斷創新高的同時,美國證券化率( 即股市市值佔GDP比率)也在不斷提高。1928年,美國證券化率僅5.55%,1980年提高至50%,1996年至108%,2007年達到144%。

可以這樣說,市場總是有缺陷的,但美股歷史尤其是20世紀70年代至今的歷史表明:危機也是機遇,從長時段看,股市總是向上發展的。

美國股市發展史雖然向我們表明了股市長期趨勢向上的觀點。但長期牛市中那些週期性的大熊市,總會在某個特定的時期喚起人們的回憶。

2008年,面對中國股市突如其來的暴跌,一系列令人望而生畏的呼聲此起彼伏,諸如“百年一遇"、“中國股市真正意義上的推倒重來”等,讓人感到不知所措。國內很多投資人擔心2008年的中國股市會複製8本股市1990年或納斯達克股市2000年以後的走勢一步入一輪長期大熊市。

著名經濟學家、被稱爲“日元先生”郴原英資在2008年4月接受媒體採訪時表示,“現在的中國與20世紀60年代日本高速經濟成:長期的特徵和1985年以後日本泡沫經濟相似,帶有雙重性格。也就是說,現在的中國其實並不完全像1989年那時候的日本股市,更像是20世紀60年代的日本,那時候的日本就是買股票和房地產肯定會賺錢,所以現在的中國股民買股票的時候應該是沒想過買股票買房地產還會虧。”

“實際上8本的泡沫破滅是在等到1989年的時候才實現的,現在的中國雖然像20世紀60年代高速成長期的日本,但是因爲美國的次貸危機,所以讓它的泡沫破裂提前了一點。”

不過,通過數據比較,我們發現中國經濟和股市更應該類似於8本1974年。只不過正如梆原英資所言,“中國雖然像20世紀60年代高速成長期的日本,但是因爲美國的次貸危機,所以讓它的泡沫破裂提前了一點。”其直接的表現就是當前中國股市和樓市的調整比1974年時的日本要劇烈得多,但長期的經濟增長可能又會保障中國不會出現1990年以來日本那種"迷失的十年”。還是讓我們先進入時光穿梭機,去領略一下日本經濟史上那個曾經的沸騰年代。

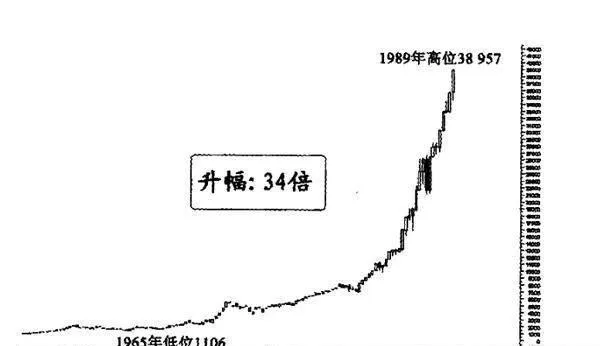

經濟的快速增長帶動了股市與不動產價格的持續高漲,日本股市從1950年開始步入長期升勢。1950年日經指數只有85點,之後便緩慢攀升,直到1965年,日本股市開始顯著上漲,8經指數從1965!年的低位1106點到1973年1月,最高達到了5256點,之後便進入了長達20個月的下跌,在1974年10月創下了3355點的最低點,累計跌幅達到了36%。36%的股市跌幅對於當年日本高速發展的實體經濟,算是非常嚴重的事情了,但這個跌幅還是低於同期美國道瓊斯指數44%與香港股市90%的跌幅。此輪股市的下跌的根本原因還是在於期間的經濟危機。儘管世界經濟危機到1975年才宣告結束,但日本股市則提前於經濟在1974年10月見底,而香港與美國則先後在同年12月見底。

如果從1950年算起,到1973年,日本股市的累計漲幅達到了60.8倍。這與中國的上證指數1990- -2007年的60.2倍的漲幅相仿。不過,日本股市在1974年見底後,又經過了15年的上漲,漲幅達到了10倍多,在1989年年底突破38900點後,才宣告長期頂部的成立(見圖2-28,圖2-29)。

而2008年中國股市的最大跌幅相當於8本股市1974年跌幅的兩倍多。

經過1974年石油危機的打擊之後,日本經濟加快了產業結構的重組和調整,重點發展汽車、機電等加工組裝機械行業,逐漸將石油、化工、煤炭等高能耗行業,以及紡織、輕工等勞動密集型行業調整出局。很多日本學者都把這一時期看做“B本經濟的轉換點"。

正如上述種種數據一直在告訴我們的那樣,當今的中國,不管國家GDP,還是人均GDP,都還遠遠沒有發展到彼時發達國家的程度。

正如上文提到的圖2-20. 圖2-21 中激動人心的“井噴”行情那樣,倘若大盤或某隻股票出現了大級別的三角形調整模式,我們一-定要密切關注股價在三角形模式的尖端出現的變化,這將是獲取暴利的絕佳機會。

除了A股以外,中國臺灣地區股市的臺灣加權平均指數現在正運行在一個超級巨型三角形調整形態( 見圖2-22)。

因此,當今中國很難複製20世紀90年代日本或2000年納斯達克的長期熊市。當然還有一些輔助因素,進一步證明中國股市很難重蹈覆轍:日本股市崩潰後的20世紀90年代,正好趕上美國股市走出大牛市,國際投資者的目光主要集中在美國,這使得日本進入“迷失的10年”。而2008年中國股市崩潰時,正好趕上美國金融危機,全球資金緊張,與之相反的是中國資金過剩,銀行存款和外匯儲備雙雙創出歷史新高。