均線理論的本質是市場的成本趨勢,而股價的漲跌始終圍繞市場成本,因此代表成本的均線在實際操作中非常重要。股價在一般清況下都是沿着均線的方向波動,而均線的週期長短是十分關鍵的因素。

週期短的均線的敏感度高,但是準確性相對較低;而週期長的均線敏感度低,但穩定性和準確度相對較高。

例如,3日均線比5日均線敏感;240日均線比120日均線的週期長,但240日均線所代表的趨勢的方向更正確。

有時,股價與均線會出現交叉背離現象。

均線背離現象一般發生在暴漲或者暴跌時,是一種不正常的市場狀態,是短期的行爲。

由於均線的吸引力,將導致這一現象得到修正。

由於均線在很大程度上代表了趨勢的方向,因此趨勢會對出現偏差的股價進行修正,從而出現反彈或者回調,這一方法對於判斷短期的底部和頂部很有效。

均線背離現象在實際操作中經常出現,所謂均線背離是指兩種情況:

(1)當股價下跌見底後,從底部上漲時,中長期均線的運行方向一般都是向下的。當股價突破一條均線以後,股價的運行方向與所突破的均線的方向是“交叉”並相反的。

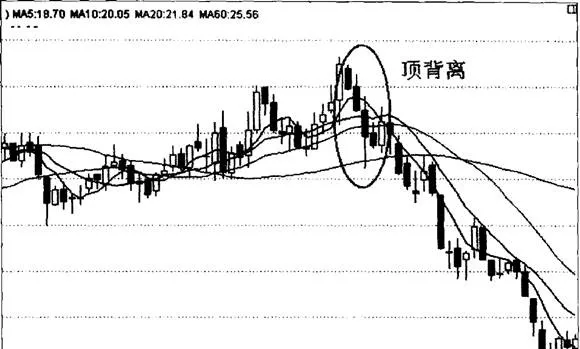

(2)當股價上漲見頂後快速下跌,此時的中長期均線的運行方向仍然向上,當股價決速擊穿一條中長斯均線後,此時股價的方向向下,而被擊穿的均線的方向卻是向上的,股價與被擊穿的均線的方向也是“交叉”並相反的(如下圖所示)。

均線背離現象一般發生在暴漲或者暴跌時,它對於判斷底部和頂部很有幫助,能使投資者準確把握短線機會。

投資者在運用均線背離時應當注意幾個問題:

(1)股價的K線與均線必須發生交叉,並且在方向上相反,如果股價與均線沒有發生交叉時,即使此時兩者方向相反,也不屬於均線背離。

(2)在均線背離發生後,判斷短期的底和頂時,應當注意:股價必須出現劇烈震盪的情況下才可靠。如果在均線發生背離後,股價並沒有出現劇烈的震盪,而是出現強勢盤整或者下跌抵抗的情況下,表明市場並不理會均線背離,原有的上漲或下跌狀態仍將持續。

(3)均線背離技術只適用於一般狀態下的市場,當市場進入“極強”或“極弱”狀態時,應當運用“均線扭轉”理論來判斷大勢。

此時的市場狀況是有兩種情況:

1. 極強市場。此時市場表現爲連續放巨量,突破均線與均線發生背離,突破後股價在高位強勢整理、拒絕回調。

判斷這種現象的關鍵因素在於“連續”放巨量——成交量的“連續”是十分重要的。

2. 極弱市場。此時市場表現爲連續陰跌破位後所出現無量的下跌抵抗,股價無力回彈,即使股價暫時企穩,也不能進場搶反彈,因爲股價是在半山腰被動等待均線下壓,屬於均線的被動修復,一旦上方的均線壓下來,股價仍將破位下跌。