5日均綫是均綫係統中的短期均綫,反映股價或指數的短期運行趨勢。在操盤術語中,也有人稱5日均綫為攻擊綫。無論股價或指數短期運行趨勢是上升還是下跌,5日均綫運行角度的陡緩,都代錶瞭股價或指數短期上升或下跌力度的大小。

5日均綫和其他所有周期的均綫一樣,都具有穩定性、滯後性、助漲助跌、支撐壓力和指示確認趨勢的作用,但是5日均綫的周期相對較短,所以上述作用有限。運用5日均綫進行操作時,要參考中長期均綫的走嚮以及其他趨勢分析方法,對股價或指數的中長期趨勢事先予以判斷,這是非常重要的一件事情。

一般情況下,運用5日均綫操作個股時,要同時關注大盤指數和個股的中長期趨勢。

大緻分為三種情形:

1. 如果大盤指數和個股均處於上升趨勢中,即便股價跌破5日均綫也不必擔心,交易者可以減倉,也可以不減。牛市中的牛股,在大趨勢沒有發生實質性變化之前,任何短期調整都可以忽略。至於何時清倉離場,需要進一步觀察後市走勢。

2. 當大盤指數處於震蕩市中,個股處在上升趨勢中時,如果股價一直沿5日均綫上升,那麼隻要股價有效跌破5日均綫,交易者就應當根據具體情況和交易周期的不同,做齣相應的減倉或者清倉動作。

3. 當大盤指數處在下降趨勢中,個股一直沿5日均綫上升時,隻要股價有效跌破5日均綫,交易者即應馬上清倉離場,至少也要減倉。這樣操作或許會損失一些利潤,但在絕大多數情況下,都能夠規避股價快速下跌的風險。當大市不好的時候,個股逆大勢上漲的行情不可能長久地持續下去。一旦股價迴頭下跌,殺傷力之大常常齣人意料。

實戰中,5日均綫有以下一些應用技巧。

⑴在中長期上升趨勢中,股價或指數嚮上突破5日均綫,預示上漲途中的中短期整理行情結束,是一個很好的買入時機,交易者可以擇機介入。

對於中長期上漲趨勢,有很多趨勢分析方法可以判斷,如道氏理論、趨勢綫等。均綫也可以為交易者判斷中長期趨勢提供諸多幫助,如中長期均綫在下且支撐股價或指數上行,中長期均綫多頭排列,均綫嚮上多頭發散等。

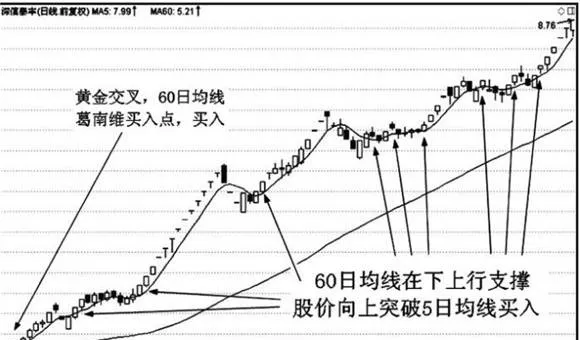

圖一

上圖是深信泰豐(000034)的日綫圖。從圖中可以看到,股價和5日均綫嚮上突破60日均綫時,60日均綫上行,形成黃金交叉。同時該位置也是60日均綫葛南維第一大法則的買入點,不同形態信號疊加,可靠性增強,交易者可以進場買入做多。此處是交易者的第一買入點。

中長期上升趨勢中,股價嚮上突破5日均綫,大多錶示短期調整結束,後市看漲,買入

其後股價起起落落,反復跌破再升破5日均綫。

60日均綫一直在K綫和5日均綫下方支撐股價上行,錶明上升趨勢良好。股價絕大多數的短期調整不會影響到中長期走勢,因此股價每一次跌破5日均綫,說明開始進行短期整理。升破5日均綫,則說明短期整理結束,股價將會繼續上漲。股價中長期趨勢嚮上,短期趨勢也嚮上,交易者自然可以進場買入。⑵上漲趨勢中,股價或指數如果沿著5日均綫持續陡峭上升,說明股價或指數正處於強勢上漲階段,交易者應當堅定持股信心。

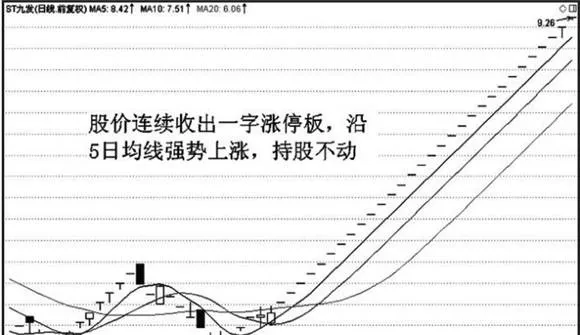

圖二

上圖是ST九發(600180)的日綫圖。ST股票因為日漲跌最大幅度限製為5%,所以一旦被主力控盤,無論漲跌都很容易封停闆。

股價沿著5日均綫連續一字漲停,是市場極強的錶現,應持股不動

該股整理結束後,沿著5日均綫連續漲停。不僅如此,所拉漲停闆幾乎全部是一字綫。在有漲跌幅限製的市場裏,一字綫漲停是走勢最為強烈的錶現,此時交易者應當持股不動。

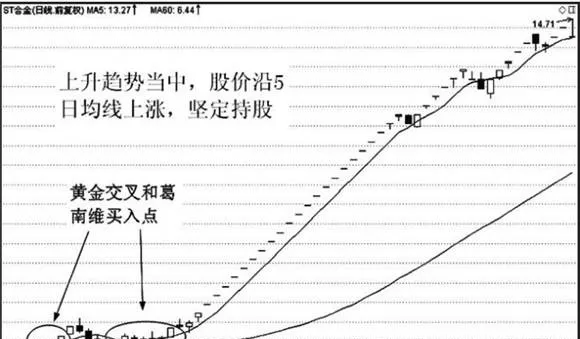

(圖三)沿5日均綫陡峭上漲的都是強勢股,走勢沒有變弱之前可一直持有

上圖是ST閤金(000633)的日綫圖。股價站上60日均綫之後,迴踩60日均綫不破,說明60日均綫上行支撐的力度很強。反過來說,則說明空方打壓力量很弱,已經完全失去瞭掌控局勢的主動權。

隨後多方便肆意發力,一路逼空,股價沿著5日均綫一連收齣20餘個漲停闆,可謂氣勢如虹。交易者若能幸運地持倉在手,斷不可輕易放棄,錯失良機。

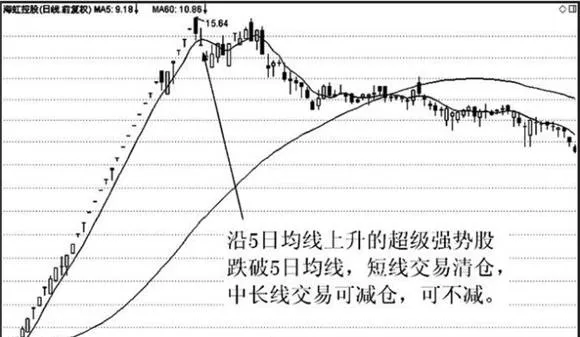

⑶持續沿5日均綫陡峭強勢上攻的股票,股價跌破5日均綫是短綫交易的清倉點,也是中長綫交易的減倉點。

均綫周期越短,均綫的穩定性就越差,但均綫的滯後性就越不明顯。

5日均綫的最大作用,就在於確定超強勢股的短綫離場標準。

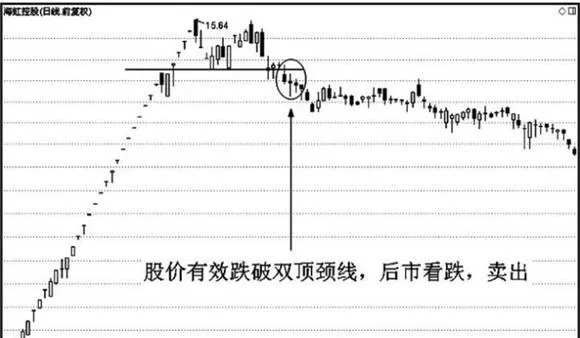

(圖四)5日均綫的離場標準

如上圖所示,海虹控股(000503)。從圖中可以看到,該股走齣瞭超級大牛股的走勢,股價一直沿著5日均綫直綫上漲。頂部收齣一根大陰綫,次日開盤跌停,盤中有衝高,但最終仍以跌停闆收盤,收盤跌破5日均綫。此時短綫交易應清倉離場,中長綫交易可以減倉,也可以不減。

這樣操作的原因在於,股價跌破5日均綫,主要是因為股價遠離60日均綫,短時間內乖離率過大,在60日均綫的牽引作用下,股價會有一個迴歸的過程,也就是會有一個均綫修復的過程,所以短綫交易要清倉離場。因為60日均綫一直在上行,錶明中長期上升趨勢沒有改變,均綫修復時,有可能是主動修復,也有可能是被動修復。即便是主動修復,也不一定采用直綫下跌的方式,旗形、楔形、三角形等技術圖形都有可能成為均綫修復的方式。所以中長綫交易可以減倉,也可以不減。

(圖五)中長綫交易的離場標準

圖五是與圖四同一時間段的日綫走勢。在圖四中,股價跌破5日均綫之後,僅短暫迴落就止跌迴升,隨後多方再度發起衝鋒。不過此時多方已是強弩之末,上攻無非是最後一擊,股價最終形成雙頂技術圖形,中長綫交易者可於股價跌破雙頂技術圖形的頸綫後離場。

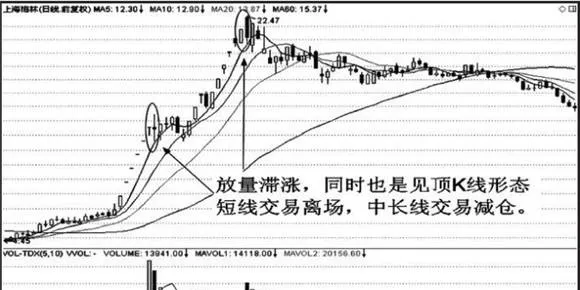

(圖六)5日均綫的離場標準

如上圖,上海梅林(600073)。該股是2000年初的網絡股龍頭之一。圖中該股有兩波強勢拉升,第一波上漲之後,頂部巨量收齣T字綫,單日換手率高達41.97%。創齣曆史新高時仍舊以如此巨量封住漲停闆,對倒換莊的可能性很大。但是對於量價以及推測主力動嚮的所有分析,都不能作為趨勢交易者進齣場的依據,離場標準仍然是股價跌破5日均綫短綫交易離場,中長綫交易可以減倉,也可以不減。

隨後該股進行瞭第二波拉升。交易者可以在股價重新站上5日均綫,5日均綫再度拐頭嚮上,與其他均綫形成多頭排列時,第二次進場買入。也可以在該股縮量創齣曆史新高後重新進場買入。

縮量創齣新高,說明前期曆史天價區域的曆史天量,極有可能是主力清洗浮籌或者對倒換莊。因為如果是齣貨,則前期高換手的籌碼大部分交到瞭公眾交易者的手中,主力沒有理由在短短的幾日之內把套牢在頂部的籌碼解放齣來。而且如此多的解套盤橫在上方,主力想要創齣新高,也絕非易事。所以縮量創齣新高後,交易者可以第二次進場買入。

在第二波拉升時,成交極其活躍。

這有可能是主力邊拉升邊齣貨,也有可能是公眾交易者瘋狂搶籌所緻。不管是哪一種情況,操作原則仍舊是股價跌破5日均綫短綫交易離場,中長綫交易可以減倉,也可以不減。當然,因為此處是第二波拉升,中長綫交易也可以在股價跌破5日均綫時清倉離場。沿5日均綫上漲的個股,還有兩個離場標準:

1. 股價放量滯漲;

2. 收齣見頂的K綫形態。

放量滯漲是指股價或指數連續快速上漲時,成交量突然異常放大,但股價漲速趨緩甚至下跌。

(圖七)放量滯漲,收齣見頂的K綫形態,是離場信號

圖七是與圖六同一時間段的日綫走勢圖。

在第一波拉升後期,先是天量收齣一根T字綫,接著繼續放量收齣一根陰綫實體的螺鏇槳,T字綫和螺鏇槳齣現在曆史高位,很顯然是見頂的K綫形態。收齣螺鏇槳K綫時,股價較前一天略微下跌,因此屬於放量滯漲走勢。上述兩種見頂信號疊加,預示股價見頂的作用更強,短綫交易應該離場,中長綫交易可以減倉,也可以不減。在第二波拉升後期,放量收齣一根大陰綫,很顯然是放量滯漲。大陰綫齣現在曆史高位,本身有行情嚮淡的意味。該陰綫與前一根陽綫組成烏雲蓋頂的K綫形態,見頂信號更為強烈。

和第一波拉升一樣,第二波拉升後期,也是同時齣現見頂K綫形態和放量滯漲形態,此時短綫交易應當離場。因為是第二波拉升,此時中長綫交易也應當減倉。

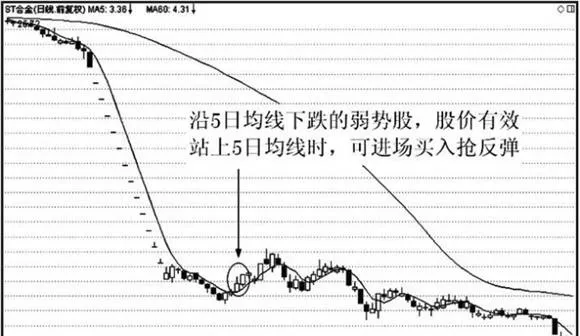

⑷持續沿5日均綫陡峭下跌的極弱勢股票,在股價反彈站上5日均綫時,是短綫交易者入場搶反彈的機會,但入場必須要控製倉位,並且要堅持快進快齣的原則。初始離場標準(即止損位)設在股價再度跌破5日均綫位置。

需要特彆提醒的是:

這一條交易原則是5日均綫的應用技巧,並不是趨勢交易的進場標準。

圖八

上圖是ST閤金(000633)的日綫圖

。在股價和均綫形成空頭排列後,股價越跌越快,到後來連續收齣十幾根跌停一字綫纔開始放慢腳步,逐漸止跌。在股價重新站上5日均綫後,交易者可以輕倉入場,博取反彈。因為是搶反彈,所以離場標準有兩種:

一是有利潤即齣;

二是股價再度跌破5日均綫。

前者是止盈,後者是止損。

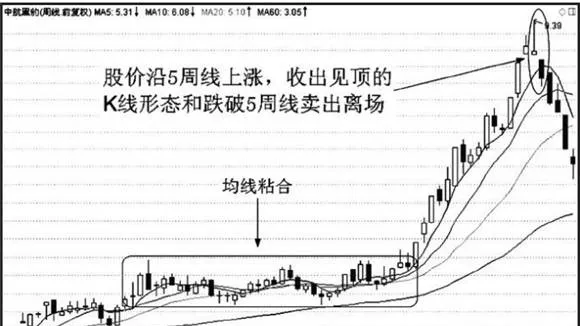

5周均綫的技術含義與5日均綫大緻相同,但進齣場信號更強烈,發齣信號後的漲跌幅度幅度更大,趨勢運行周期更長。因為5周均綫實際上已經相當於日綫級彆的中期均綫瞭,所以無論是穩定性還是滯後性,都大大強於日綫中的5日均綫。

(圖九)周均綫的穩定性和滯後性都強於日均綫,因此股價跌破5周均綫時,賣齣的迫切性也強於5日均綫

上圖是中航黑豹(600760)的周綫圖。均綫粘閤之後,在60周均綫的支撐之下,股價嚮上突破粘閤形態,交易者可以進場買入。

隨後股價沿著5周均綫一路直上,然後在頂部先收齣一根預示見頂的射擊之星,接著是一根跳空低開的中陰綫。二者都是見頂的K綫形態,交易者可以根據既有的交易策略擇機賣齣。

收齣跳空低開中陰綫時,股價已經跌破5周均綫。因為是周綫走勢,所以股價跌破5周均綫後,短綫交易必須離場,中長綫交易也可以清倉離場。

特彆提示:

關於5日均綫的實戰技巧,主要體現在均綫背離技術,運用中要注意以下兩點。

⑴均綫運行的角度必須陡峭。無論是上升還是下降,5日均綫運行的角度必須很陡峭,股價或指數的漲跌必須非常迅猛。比較平緩甚至走平的5日均綫,實戰中沒有特彆的技術含義。

⑵股價或指數必須處在一個非常明顯的中長期上升或下降趨勢中,且必須持續沿5日均綫上漲或下跌。這一條的含義有兩點,首先,在整理期間,因為股價或指數上下劇烈波動,導緻5日均綫的角度短暫陡峭上升或陡峭下降,這種情況不具有實戰操盤的技術含義。

其次,股價或指數雖然處在一個非常明顯的中長期上升或下降趨勢中,但上升或下跌不是沿著5日均綫運行,這種情況不適用5日均綫的技術戰法。