均線修復的技術含義有以下幾點。

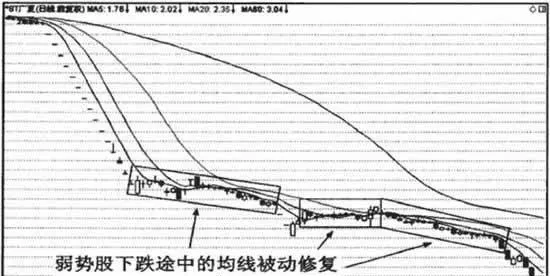

(1)被動修復是股價或指數極強或極弱的表現。一般情況下,均線被動修復之後,股價或指數將會繼續沿原來的方向運行。交易者應繼續持股不動或持幣觀望。

如圖1所示,魯泰A(000726)。連續強勢上漲。股價遠離均線,市場內獲利盤的拋壓越來越大。但股價並未因拋壓而下跌,而是橫向整理,進行被動修復。這主要是由於交易者一致看好該股後市走勢,導致大價場外資金不斷湧入,承接了場內的獲利拋盤。

該股上漲途中兩次出現被動修復,修復之後股價都繼續上漲。交易者可以持股待漲,也可以在修復之後股價向上突破均線粘合形態時進場買入。

在被動修復之前,該股收出一個下降三角形形態。在下降三角形形態整理期間,完成了短期均線粘合。

該股的中長期均線一直呈現多頭排列。

圖1 上漲途中均線被動修復之後,股價繼續上漲

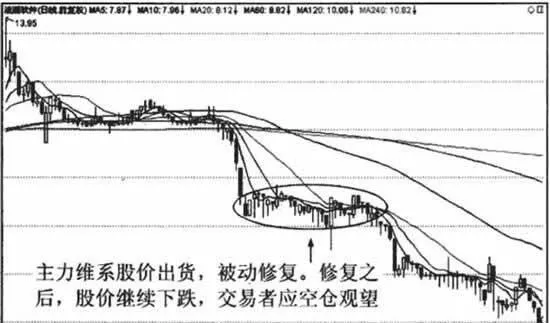

如圖2所示,浪潮軟件(600756)。該股的情況有些不同,被動修復的主要原因是主力出貨。此前該股因爲重組傳聞被大肆炒作,在短短三個月的時間裏股價上漲四倍。之後一年多的時間無量橫盤,股價基本上在一個箱體裏緩慢地上下波動,主力邊出貨邊維繫股價不跌。等到主力手中籌碼出脫到一定比例,基本上完成盈利目標後,爲提高資金利用效率,主力開始殺跌式出貨。

該股主力殺跌式出貨,屬於比較經典和成功的範例,出貨的方式不引人注意,有那麼一點神不知鬼不覺的意思。股價先是自頂部回落,在240日均線之上與所有周期均線粘合。跌破粘合形態後,股價加速下跌,連收長陰。

接着收出陽包陰的穿頭破腳見底K線形態,股價暫時止跌。這時有短線交易者進場搶反彈,但籌碼轉換後,短線交易者的入場資金並沒有實質性地改變供求關係,因爲主力手中還有爲數不少的籌碼需要兌換成現金,所以股價並沒有出現短線交易者期待的反彈。

主力收放的尺度拿捏得非常好,股價不漲也不跌,走出均線被動修復形態。原因在於主力邊買邊賣,但買的少,賣的多,成功地將一小部分籌碼以較好的價格出手。

下降趨勢中的被動修復,是股價處在極弱市況的標誌。因此被動修復之後,向下續跌是大概率事件,實際走勢亦是如此。造成該股走勢極弱的原因,不是股票的基本面發生重大變化,而是主力出貨。

圖2 下降趨勢中走出均線被動修復形態,多爲主力出貨

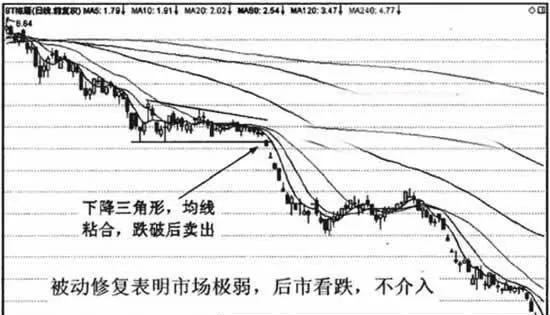

如圖3所示,ST梅雁(600868)。下跌途中股價止跌,各週期均線收斂,形成均線粘合形態,完成均線被動修復。

被動修復之處,走出下降三角形的技術圖形。

中長期均線空頭排列,表明股價處在長期下降趨勢中。在長期下降趨勢中走出下降三角形,後市看跌;收出均線粘合形態,多爲主力出貨;走出均線被動修復走勢,表明市場極弱。所有的信號都指向兩個字:看跌。交易者應遵循順勢而爲的墓本原則,持幣觀望。

圖3 空頭排列時,均錢被動修復之後,將繼續下跌走勢

(2)上漲途中的主動修復經常出現在頂部,包括長期趨勢的頂部和階段性頂部。

不論是階段性頂部,還是長期趨勢的頂部,主動修復都是見頂信號,短線交易均可清倉,中長線交易均可減去大部分倉位。剩餘倉位可觀察後市走勢,在大致能夠確定是長期頂部還是階段性頂部之後再決定去留。

判斷是長期趨勢頂部還是階段性頂部,可以觀察中長期均線方向的變化和均線排列方式,以及股價或指數遇到支撐時的反應。如果中長期均線多頭排列,在下方支撐良好,那麼均線主動修復形成階段性頂部的概率就大,中長期交易未沽清的倉位可以放心持有,並可在重新發出買入信號時買入。

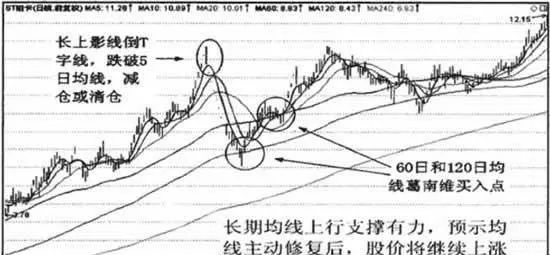

如圖4所示,ST磁卡(600800)。股價漲幅巨大,後期更是連封漲停板,上漲動能消耗過大,獲利拋壓急劇增力,隨後股價下跌完成頂部主動修復。

在頂部收出帶長上影線的倒T字線時,短線交易清倉,中長線交易減倉。股價跌破5日均線後,中長線交易繼續減倉,前期減倉比例較大的,也可以持有不動。

主動修復過程中,股價先後跌破60日和120日均線,但很快又收復120日和60日均線,且60日和120日均線繼續向上運行,60日、120日和240日均線多頭排列,對股價的支撐力度較強,可以確定該股頂部主動修復後,形成階段性頂部的概率較大。

該股後市經過短期下跌之後,也的確出現了繼續上漲。

跌破60日和120日均線時,60日和120日均線繼續向上運行。再度收復60日和120日均線時,分別是60日和120日均線的葛南維買入點。此時短線交易可以重新進場買入,中長線交易則可將前期減掉的倉位逢低補回。

圖4 中長期均線向上支撐的主動修復,往往是階段性的頂部

中長期均線雖然多頭排列,但在均線主動修復之後,股價跌破中長期均線,中長期均線也由上行變爲走平,甚至掉頭下行,那麼均線主動修復形成長期上升趨勢頂部可能性就會增加。

對於這種情況,依然是主動修復時短線交易清倉,中長線交易減倉。不同的是,在股價或指數跌破,中長期均線時,要將剩餘倉位清掉。

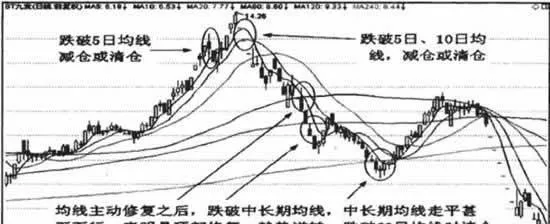

如圖5所示,ST九發(600180)。上漲末期股價沿5日均線加速,在股價跌破5日均線時,短線交易清倉,中長線交易減倉。但股價跌破5日均線後第二日即收復,交易者可將前期所減倉位補回,也可空倉觀望,因爲如此急漲,漲勢必不能長久。

隨後股價繼續上漲,但在毫無徵兆的情況下即連續一字跌停。交易者應在跌破5日均線時減倉或清倉。當日無法成交的,股價跌破10日均線時繼續減倉或清倉。仍然不能成交的,第三日繼續拋售,直至清空爲止。

該股的主動修復行情走出倒置V形反轉的技術形態。反轉之後股價下跌比較猛烈。60日均線輕鬆跌破,跌破時60日均線開始走平,預示行情正在逆轉,此時交易者應當果斷清倉。

120日均線也未能撐住股價下跌的勢頭。不僅如此,跌破120日均線時,120日均線已經走平,這進一步確認了趨勢逆轉,大熊市的確來了。至此該股主動修復形成的是長期趨勢頂部,差不多已經可以得出結論了。

圖5 均線主動修復,跌破均線後均線方向趨平或下行,通常表明是頂部主動修復

(3)下跌途中的主動修復經常出現在底部,包括長期趨勢的底部和階段性底部。

不論是階段性底部,還是長期趨勢底部,趨勢交易者都不必買入。如果一定要進場搶反彈,那麼買入倉位必須很輕。只有在比較明確趨勢方向已經逆轉的情況下,纔可以大舉進場吸納。

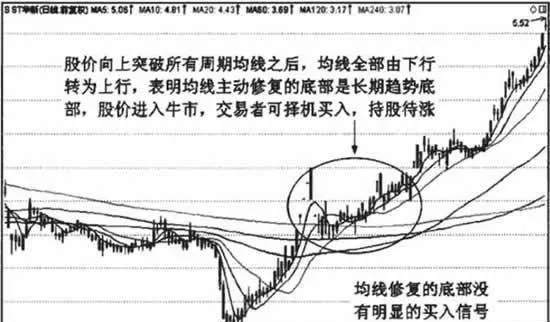

均線主動修復之後,如果股價或指數上漲強勁,接連突破所有周期均線,併成功站在所有均線上方,各週期均線也由空頭排列逐漸交叉、收斂並轉爲上行。那麼均線主動修復形成長期下降趨勢底部的可能性就大。

如圖6所示,SST深華新(000010)。股價跌破均線粘合形態後收出下跌三連陰,表明股價加速趕底。之後收出一根不標準的陽線實體錘頭線,股價止跌回升。

隨後股價不停地上漲,雖然4天漲幅不大,但幾乎沒有停頓。所有周期均線都輕鬆越過。突破中長期均線時,連收漲停板,最後一道防線也是壓力放重的240日均線,更是以跳空漲停的方式一躍而過。這種走勢說明多方集結的反擊力最很大,以致空方的城防形同虛設。或者是經過長期下跌,空方打壓股價的籌碼已經消耗殆盡。

不論是哪一種情形,只要各週期均線由下行轉爲上行,就表明長期趨勢從熊市走向牛市。交易者可以擇機建倉,持股待漲了。

圖6 底部均線主動修復後,股價向上突破所有均線,均線方向上行,表明牛市來臨

如果中長期均線繼續空頭排列,股價上漲遇阻回落,那麼均線主動修復形成階段性底部的概率就大。

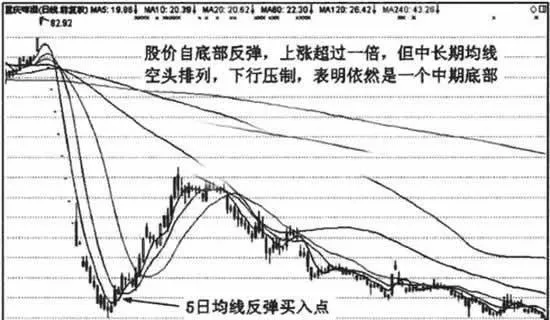

如圖7所示,重慶啤酒(600132)。該股因爲突發利空,復牌後連續無量一字跌停。在短短一個月的時間裏,由最高價82.92元跌至不足20元,股價嚴重偏離中長期均線,負乖離率之大非常罕見。

股價扭曲得越厲害,回彈力度也就越大。股價觸底後向上急漲,也是在一個月的時間裏股價翻倍。儘管股價出現了強勁反彈,但60日、120日和240日均線繼續向下空頭髮散。呈完美的空頭排列,股價遇60日均線後也受其壓制,硬生生地被按了下去,表明均線主動修復的底部是一個階段性底部,後市還會下跌,連續創新低的概率很大。

該股在底部進行均線主動修復時,除了一根大陽線站上5日均線,是沿5日均線陡峭下跌股票進場搶反彈的買入信號,此外沒有其他任何買入信號。

即便反彈入場信號非常明確,趨勢交易者也可以將其忽略,不予理會。雖說股價跌得越急,彈得就越兇,但若恰巧下面是沼澤地,那麼反彈的高度也就不能指望太高了。走勢極其孱弱的股票,被動修復的概率也不小,交易者進場買入的風險相對而言還是很大的。

圖7 該股底部主動修復雖然走勢強勁,但仍舊只是中期反彈行

特別提示:

結合道氏理論、趨勢線和技術圖形,可以幫助交易者對於主動修復之後的頂部和底部週期做出更有效的判斷。