纏論第27課:盤整背馳與歷史性底部

趨勢,一定有至少兩個同級別中樞。對於背馳來說,肯定不會發生在第一個中樞之後,而是發生在至少是第二個中樞之後。對於那種延伸的趨勢來說,很有可能在第100箇中樞以後纔出現背馳。當然,這種情況,一般來說100年見不到幾次。

第二個中樞後就產生背馳的情況,一般佔了絕大多數的比例。特別是在日線以上的級別,這種情況幾乎達到90%以上。因此一個日線以上級別的第二個中樞之後,要密切注意背馳的出現。在小級別中,例如1分鐘的情況下,這種比例要小一點,但也是佔大多數。一般四五個中樞以後纔出現背馳的,都相當罕見了。

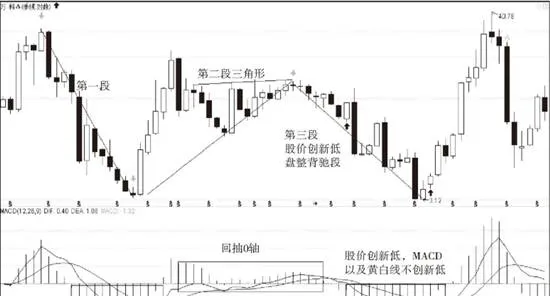

如果在第一個中樞就出現背馳,那不會是真正意義上的背馳,只能算是盤整背馳。盤整背馳真正的技術含義,其實就是一個企圖脫離中樞的運動,由於力度有限,被阻止而重新回到中樞裏。

一般來說,小級別的盤整背馳意義都不太大,而且其價值必須結合其所在位置。如果是在高位,那麼風險就更大了,往往是刀口舔血的活動。但如果是在低位,那意義就不同了,因爲多數的第二類、第三類買點,其實都是由盤整背馳構成的,而第一類買點多數是由趨勢的背馳構成。

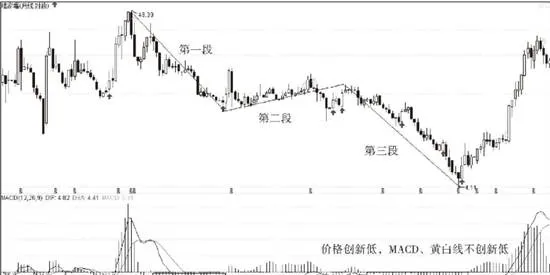

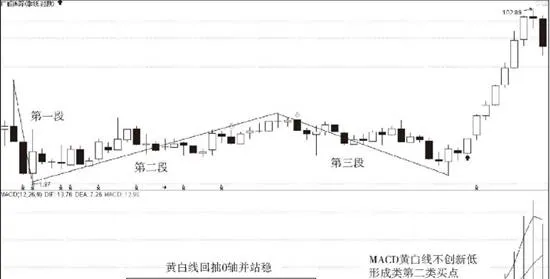

一般來說,第二類、第三類買點,都有一個三段的走勢。第三段往往都破掉第一段的極限位置,從而形成盤整背馳。注意,這裏是把第一段、第三段看成兩個走勢類型之間的比較,這和趨勢背馳裏的情況有點不同。這兩個走勢類型是否一定是趨勢,都問題不大,兩個盤整在盤整背馳中也是可以比較力度的。

這裏先補充一個定義,就是在某級別的某類型走勢,如果構成背馳或盤整背馳,就把這段走勢類型稱爲某級別的背馳段。

盤整背馳最有用的,就是用在大級別特別是周線級別以上的圖表,這種盤整背馳所發現的買點,往往就是歷史性的大底部。配合MACD,這種背馳是很容易判斷的。這種例子太多,例如萬科A(000002),誰都知道該股是大牛股,但這牛股的底部,如果學了本ID的理論,是誰都可以發現的。

請看該股的季線圖,也就是3個月當成一根K線的圖表。

1993年第一季度的36.70元下跌到1996年第一季度的3.20元,構成第一段,剛好前後13個季度,這是一個神奇數字[1]。

1996年第一季度到2001年第三季度的15.99元,構成第二段,這是一個典型的三角形。中樞的第二段出現三角形的情況很常見,前後23個季度,和21的神奇數字相差不大。

2001年第三季度下跌到2005年第三季度的3.12元,前後剛好17周,神奇數字34的一半,也是一個重要的數字。

第一段跌幅是33.50元,第三段是12.87元,分別與神奇數字34和13極爲接近。因爲13的下一個神奇數字是21,加上前面說過的17,都不可能是第三段的跌幅,因此站在這種角度,萬科A的2.99元附近就是鐵底了。

不過這種數字分析意義不大,最簡單的判斷還可以用MACD。第三段跌破第一段的3.20元,但MACD明顯出現標準的背弛形態:回抽0軸的黃白線再次下跌不創新低,而且柱子的面積明顯小於第一段。一般來說,只要其中一個符合,就可以是一個背弛的信號。兩個都滿足,就更標準了。從季度圖可以看出,萬科A跌破3.20元,就發出背弛的信號。

實際操作中,光看季線是不可能找到精確的買點的,但對大資金來說,這已經足夠了。大資金建倉本來就是越跌可以越買,只要知道其後是一個季度級別的行情就可以了。對於小資金來說,這太浪費時間,因此精確的買點可以繼續從月線、周線、日線甚至30分鐘一直找下去。

如果你的技術過關,你甚至可以現場指出,就在這1分鐘,萬科A見到歷史性大底部。因爲季線跌破3.20元后,這個背馳已經確認了。第三段的走勢,從月線、周線、日線等可以一直分析下去,直到找到最精確的背馳點。

學過數學分析的,都應該對區間套定理有印象。這種從大級別往下逐級嵌套精確尋找大級別買點的方法,和區間套是一個道理。以萬科A爲例子,季度圖上的第三段,在月線圖上,可以找到針對月線最後中樞的背馳段。這個背馳段,一定在季線的背馳段裏,而且區間比之小。把這個過程從月線延伸到周線、日線、30分鐘、5分鐘、1分鐘,甚至是每筆成交,區間就會不斷縮小。

理論上,甚至可以達到這樣一種情況,就是明確指出就這一筆是萬科A歷史底部的最後一筆成交。這筆成交完成,意味着萬科A一個歷史性的底部形成與新時代的開始。當然,這只是最理想的情況。這些級別不是無限分解下去的,因此理論上並不能證明就是一個如極限一樣的點狀情況出現。但用這種方法去確認一個十分精確的歷史底部區間,則是不難的。

推而廣之,可以證明纏中說禪精確大轉折點尋找程序定理:某大級別的轉折點,可以通過不同級別背馳段的逐級收縮範圍而確定。換言之,某大級別的轉折點,首先找到其背馳段,然後在次級別圖裏找出相應背馳段在次級別裏的背馳段,將該過程反覆進行下去,直到最低級別,相應的轉折點就在該級別背馳段確定的範圍內。如果這個最低級別可以達到每筆成交,理論上,大級別的轉折點可以精確到筆的背馳上,甚至就是唯一的一筆成交。

當本ID十幾年前發現這個定理時,有一個壞毛病,總是希望在實際操作上也精確到筆,因此還發明瞭其他古怪的看盤方法,不過這些其實都意義不大。1分鐘的背馳段,一般就是以分鐘計算的事情,對於大級別的轉折點,已經足夠精確了,對於大資金基本沒什麼用處。

要理解本節,最好把高等數學裏的區間套定理複習一下,它們的思路是一樣的。當然,由於級別不是無限可分的,不可能達到數學上唯一一點的精度。

各位有時間可以參考一下,號百控股(600640)、深發展A(000001)、深振業A(000006)、深寶安A(000009)、深南玻A(000012)、愛建股份(600643)的季線圖,看看歷史底部是怎麼形成的。

當然,只有特別老的股票纔可以用季度圖。月線圖的例子,下面看一下陸家嘴(600663),這是一個標準的例子。

上面說的是背馳構成的買點。注意,第一類買點肯定是趨勢背馳構成的。盤整背馳構成的買點,在小級別中意義不大,所以以前也沒專門當成一種買點,但在大級別裏,這也構成一種類似於第一類買點的買點。因爲在超大級別裏,往往不會形成一個明顯的趨勢。

站在最大的級別看,所有股票都只有一箇中樞,因此站在大級別裏,絕大多數股票其實都是一個盤整,這時候就要用到因爲盤整背馳而形成的類第一類買點了。這個級別,至少應該是周線以上。

類似地,在大級別裏,如果不出現新低,但可以構成類似第二類買點的買點,在MACD上顯示出類似背馳時的表現,黃白線回拉0軸上下,而後一柱子面積小於前一柱子的面積。

一個最典型的例子,就是季線圖上的廣船國際(600685),2005年第三季度的2.21元,構成一個典型的類第二類買點。在實際操作中,尋找2.21元的相應區間,也是按前面級別逐步往下找背馳段的方法實現的。

這一課把找大牛市底部的一個方法說了,這個方法足以讓你受用終生。以後隨着股票越來越多,老股票越來越多,這種方法將在下一輪大牛市中大放異彩。這個大牛市搞不好是30年以後的事情了,30年以後,希望你還能記得這一課。

當然,如果按照周線級別,那就不用等30年了。不過周線級別上找出來的,不一定是歷史性大底,

可能就是一個比較長期的底部。如果把這種方法用在日線上,也是可以的,但相應的可靠性就不是那麼絕對了。

纏論點睛

1.日線級別的趨勢中,兩中樞之後就出現背馳佔絕大多數。

2.盤整背馳的意義在於一個試圖離開中樞的運動,由於力度有限,重新被回拉到中樞裏。市場走勢在更大週期的角度上往往是個盤整,因此盤整背馳往往造成大級別的第一類、第二類買賣點。

3.第一類買賣點多是趨勢背馳造成的。第二類買賣點,多是盤整背馳造成的。以日線上漲爲例,第二類買賣點,經常形成次級別一箇中樞的三段走勢,最後一段和之前的一段形成盤整背馳,從而造成第二類買賣點。

4.區間套方法:大級別走勢可以用更小的級別去觀察其細部。例如,季線上的走勢,可以用月線、周線、日線、30分鐘線等更小級別去觀察。季線上的盤整背馳段,以月線級別觀察,可能是個趨勢或者盤整,因此就從月線上觀察其背馳段或者盤整背馳段。這樣逐級遞推,直到符合你的最小級別如30分鐘級別。這種逐級嵌套的方法,稱爲區間套方法。區間套方法常常被用來尋找更爲精確的買賣點。

5.利用區間套方法,級別不宜過多。級別越多,其複雜程度越高。一般採用三級嵌套的方法,如周線、日線、30分鐘等。

投資微言

高手過招,最重要的是眼界。對於看得遠的人,最重要的品質是耐心。

[1]神奇數字:是指斐波那契數列裏面的數字。斐波那契數列指的是這樣一個數列:1、1、2、3、5、8、13、21、34……這個數列從第二項開始,每一項都等於前兩項之和。斐波那契數列中的數字,常常作爲重要的時間窗口出現,也被稱爲神奇數字。