缠论第27课:盘整背驰与历史性底部

趋势,一定有至少两个同级别中枢。对于背驰来说,肯定不会发生在第一个中枢之后,而是发生在至少是第二个中枢之后。对于那种延伸的趋势来说,很有可能在第100个中枢以后才出现背驰。当然,这种情况,一般来说100年见不到几次。

第二个中枢后就产生背驰的情况,一般占了绝大多数的比例。特别是在日线以上的级别,这种情况几乎达到90%以上。因此一个日线以上级别的第二个中枢之后,要密切注意背驰的出现。在小级别中,例如1分钟的情况下,这种比例要小一点,但也是占大多数。一般四五个中枢以后才出现背驰的,都相当罕见了。

如果在第一个中枢就出现背驰,那不会是真正意义上的背驰,只能算是盘整背驰。盘整背驰真正的技术含义,其实就是一个企图脱离中枢的运动,由于力度有限,被阻止而重新回到中枢里。

一般来说,小级别的盘整背驰意义都不太大,而且其价值必须结合其所在位置。如果是在高位,那么风险就更大了,往往是刀口舔血的活动。但如果是在低位,那意义就不同了,因为多数的第二类、第三类买点,其实都是由盘整背驰构成的,而第一类买点多数是由趋势的背驰构成。

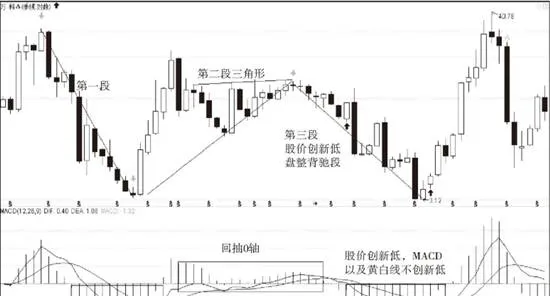

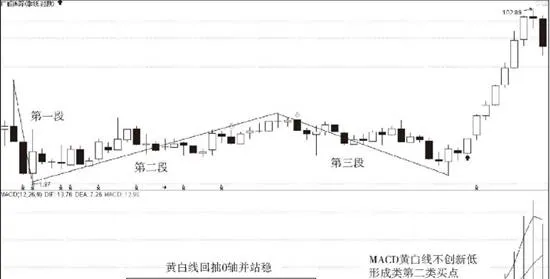

一般来说,第二类、第三类买点,都有一个三段的走势。第三段往往都破掉第一段的极限位置,从而形成盘整背驰。注意,这里是把第一段、第三段看成两个走势类型之间的比较,这和趋势背驰里的情况有点不同。这两个走势类型是否一定是趋势,都问题不大,两个盘整在盘整背驰中也是可以比较力度的。

这里先补充一个定义,就是在某级别的某类型走势,如果构成背驰或盘整背驰,就把这段走势类型称为某级别的背驰段。

盘整背驰最有用的,就是用在大级别特别是周线级别以上的图表,这种盘整背驰所发现的买点,往往就是历史性的大底部。配合MACD,这种背驰是很容易判断的。这种例子太多,例如万科A(000002),谁都知道该股是大牛股,但这牛股的底部,如果学了本ID的理论,是谁都可以发现的。

请看该股的季线图,也就是3个月当成一根K线的图表。

1993年第一季度的36.70元下跌到1996年第一季度的3.20元,构成第一段,刚好前后13个季度,这是一个神奇数字[1]。

1996年第一季度到2001年第三季度的15.99元,构成第二段,这是一个典型的三角形。中枢的第二段出现三角形的情况很常见,前后23个季度,和21的神奇数字相差不大。

2001年第三季度下跌到2005年第三季度的3.12元,前后刚好17周,神奇数字34的一半,也是一个重要的数字。

第一段跌幅是33.50元,第三段是12.87元,分别与神奇数字34和13极为接近。因为13的下一个神奇数字是21,加上前面说过的17,都不可能是第三段的跌幅,因此站在这种角度,万科A的2.99元附近就是铁底了。

不过这种数字分析意义不大,最简单的判断还可以用MACD。第三段跌破第一段的3.20元,但MACD明显出现标准的背弛形态:回抽0轴的黄白线再次下跌不创新低,而且柱子的面积明显小于第一段。一般来说,只要其中一个符合,就可以是一个背弛的信号。两个都满足,就更标准了。从季度图可以看出,万科A跌破3.20元,就发出背弛的信号。

实际操作中,光看季线是不可能找到精确的买点的,但对大资金来说,这已经足够了。大资金建仓本来就是越跌可以越买,只要知道其后是一个季度级别的行情就可以了。对于小资金来说,这太浪费时间,因此精确的买点可以继续从月线、周线、日线甚至30分钟一直找下去。

如果你的技术过关,你甚至可以现场指出,就在这1分钟,万科A见到历史性大底部。因为季线跌破3.20元后,这个背驰已经确认了。第三段的走势,从月线、周线、日线等可以一直分析下去,直到找到最精确的背驰点。

学过数学分析的,都应该对区间套定理有印象。这种从大级别往下逐级嵌套精确寻找大级别买点的方法,和区间套是一个道理。以万科A为例子,季度图上的第三段,在月线图上,可以找到针对月线最后中枢的背驰段。这个背驰段,一定在季线的背驰段里,而且区间比之小。把这个过程从月线延伸到周线、日线、30分钟、5分钟、1分钟,甚至是每笔成交,区间就会不断缩小。

理论上,甚至可以达到这样一种情况,就是明确指出就这一笔是万科A历史底部的最后一笔成交。这笔成交完成,意味着万科A一个历史性的底部形成与新时代的开始。当然,这只是最理想的情况。这些级别不是无限分解下去的,因此理论上并不能证明就是一个如极限一样的点状情况出现。但用这种方法去确认一个十分精确的历史底部区间,则是不难的。

推而广之,可以证明缠中说禅精确大转折点寻找程序定理:某大级别的转折点,可以通过不同级别背驰段的逐级收缩范围而确定。换言之,某大级别的转折点,首先找到其背驰段,然后在次级别图里找出相应背驰段在次级别里的背驰段,将该过程反复进行下去,直到最低级别,相应的转折点就在该级别背驰段确定的范围内。如果这个最低级别可以达到每笔成交,理论上,大级别的转折点可以精确到笔的背驰上,甚至就是唯一的一笔成交。

当本ID十几年前发现这个定理时,有一个坏毛病,总是希望在实际操作上也精确到笔,因此还发明了其他古怪的看盘方法,不过这些其实都意义不大。1分钟的背驰段,一般就是以分钟计算的事情,对于大级别的转折点,已经足够精确了,对于大资金基本没什么用处。

要理解本节,最好把高等数学里的区间套定理复习一下,它们的思路是一样的。当然,由于级别不是无限可分的,不可能达到数学上唯一一点的精度。

各位有时间可以参考一下,号百控股(600640)、深发展A(000001)、深振业A(000006)、深宝安A(000009)、深南玻A(000012)、爱建股份(600643)的季线图,看看历史底部是怎么形成的。

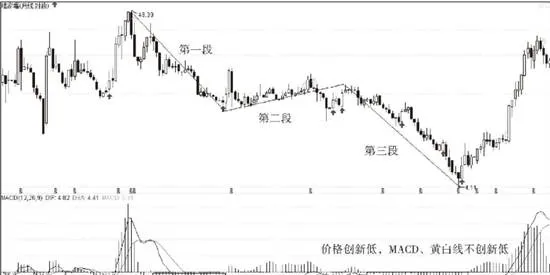

当然,只有特别老的股票才可以用季度图。月线图的例子,下面看一下陆家嘴(600663),这是一个标准的例子。

上面说的是背驰构成的买点。注意,第一类买点肯定是趋势背驰构成的。盘整背驰构成的买点,在小级别中意义不大,所以以前也没专门当成一种买点,但在大级别里,这也构成一种类似于第一类买点的买点。因为在超大级别里,往往不会形成一个明显的趋势。

站在最大的级别看,所有股票都只有一个中枢,因此站在大级别里,绝大多数股票其实都是一个盘整,这时候就要用到因为盘整背驰而形成的类第一类买点了。这个级别,至少应该是周线以上。

类似地,在大级别里,如果不出现新低,但可以构成类似第二类买点的买点,在MACD上显示出类似背驰时的表现,黄白线回拉0轴上下,而后一柱子面积小于前一柱子的面积。

一个最典型的例子,就是季线图上的广船国际(600685),2005年第三季度的2.21元,构成一个典型的类第二类买点。在实际操作中,寻找2.21元的相应区间,也是按前面级别逐步往下找背驰段的方法实现的。

这一课把找大牛市底部的一个方法说了,这个方法足以让你受用终生。以后随着股票越来越多,老股票越来越多,这种方法将在下一轮大牛市中大放异彩。这个大牛市搞不好是30年以后的事情了,30年以后,希望你还能记得这一课。

当然,如果按照周线级别,那就不用等30年了。不过周线级别上找出来的,不一定是历史性大底,

可能就是一个比较长期的底部。如果把这种方法用在日线上,也是可以的,但相应的可靠性就不是那么绝对了。

缠论点睛

1.日线级别的趋势中,两中枢之后就出现背驰占绝大多数。

2.盘整背驰的意义在于一个试图离开中枢的运动,由于力度有限,重新被回拉到中枢里。市场走势在更大周期的角度上往往是个盘整,因此盘整背驰往往造成大级别的第一类、第二类买卖点。

3.第一类买卖点多是趋势背驰造成的。第二类买卖点,多是盘整背驰造成的。以日线上涨为例,第二类买卖点,经常形成次级别一个中枢的三段走势,最后一段和之前的一段形成盘整背驰,从而造成第二类买卖点。

4.区间套方法:大级别走势可以用更小的级别去观察其细部。例如,季线上的走势,可以用月线、周线、日线、30分钟线等更小级别去观察。季线上的盘整背驰段,以月线级别观察,可能是个趋势或者盘整,因此就从月线上观察其背驰段或者盘整背驰段。这样逐级递推,直到符合你的最小级别如30分钟级别。这种逐级嵌套的方法,称为区间套方法。区间套方法常常被用来寻找更为精确的买卖点。

5.利用区间套方法,级别不宜过多。级别越多,其复杂程度越高。一般采用三级嵌套的方法,如周线、日线、30分钟等。

投资微言

高手过招,最重要的是眼界。对于看得远的人,最重要的品质是耐心。

[1]神奇数字:是指斐波那契数列里面的数字。斐波那契数列指的是这样一个数列:1、1、2、3、5、8、13、21、34……这个数列从第二项开始,每一项都等于前两项之和。斐波那契数列中的数字,常常作为重要的时间窗口出现,也被称为神奇数字。