一個人拿着錢準備入市,那麼首先要明確自己按什麼級別來操作。這個問題,前面已經反覆說過了。

不妨假設這個級別是30分鐘,那麼進到市場,打開走勢圖,首先要找什麼?就是找當下之前最後一個30分鐘的走勢中樞。這一點其實對任何新進的股票,道理都是一樣的。例如,你出了某股票,重新選擇一隻股票,那麼就會面對相同的情況。

顯然這裏將會出現三種情況:

1. 當下在該走勢中樞之中。

2. 當下在該走勢中樞之下。

3. 當下在該走勢中樞之上。

注意,這最後的30分鐘走勢中樞,是一定可以馬上確認的,無需任何預測。當然前提是你首先要把本理論前面講的理論學好,如果連走勢中樞都分不清楚,那就沒辦法了。

第一種情況,顯然走勢中樞在延伸中。後面兩種情況,可以分別以是否出現第三類買賣點爲標準進行劃分。

對於當下在走勢中樞之下這種情況,存在兩種可能性,其一是當下之前未出現該走勢中樞第三類賣點;其一是當下之前已出現該走勢中樞第三類賣點,正出現第三類賣點也包括在這種情況下。按最嚴格的定義,最精確的賣點是瞬間完成的,而具有操作意義的第三類賣點,其實是一個包含該最精確賣點的足夠小的區間。

對於當下在走勢中樞之上這種情況,也存在兩種可能性,其一是當下之前未出現該走勢中樞第三類買點;其二是當下之前已出現該走勢中樞第三類買點。

對於第一種情況,因爲當下在走勢中樞裏,由於這時候走勢怎麼演化都是對的,所以不操作是最好的操作。可以等待其演化成第二、第三種情況,然後決定如何操作。當然,如果你的技術比較好,可以判斷出次級別的第二類買點,這些買點很多情況下都是在走勢中樞中出現的,當然也是可以參與的。如果沒有這個技術,那就等有了這個技術再說。只把握自己當下技術水平能把握的機會,這纔是最重要的。

對於第二種情況中未出現該走勢中樞第三類賣點的走勢,由於走勢中樞依舊震盪,因此先找出該走勢中樞前面震盪的某段,用類似背馳比較力度的方法,通過MACD輔助判斷,找出向下離開中樞的當下該段走勢,看成背馳判斷裏的背馳段。然後根據該段走勢的次級別走勢,一步步按區間套的辦法確定儘量精確的買點。

注意,用來比較的背馳段,最標準的情況當然是前面最近向下的一段。一般情況下,走勢中樞震盪都是逐步收斂的,如果走勢中樞繼續震盪,後面的向下離開力度一定比前一個小。當然,還有一些特殊的走勢中樞震盪,會出現擴張的情況,就是比前一個力度還要大,但這並不必然一定會破壞走勢中樞震盪,最終形成第三類賣點。這個問題比較複雜,在後面談論走勢中樞的各種圖形形態時,才能詳細說明。一般來說,這種情況用各種圖形分解與盤整背馳的方法就可以完全解決。

對於第二種情況中已出現該走勢中樞第三類賣點的走勢,由於該走勢中樞已經結束,那麼就要去分析包含該第三類賣點的次級別走勢類型的完成情況,用背馳的方法確定買點。當然,還有更乾脆的辦法,就是不參與這種走勢。因爲此後只能形成一個新的下跌走勢中樞或者演化成一個更大級別的走勢中樞,完全可以等待這些完成後,再根據當時的走勢來決定介入時機。這樣可能會錯過一些大的反彈,但沒有必要參與操作級別及以上級別的下跌與超過操作級別的盤整,必須養成這種習慣。

對於第三種情況中未出現該走勢中樞第三類買點的走勢,這時候不存在合適的買點,需要繼續等待。對於已出現該走勢中樞第三類買點的走勢,如果當下離該買點的形成位置不遠,可以介入,但最好是剛形成時介入。若從該買點開始已出現次級別走勢的完成並形成盤整頂背馳,後面就必須等待,因爲後面將是一個大級別盤整的形成。按照上面要求養成的習慣,這種走勢是沒必要參與的,要等待該盤整結束再說。當然,如果整個市場都找不到值得介入的股票而又希望操作,那麼可以根據大一些級別的走勢中樞震盪來操作,這樣也可以安全地獲益。

上面已經把一個固定操作級別的可能操作情況進行了完全分類與相應分析。顯然對於一個走勢中樞來說,最有價值的買點就是

就是其第三類買點,以及走勢中樞向下震盪力度出現背馳的買點。前者最壞的情況是出現更大級別的走勢中樞,這可以用其後走勢是否出現盤整背馳來決定是否賣出。如果不出現這種情況,就意味着一個向上走勢形成新的走勢中樞的過程,這種過程當然是最能獲利的。至於後面一種情況,就是圍繞走勢中樞震盪做差價的過程,這是降低成本、增加籌碼的機會。

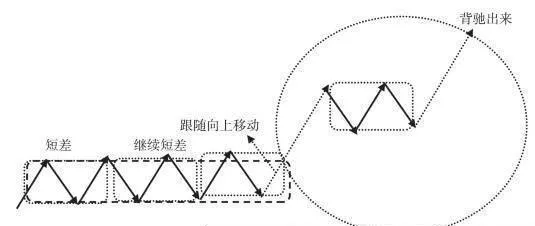

注意,一定要注意,很多人不知道怎麼去做差價,似乎所有機會都可以去做。從最嚴格的機械化操作的意義上說,只有圍繞所操作級別的走勢中樞震盪做差價纔是最安全的,因爲肯定能做出來,而且絕對不會丟失籌碼。在成本爲0後,掙籌碼的操作過程也與此一樣。也就是說,在確定了買賣級別後,那種走勢中樞完成後向上移動時的差價是不能做的。走勢中樞向上移動時,就應該滿倉,這纔是最正確的操作。

在圍繞走勢中樞做差價時,在走勢中樞上方減少倉位,在走勢中樞下方增加倉位。注意,這裏的前提是走勢中樞震盪依舊。一旦出現第三類賣點,就不能回補了。用走勢中樞震盪力度判斷方法,完全可以避開其後可能出現第三類賣點的震盪。

如果走勢中樞向上移動的過程中出現背馳,就要把所有籌碼拋出,因爲這個級別的走勢類型完成了,此時等待下一個買點。如果不出現背馳,就意味着有一個新走勢中樞形成。

注意,小級別轉大級別其實並不複雜,一樣可以看成一個新走勢中樞,只是該走勢中樞有可能和前面的走勢中樞重合,而趨勢中是不可能出現走勢中樞重合的。該走勢中樞可以繼續用走勢中樞震盪的方法做短差,然後再繼續跟隨走勢中樞完成向上移動,直到移動過程中出現背馳。

如圖12-1所示。

圖12-1 小級別轉大級別短差方法

第一利潤最大定理:在走勢中樞上方降低倉位,下方增加倉位,走勢中樞上移過程中出現背馳時,拋出所有籌碼。對於任何交易品種,在確定的操作級別下,以上操作模式的利潤率最大。該模式的關鍵是隻參與確定操作級別的盤整與上漲,對盤整用走勢中樞震盪方法處理,保證成本降低,籌碼不丟失(成本爲0後變爲籌碼增加。當然對於小級別的操作,不會出現成本爲0的情況)。在走勢中樞第三類買點後持股,直到新走勢中樞出現,繼續走勢中樞震盪操作。在新老走勢中樞之間的中途不參與短差,最後在走勢中樞完成向上移動出現背馳後拋出所有籌碼,完成一次該級別的買賣操作,等待下一個買點出現。

這裏必須注意,走勢中樞震盪中出現的類似盤整背馳走勢段,與走勢中樞完成向上移動出現的背馳段是不同的,兩者的區別出現在第三類買點出現前後。在出現第三類買點之前,走勢中樞未被破壞,當然有所謂的走勢中樞震盪,其後走勢中樞已經完成,就無所謂走勢中樞震盪了,這個問題必須清楚。這一點是必須要嚴格區分的,不能搞糊塗了。

在走勢中樞震盪中,本質上是應該全倉操作的,也就是在走勢中樞上方全部拋出籌碼,在下方如數接回。當然這需要很高的技術精度,如果對走勢中樞震盪判斷錯誤,就有可能拋錯了。不熟練的投資者,可以不全倉操作。

這裏有一個風險,就是走勢中樞震盪後,不一定就能出現第三類買點,可以直接出現第三類賣點下跌,這在理論與實際中都是完全允許的。如果在走勢中樞震盪上方沒有完全跑掉,那麼有一部分籌碼可能需要在第三類賣點處清倉,這會影響總體利潤。如果完全按照以上模式操作,就不存在這個問題了。至於能否達到操作模式的要求,是技術精度的問題,需要在實踐中磨鍊。

有一種磨鍊方式是可行的,就是寧願拋錯了,也要嚴格按方法來操作。畢竟就算你的技術判斷能力爲0,拋錯的幾率也就是50%,後面還有一個第三類買點可以讓你重新買入。如果拋對了,那麼可能每次的差價就是10%以上。別小看走勢中樞震盪的力量,走勢中樞震盪做好了,比所謂的抓黑馬來錢還要快,而且還非常安全。可操作的頻率高了,實際產生的利潤更大。

以上方法是對固定操作品種來說的,也就是不換股。還有一種更激進的操作方法,就是不斷換股,也就是不參與走勢中樞震盪,只在第三類買點買入,一旦形成新走勢中樞就退出。

例如操作級別是30分鐘,那麼走勢中樞完成向上時,一旦出現一個5分鐘級別向下後,下一個向上的5分鐘級別走勢不能創新高或出現背馳、盤整背馳,那麼一定要拋出。爲什麼?因爲後面一定會出現一個新的30分鐘走勢中樞。用這種方法往往能拋在該級別向上走勢的最高點區間。當然在實際操作過程中是否能達到,那是技術精度的問題,是需要多做才能做好的。

第二利潤最大定理:不斷換股,不參與走勢中樞震盪,只在第三類買點買入,一旦形成新走勢中樞就退出。對於不同交易品種的交易,在確定的操作級別下,以上激進的操作模式利潤率最大。

注意,並不是說第二定理就比第一定理利潤更大更有意義,這裏所說的利潤率,是指每次操作的平均利潤/需要佔用資金的平均時間。但真正能產生的總體利潤,還與操作的頻率有關。第二定理雖然激進,但也需要有激進的市場機會。如果市場沒有可操作級別的第三類買點,那也只能乾等。

第一定理不需要這麼嚴格的市場條件,基本上除了最惡劣的連續單邊下跌,連大一點的走勢中樞都沒有,其他都可操作。

在實際操作中,兩者不能偏廢。

顯然對於大資金來說,以上方法需要有特殊的處理。資金越大,利潤率顯然越低,因爲很多級別的操作不可能全倉參與,就會影響資金的總體利用率。

一般來說,小資金增長可以極爲迅速。用本理論提供的方法,無論牛市熊市,技術最一般的人隨機挑股票,完全不用找所謂的黑馬,每年保持200%以上的利潤是一點問題都沒有的。

如果你技術精度高,即使在熊市裏,每年獲得500%的增長也是不難的,因爲熊市裏走勢中樞震盪的機會反而更多,而且大反彈本質上也就是大級別走勢中樞震盪的機會更多,處理好了,並不比牛市來錢慢。但這種增長只能維持幾年,一旦資金大到一定程度,就會遇到資金增長瓶頸。如何突破該瓶頸,這是另一個問題,以後會說到。