一个人拿着钱准备入市,那么首先要明确自己按什么级别来操作。这个问题,前面已经反复说过了。

不妨假设这个级别是30分钟,那么进到市场,打开走势图,首先要找什么?就是找当下之前最后一个30分钟的走势中枢。这一点其实对任何新进的股票,道理都是一样的。例如,你出了某股票,重新选择一只股票,那么就会面对相同的情况。

显然这里将会出现三种情况:

1. 当下在该走势中枢之中。

2. 当下在该走势中枢之下。

3. 当下在该走势中枢之上。

注意,这最后的30分钟走势中枢,是一定可以马上确认的,无需任何预测。当然前提是你首先要把本理论前面讲的理论学好,如果连走势中枢都分不清楚,那就没办法了。

第一种情况,显然走势中枢在延伸中。后面两种情况,可以分别以是否出现第三类买卖点为标准进行划分。

对于当下在走势中枢之下这种情况,存在两种可能性,其一是当下之前未出现该走势中枢第三类卖点;其一是当下之前已出现该走势中枢第三类卖点,正出现第三类卖点也包括在这种情况下。按最严格的定义,最精确的卖点是瞬间完成的,而具有操作意义的第三类卖点,其实是一个包含该最精确卖点的足够小的区间。

对于当下在走势中枢之上这种情况,也存在两种可能性,其一是当下之前未出现该走势中枢第三类买点;其二是当下之前已出现该走势中枢第三类买点。

对于第一种情况,因为当下在走势中枢里,由于这时候走势怎么演化都是对的,所以不操作是最好的操作。可以等待其演化成第二、第三种情况,然后决定如何操作。当然,如果你的技术比较好,可以判断出次级别的第二类买点,这些买点很多情况下都是在走势中枢中出现的,当然也是可以参与的。如果没有这个技术,那就等有了这个技术再说。只把握自己当下技术水平能把握的机会,这才是最重要的。

对于第二种情况中未出现该走势中枢第三类卖点的走势,由于走势中枢依旧震荡,因此先找出该走势中枢前面震荡的某段,用类似背驰比较力度的方法,通过MACD辅助判断,找出向下离开中枢的当下该段走势,看成背驰判断里的背驰段。然后根据该段走势的次级别走势,一步步按区间套的办法确定尽量精确的买点。

注意,用来比较的背驰段,最标准的情况当然是前面最近向下的一段。一般情况下,走势中枢震荡都是逐步收敛的,如果走势中枢继续震荡,后面的向下离开力度一定比前一个小。当然,还有一些特殊的走势中枢震荡,会出现扩张的情况,就是比前一个力度还要大,但这并不必然一定会破坏走势中枢震荡,最终形成第三类卖点。这个问题比较复杂,在后面谈论走势中枢的各种图形形态时,才能详细说明。一般来说,这种情况用各种图形分解与盘整背驰的方法就可以完全解决。

对于第二种情况中已出现该走势中枢第三类卖点的走势,由于该走势中枢已经结束,那么就要去分析包含该第三类卖点的次级别走势类型的完成情况,用背驰的方法确定买点。当然,还有更干脆的办法,就是不参与这种走势。因为此后只能形成一个新的下跌走势中枢或者演化成一个更大级别的走势中枢,完全可以等待这些完成后,再根据当时的走势来决定介入时机。这样可能会错过一些大的反弹,但没有必要参与操作级别及以上级别的下跌与超过操作级别的盘整,必须养成这种习惯。

对于第三种情况中未出现该走势中枢第三类买点的走势,这时候不存在合适的买点,需要继续等待。对于已出现该走势中枢第三类买点的走势,如果当下离该买点的形成位置不远,可以介入,但最好是刚形成时介入。若从该买点开始已出现次级别走势的完成并形成盘整顶背驰,后面就必须等待,因为后面将是一个大级别盘整的形成。按照上面要求养成的习惯,这种走势是没必要参与的,要等待该盘整结束再说。当然,如果整个市场都找不到值得介入的股票而又希望操作,那么可以根据大一些级别的走势中枢震荡来操作,这样也可以安全地获益。

上面已经把一个固定操作级别的可能操作情况进行了完全分类与相应分析。显然对于一个走势中枢来说,最有价值的买点就是

就是其第三类买点,以及走势中枢向下震荡力度出现背驰的买点。前者最坏的情况是出现更大级别的走势中枢,这可以用其后走势是否出现盘整背驰来决定是否卖出。如果不出现这种情况,就意味着一个向上走势形成新的走势中枢的过程,这种过程当然是最能获利的。至于后面一种情况,就是围绕走势中枢震荡做差价的过程,这是降低成本、增加筹码的机会。

注意,一定要注意,很多人不知道怎么去做差价,似乎所有机会都可以去做。从最严格的机械化操作的意义上说,只有围绕所操作级别的走势中枢震荡做差价才是最安全的,因为肯定能做出来,而且绝对不会丢失筹码。在成本为0后,挣筹码的操作过程也与此一样。也就是说,在确定了买卖级别后,那种走势中枢完成后向上移动时的差价是不能做的。走势中枢向上移动时,就应该满仓,这才是最正确的操作。

在围绕走势中枢做差价时,在走势中枢上方减少仓位,在走势中枢下方增加仓位。注意,这里的前提是走势中枢震荡依旧。一旦出现第三类卖点,就不能回补了。用走势中枢震荡力度判断方法,完全可以避开其后可能出现第三类卖点的震荡。

如果走势中枢向上移动的过程中出现背驰,就要把所有筹码抛出,因为这个级别的走势类型完成了,此时等待下一个买点。如果不出现背驰,就意味着有一个新走势中枢形成。

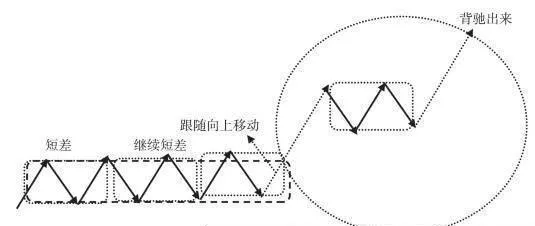

注意,小级别转大级别其实并不复杂,一样可以看成一个新走势中枢,只是该走势中枢有可能和前面的走势中枢重合,而趋势中是不可能出现走势中枢重合的。该走势中枢可以继续用走势中枢震荡的方法做短差,然后再继续跟随走势中枢完成向上移动,直到移动过程中出现背驰。

如图12-1所示。

图12-1 小级别转大级别短差方法

第一利润最大定理:在走势中枢上方降低仓位,下方增加仓位,走势中枢上移过程中出现背驰时,抛出所有筹码。对于任何交易品种,在确定的操作级别下,以上操作模式的利润率最大。该模式的关键是只参与确定操作级别的盘整与上涨,对盘整用走势中枢震荡方法处理,保证成本降低,筹码不丢失(成本为0后变为筹码增加。当然对于小级别的操作,不会出现成本为0的情况)。在走势中枢第三类买点后持股,直到新走势中枢出现,继续走势中枢震荡操作。在新老走势中枢之间的中途不参与短差,最后在走势中枢完成向上移动出现背驰后抛出所有筹码,完成一次该级别的买卖操作,等待下一个买点出现。

这里必须注意,走势中枢震荡中出现的类似盘整背驰走势段,与走势中枢完成向上移动出现的背驰段是不同的,两者的区别出现在第三类买点出现前后。在出现第三类买点之前,走势中枢未被破坏,当然有所谓的走势中枢震荡,其后走势中枢已经完成,就无所谓走势中枢震荡了,这个问题必须清楚。这一点是必须要严格区分的,不能搞糊涂了。

在走势中枢震荡中,本质上是应该全仓操作的,也就是在走势中枢上方全部抛出筹码,在下方如数接回。当然这需要很高的技术精度,如果对走势中枢震荡判断错误,就有可能抛错了。不熟练的投资者,可以不全仓操作。

这里有一个风险,就是走势中枢震荡后,不一定就能出现第三类买点,可以直接出现第三类卖点下跌,这在理论与实际中都是完全允许的。如果在走势中枢震荡上方没有完全跑掉,那么有一部分筹码可能需要在第三类卖点处清仓,这会影响总体利润。如果完全按照以上模式操作,就不存在这个问题了。至于能否达到操作模式的要求,是技术精度的问题,需要在实践中磨炼。

有一种磨炼方式是可行的,就是宁愿抛错了,也要严格按方法来操作。毕竟就算你的技术判断能力为0,抛错的几率也就是50%,后面还有一个第三类买点可以让你重新买入。如果抛对了,那么可能每次的差价就是10%以上。别小看走势中枢震荡的力量,走势中枢震荡做好了,比所谓的抓黑马来钱还要快,而且还非常安全。可操作的频率高了,实际产生的利润更大。

以上方法是对固定操作品种来说的,也就是不换股。还有一种更激进的操作方法,就是不断换股,也就是不参与走势中枢震荡,只在第三类买点买入,一旦形成新走势中枢就退出。

例如操作级别是30分钟,那么走势中枢完成向上时,一旦出现一个5分钟级别向下后,下一个向上的5分钟级别走势不能创新高或出现背驰、盘整背驰,那么一定要抛出。为什么?因为后面一定会出现一个新的30分钟走势中枢。用这种方法往往能抛在该级别向上走势的最高点区间。当然在实际操作过程中是否能达到,那是技术精度的问题,是需要多做才能做好的。

第二利润最大定理:不断换股,不参与走势中枢震荡,只在第三类买点买入,一旦形成新走势中枢就退出。对于不同交易品种的交易,在确定的操作级别下,以上激进的操作模式利润率最大。

注意,并不是说第二定理就比第一定理利润更大更有意义,这里所说的利润率,是指每次操作的平均利润/需要占用资金的平均时间。但真正能产生的总体利润,还与操作的频率有关。第二定理虽然激进,但也需要有激进的市场机会。如果市场没有可操作级别的第三类买点,那也只能干等。

第一定理不需要这么严格的市场条件,基本上除了最恶劣的连续单边下跌,连大一点的走势中枢都没有,其他都可操作。

在实际操作中,两者不能偏废。

显然对于大资金来说,以上方法需要有特殊的处理。资金越大,利润率显然越低,因为很多级别的操作不可能全仓参与,就会影响资金的总体利用率。

一般来说,小资金增长可以极为迅速。用本理论提供的方法,无论牛市熊市,技术最一般的人随机挑股票,完全不用找所谓的黑马,每年保持200%以上的利润是一点问题都没有的。

如果你技术精度高,即使在熊市里,每年获得500%的增长也是不难的,因为熊市里走势中枢震荡的机会反而更多,而且大反弹本质上也就是大级别走势中枢震荡的机会更多,处理好了,并不比牛市来钱慢。但这种增长只能维持几年,一旦资金大到一定程度,就会遇到资金增长瓶颈。如何突破该瓶颈,这是另一个问题,以后会说到。