隨機指標實戰應用的核心原則:由於該指標的變動較快,出現買賣信號的次數較多。因此,在實際應用中要堅持“一停,二看,三通過”的原則。

隨機指標的交叉分析原理的運用

只要對技術指標稍有了解的投資者都知道隨機指標的低位金叉是買進信號,高位死叉是賣出信號。但是,實際應用效果如何呢?由於隨機指標最早是用於歐美期貨市場的,其有較靈敏、波動快等特性。因此,在股市中出現金叉或死叉的機會較多,如果投資者充全按照信號操作的話,必然要疲於奔命而收穫甚微。

比較有效的方法是實行“一停,二看,三通過”的投資原則:就是隨機指標第一次形成黃金交叉的時候,投資者不宜立即操作,而是應該等待觀望;當隨機指標出現第二次金叉的時候,投資者就可以看指標交又位置的高低以及個股的量能情況等因素,來決定是否買進。如果金叉出現的位置都是在25以下,而成交量有效放大的,則可以及時介入,反之,則繼續等待觀望。當隨機指標在短時間內在同一位置出現第三次金叉,並且指標和股價之間形成底背離的,預示該股後市將出現急升行情,投資者可以買進。

對於隨機指標在高位出現死叉的也可以採用這種方法。只不過死叉出現的位置在75以上時更加有效。

隨機指標的單一指標線分析原理的運用

隨機指標包括三種指標線,分別是K、D、J線,每種指標線的分析原理是不同的。

隨機指標的K踐分析

隨機指標的K線需要和趨勢線結合分析。趨勢線就是指隨機指標K線的兩個以上高點或兩個以上低點的連線,可以分爲支撐線與阻力線。當指標K線不能跌破支撐線時是買進信號;當指標K線不能向上突破阻力線時是賣出信號。

隨機指標的D線分析

D線是用於超買超賣分析,D線所處位置具有非常重要的研判價值,多數重要的頂、底位置是出現在D值大於80或小子2O的區域中,通過對D值的分析,可以明確行情發展的階段。

隨機指標的J線分析

反應靈敏的J線用於短線操作。J線可以反映出K、D值之間的乖離程度,能夠領先尋找到短期頭部或底部。當J值大於100特別是110以上時,指數在創新高後一般容易出現調整;當J值小於0特別是小於-10時,指數在創新低之後一般容易出現反彈。

隨機指標的背離與鈍化原理的運用

隨機指標的背離是指股價與指標之間背道而馳。當指數或股價創新高時,隨機K、D值不配合創新高,而且還會一波比一波低,這就是頂背離,屬於明顯的賣出信號;相反,當指數或股價創新低時,隨機K、D值不配合創新低,反而一波比一波高,這就是底背離,屬於明顯的買進信號。

在強勢上漲行情中,當股價或指數上漲到一定程度以後.隨機指標就不會跟隨上漲了,這時的K、D值的變化不大。同樣在持續下跌中也會出現類似的情況,這種現象就是隨機指標的高位或低位鈍化。指標的鈍化並不表示股價會停止上漲,如果投資者因爲指標商位鈍化而過早賣出股票的話,往往會錯失一輪牛市行情。而在熊市中,低位鈍化也不能表示行情的止跌。

隨機指標的鈍化與背離有相似之處,兩者區別的關鍵在於:背離是指標與股價的反方向運動,而鈍化是指標無法跟隨股價繼續上漲或下跌。

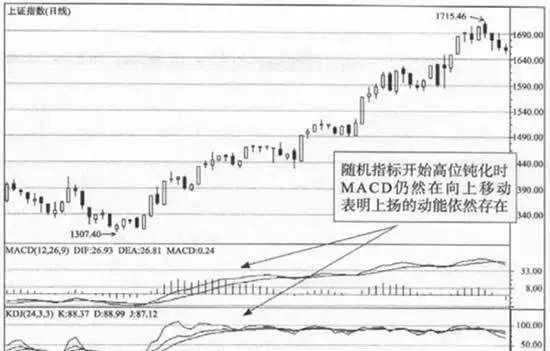

雖然隨機指標的背離與鈍化現象類似,但是行情演變的結果卻截然不同,背離意味着行情將出現轉折,而鈍化則念味着行情仍然有可能延續原有的方向發展。爲了能更加準確地研判趨勢的發展方向,當指標鈍化時,投資者需要結合中線指標MACD來分析。

例如:當上證指數上漲到1400多點的時候,隨機指標就已經出現鈍化,但,是MACD指標依然上漲,說明股市仍然有上升動力,此後行情繼續向上發展,並最終漲到1700多點(見圖1)。

圖1