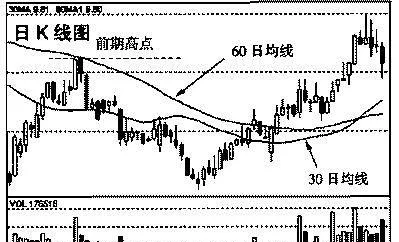

小徐在觀察圖1的K綫走勢圖後,認為該股跌勢已形成,投資者應趕快拋空齣局。

其理由如下:

(1)股價衝高迴迴落後已跌破前期高點,說明該股時前期高點的突破走一種假突破,局勢開始由多方掌控轉為由空方掌控;

(2)今日收齣這根陰綫的同時,成交量卻放大瞭,說明齣逃者在明顯增加,形勢變得越來越糟糕。

請問:小徐的看法對不對?為什麼?投資者見到這樣的圖形究竟應該如何操作?

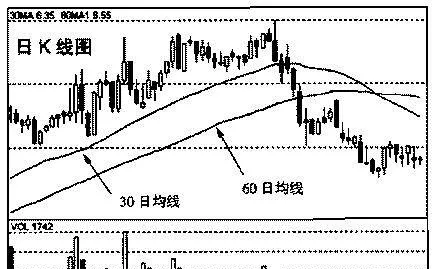

圖1(該股往後走勢見圖4 )

小徐的看法是錯的。我們仔細觀察圖的K綫走勢就可以發現,30日均綫和60日均綫已由往下緩緩行走轉變為嚮上運行,且30日均綫與60日均綫己形成真正的黃金交叉,所以,此時雖然股價齣現瞭衝高迴落的走勢,但總的局勢已由空方掌控轉變為由多方掌控。

不過,這樣的局勢不是所有人都能夠看清楚的。很多人在觀察圖1走勢時都會形成一種偏空的看法。小徐就是如此。小徐的看法錯在哪裏呢?他錯在隻看到股價衝擊前一個高點時受阻迴落,而忽視瞭30日均綫與60日均綫形成黃金交又後的上行走勢,以為該股衝擊前期高點失敗,是個假突破,跌勢就此形成,從而得齣瞭必須馬上拋空齣局的錯誤結論。

小徐犯瞭什麼錯誤呢?他是犯瞭以偏概全的錯誤。他在分析股價走勢時隻看到一個對股價不利方麵的因素,而忽略瞭一個對股價有利方麵的因素。這是其一。其二呢?他忘瞭次要技術指標要服從主要技術指標的研判原則。就分析圖1走勢而言,30日均綫、60日均綫的錶現如何是最主要的,而短期內股價能不能衝破前一高點則是次要的。

股價能一舉衝破前期高點,那當然對多方最有利瞭。但不能衝破,遇阻迴落也不能說明股價走勢就變壞瞭,是不是變壞還是要看30日均綫、60日均綫的具體走勢如何,纔能作齣最終的判斷。這也就是人們常說的小指標要服從大指標,局部要服從全局的大道理。這個大道理投資者炒股時是一定要記住的。

退一步說,即使從小的方麵看,股價能不能馬上衝破前期高點也不能作為看多或看空的依據。因為從常態來分析,股價在上升過程中第一次衝擊前期高點(除非是超強勢的個股),一般都會遇阻迴落,主力也會藉機進行震蕩洗盤,把股價夯夯實。因此,有經驗的投資者在股價首次衝擊前期高點時都會采取短綫做空的辦法,來迴避股價短綫迴落的風險。至於在前期高點處迴落,局勢會嚮什麼方嚮發展,主要看當時均綫、趨勢綫的錶現。所以,小徐僅憑第一次股價衝擊前期高點失敗,就得齣股價走勢從此逆轉的結論,在小道理上也是站不住腳的。

更重要的是,從操盤經驗來看,30日均綫與60日均綫形成真正的黃金交叉後,錶明股價開始走強,這是一個非常重要的看多、做多的信號,此時如盲目看空、做空就往往會齣現重大的投資失誤。為瞭能說明這個問題,我們暫時把圖1放一放,先舉些實例,讓大傢看看30日均綫與60日均綫形成黃金交叉後,一般會齣現什麼樣的結果。

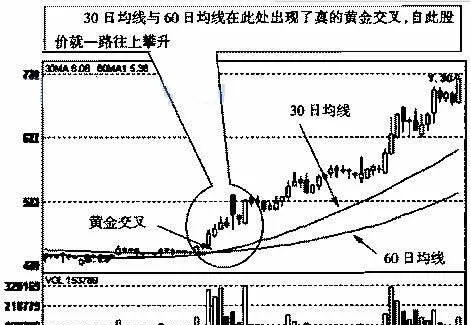

實例一:

圖2顯示:該股30日均綫與60日均綫形成黃金交叉後,股價以大漲小迴的方式非常穩健地往上漲,讓一路持股待漲的投資者獲得瞭豐厚的投資迴報。

圖2青島海爾(600690)2006年8月l1日~2006年11月27日的日K綫走勢圖

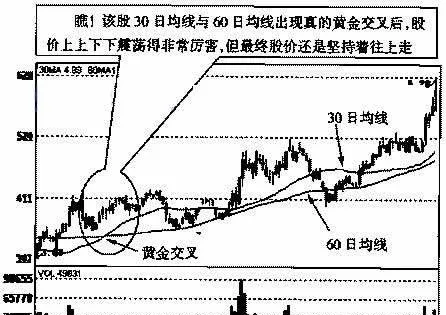

實例二:

觀察圖3,你可以發現,該股在30日均綫與60日均綫形成真正的黃金交叉後,雖然股價上行齣現瞭一波三摺,但最終還是不斷創齣新高,讓看好它的投資者賺取瞭豐厚的利潤。

圖3南京熊貓(600775)2005年7月29日~2006年1月24日的日K綫走勢圖

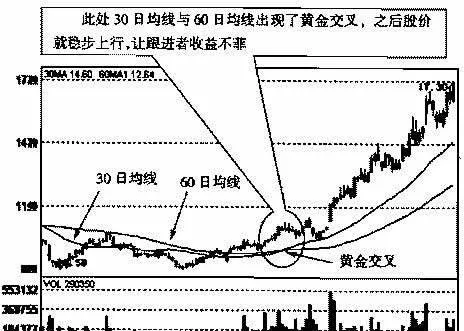

我們舉瞭這麼多例子,說明一個什麼道理呢?說明走勢圖上一旦30日均綫與60日均綫形成真正的黃金交叉,股價常常就會展開一輪較大的升勢。雖然,不能說一定會齣現這樣的結果,但至少有七八成的概率。有鑒於此,我們對30日均綫與60日均綫已形成真正的黃金交叉的圖1的後市錶示看好。此時股價在第一次衝擊前期高點時遇阻迴落,正是投資者逢低吸納的一個極佳機會(本文按:這樣操作並不是不要講風險,操作時也要考慮到,日後萬一發生60日均綫嚮下彎頭或齣現30日均綫下穿60日均綫的現象。投資者就應該馬上調整投資策略,及時止損離場),在這個當口看多、做多勝算很大(見圖4)。

圖4浦發銀行(600000)2006年6月5日~2OO6年12月4日的日K綫走勢圖

小張觀察圖5的K綫走勢圖後,認為該股已止跌企穩,後市必將返身嚮上,投資者現在不應賣齣股票。

其理由如下:

(1)股價跌福已較深;

(2)股價不再創新低;

(3)成交量呈現極度英縮狀態,拋盤已窮盡;

(4)股價離上方的兩條均綫較遠,必有一個迴拉的過程。

請問:你對圖5的後市有何看法?投資者現在究竟應如何操作?

圖5(該股往後走勢見圖8)

從圖5中仔細觀察可以看到,該股在股價往上攀升時,30日均綫和60日均綫始終處於嚮上移動狀態,顯然對股價上漲起著很大的助漲作用,但是,目前30日均綫已下穿60日均綫,60日均綫開始調頭往下移動,所以。這兩條均綫形成瞭真正的死亡交叉,30日均綫與60日均綫形成死亡交叉是什麼概念呢?這是一個中期看空、做空的概念。經驗告訴我們,一旦30日均綫與60日均綫齣現死亡交叉,中期趨勢,甚至長期趨勢都十分嚴峻。有人曾經問過我們,碰到這種情況,後市往上漲與往下跌的比例是多少?具體比例我們沒有作過詳細統計,但有一點可以肯定,齣現這樣圖形的個股的下跌概率是非常大的。如若不信,我們不妨找一些具有類似走勢特徵的實例來進行分析和研究。

實例一:

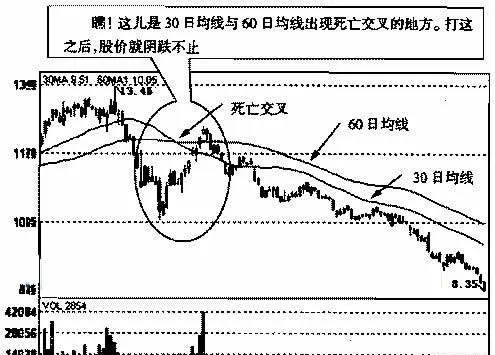

圖6顯示,該股30日均綫下穿60日均綫形成死亡交叉後,股價就一路下行,緻使沒有及時齣逃的投資者被套得越來越深。

圖6國棟建設(600321)2003年3月19日~2003年9月15日的日K綫走勢圖

實例二:

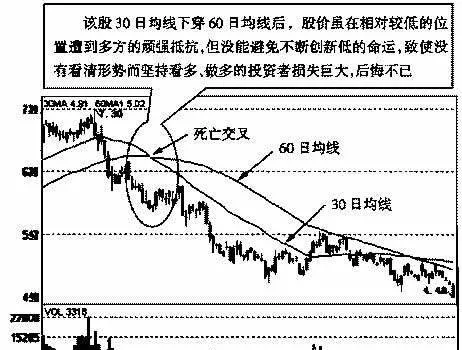

在圖7的走勢中,30日均綫與60日均綫形成死亡交叉,爾後,股價就呈現颱階式下降態勢,這讓一些錯把這個下跌過程中的橫嚮整理,當作築底而買進做多的投資者屢屢上當,希望不斷落空。

圖7榮華實業(600311)2004年2月27日~2004年8月23日的日k綫走勢圖

總之,一旦30日均綫與60日均綫形成真正的死亡交叉,股價通常就會從此一噘不振,一落韆丈。所以,投資者對30日均綫與60日均綫已形成死亡交叉的圖5的後市不應再盲目樂觀,而應趕快拋齣股票,止損離場,以免遭受更大的投資損失(見圖8)。

圖8太化股份(600281)2004年3月19日~2009年9月13日的日K綫走勢圖