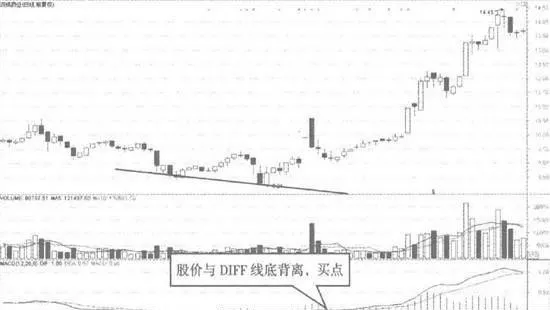

在股價連續下跌,創出新低的同時,如果MACD指標的DIFF線沒有創新低,反而形成了一底比一底高的上漲走勢,兩者就形成了底背離形態。這樣的底背離說明股價雖然還在上漲,但是其上漲速度越來越慢,是未來股價將見底反彈的信號。

雙成藥業日K線如圖5-8所示。

雙成藥業日K線

如圖5-8所示,2014年1112月,雙成藥業(002693)股價持續下跌,創出新低的同時,其MACD指標中的DIFF線卻沒有創新低,形成了一底比一底高的形態。這樣的形態說明股價在下跌過程中的下跌速度越來越慢,是未來該股將見底反彈的信號。該背離形態完成後,投資者可以尋找合適的時機買入股票。