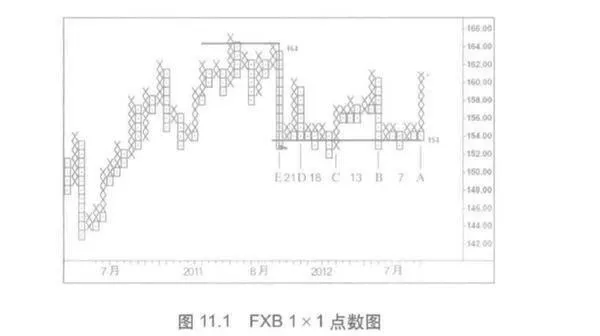

對外匯期貨的研究,讓我接觸到了英鎊對日元的連續走勢圖。2011年9月至2012年8月,其價格收窄,進入到一個狹小範圍。隨便看一眼月走勢圖就會發現,這個緊縮一直持續到2009年。不需要做期貨,在FXB,也就是英鎊的ETF上做多即可。這對於延稅賬戶來說似乎風險很低,也不會涉及把頭寸從一份合約調期到另-份合約。8月10日,當日價格從154.52的低點上漲,表明多頭的地位得到了保障。

下一步 要確定框圖大小和反轉的單位。試着看一下按照日收盤價計算出來的1x1的圖(圖11.1),沿着預示上漲至161的154線,很快就找到緊挨着的7欄。預測上升從價格低位入手,預測下跌則從價格高位入手。一些交易員會馬上測算整個跨度,期望一次最大可能的上漲,但我更偏向將一次預測分成多個階段,以最保守的那個階段作爲起點。這樣做最簡單的辦法是計算到價格加速上升或者下跌處的一面“牆”。在圖11.1中,找到預測上升至161的最少7個點,上升至175的最大21個點,可以形成4個階段。4個目標值平均需要上升至168.75,這個量級的變動會延伸進入2009- 2011 高點之間的區域,但仍然還無法知道上:漲的高點會到何處。最後需要說明的是,點數圖的預測結果是參考性的,儘管它們超乎尋常地精準。穿過164線計算出的11欄需要下跌至153,該股在1個月後到達了這個位置。本次計算出的11欄中有4欄沒有交易。在股價從164密集線下跌超過7美元后,就應該做一個更大範圍的考慮。

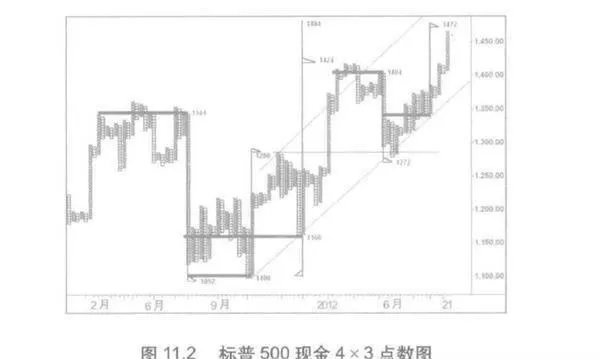

圖11.2是一幅以4點框圖大小和12點反轉(也就是4x3)製作的1:3比例的走勢圖,根據標準普爾的日現金價格計算得來的。在2011年2月一7月,穿越1 344線的成交密集區持續了5個月,其做出的下跌至1 100的預測只比實際的低點低了8個點。至本書寫作時,圖11.2.上的所有測算除兩個外都沒有能完成。其中,最大的一個由穿過在2011年11月和8月間形成的I 160線的17欄組成。當把預測出的點添加到I 160線時,目標價位是I 484。把這些點加到計數區間的低點上時,這次得出一個不那麼極端的1 424靶標。點數圖的特點是過濾掉價格數據,因而能展示出價格運動更廣泛的框架,通過把價格反轉和數據區間調整到最大清晰度而得以實現,就像調整顯微鏡的焦距那樣。好好練習,學會如何找到正確的平衡點。

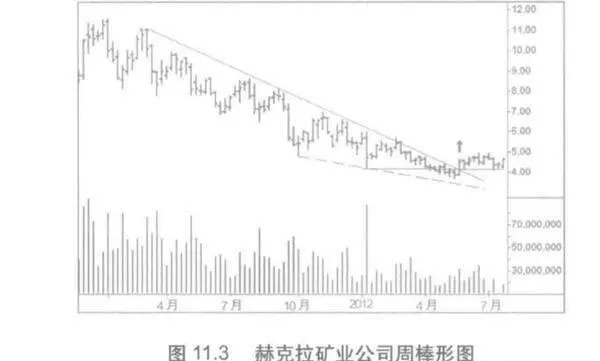

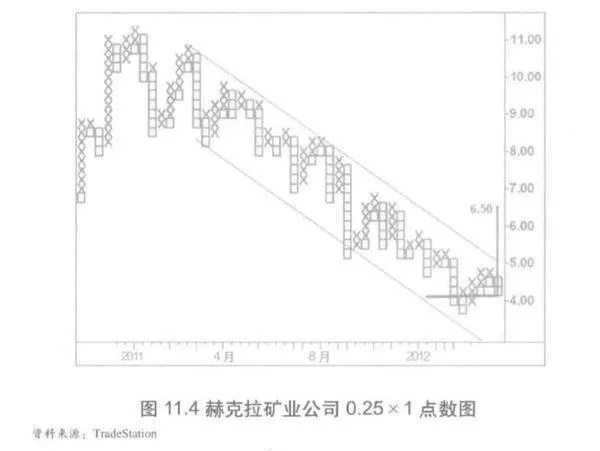

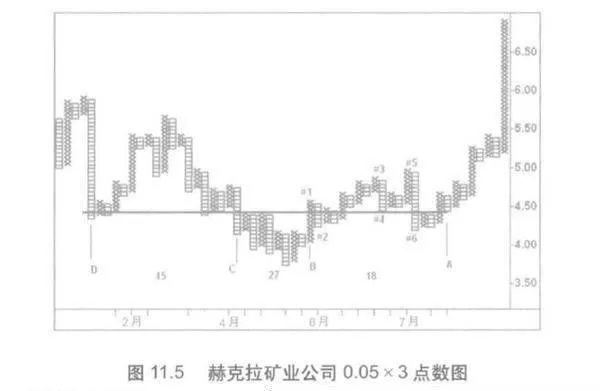

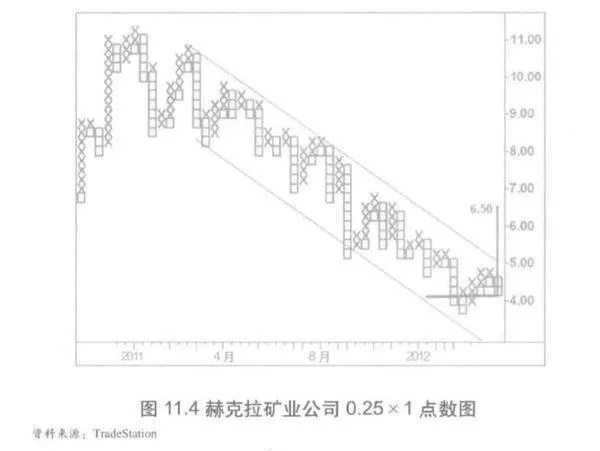

爲點數圖選擇最佳的框圖大小、反轉及數據區,需要進行練習。以赫克拉礦業公司(Hecla Mining)爲例,這隻股票在2012年8月星期五收盤後價格相對較低。周走勢圖(圖1.1.3)在2011年8-2012年1月呈現出狹窄的形態。2012 年4月5月的弱勢在5月25日結束的那一週向 上反轉之前,價格被壓低到支撐線之下,這可以被看成是一次上翹。緊隨而來的是爲期10周在81美分範圍的橫盤。因爲該股站在起跳板上,萬事俱備,只欠東風。製作點數圖時,日數據能夠生成更爲緊緻的圖形,一份1:1 比例的走勢圖總會給出更多的盤整情況。25美分的框圖和反轉規模也行,這些值大約只是股票價格的6%。更小的百分比能夠顯示出更多的價格情況,而改變參數就只需敲幾下鍵盤。圖11.4不能令人滿意,毫不意外。首先,穿過4.25線的密集成交只覆蓋了9欄,而計算(9*0.25) +4.25 得出的預測是上升至6.50,這是個令人肅然起敬的回報,與橫盤整理所花的時間不成比例。其次,2012年1月低點沒有出現,該走勢圖由日收盤價構建,過濾掉了當日的低點和高點。任何以日收盤價製作的點數圖都存在同樣問題。

圖11.5採用另外一種策略,使用了更小的框圖和反轉(0.05*3).以小時收盤價計算,所有熟悉點數圖的人都會喜歡這種結構。在這裏,3個單獨的階段,相應產生出7.15. 8.50和 11.20的目標值。威科夫應該會用這張圖解釋混合操盤手(Composite Operator)是如何在8個月期間累積股票的(混合操盤手是威科夫用來指內幕交易者和一致行動人的專業術語,這些人在交易行動的準備階段,通過累積或者配置股票獲利。-譯者注)。主力迫使價格下跌至4月份的交易區間之下,以弄清楚能消化多少拋盤。#1 的50美分上行,代表自2月高點以來最大的收穫,反映了需求的增加。接下來,回抽沒能達到上升量的50%,這是牛市的表現。在上升至#3的過程中,上行推力隨着報價被拉低而縮減。#和#6之間的價格活動,顯示混合操盤手試圖施放煙霧掩蓋股票走向,以便完成計劃。從#6的低點開始,股價呈現出強勢,波動不大,價格穩步上揚。

我不懷疑這種大主力會在市場上呼風喚雨,但他們的活動並不是我關注的焦點。穿過圖11.5上的4.45線所做的合計數可以分解爲3個階段,涵蓋了從8月初至6月未的價格運動。AC指向左延伸至4月10日的下跌,而AD包括了至2012年I月11日低點的所有價格情況。該走勢圖標示至2012年9月25日,並表現出強勢向上,脫離交易區間的趨勢。赫克拉礦業公司在6.94處最後的上攻中見頂,正好比AB目標值的合計數低了20美分。如果該股在下一波同抽中維持在了4.45之上,那麼,未來就可能得到更大的合計數。

2011年3月份的5年期債券(圖11.6)是我最喜歡的例子之一,該合約中最小的跳動量是7.8125美元的14。

點數圖使用了1/4/32 (0.0078125, one-quarter 32nd)大小的框圖,以及兩倍的反轉點(0.015625). 換句話說,這就是1 : 2的比例,並以3分鐘收盤價爲基礎構建,每一欄或者每一波的持續時間都描繪在走勢圖上。早上一開始的11 715.5 低點,在下跌至最後的低點時被刺穿。首波下跌在33分鐘內完成了8個跳動量,第波在18分鐘內跨越了6個跳動量,第三波僅僅在9分鐘內達到3個跳動量。區間不斷收窄,完成時間卻在減少,跟波浪走勢圖上出現的一模一樣。它說明不存在輕鬆下移,而且下行的時間也在逐步減少,拋壓明顯已呈強弩之末了。從這個低點開始,市場在接下來的33分鐘內上漲了12個跳動量。

在向當日高點攀升的過程中,大部分下跌浪持續3~ 9分鐘,兩個持續15和18分鐘例外。這兩波下跌浪等同於最小的2個跳動量反轉,價格強勢上漲超過了24分鐘後登頂(11 724.75).因爲它們超出了該手繪圖的上限,所以對完整的擺幅做了縮減。這是自該合約從低點上漲以來所有升浪中持續時間最長的一個升浪,也確定無疑地拿到了高潮成交量。接下來,下跌浪覆蓋的範圍相對較小,但持續36分鐘的時間顯然是一次最長的下跌。試想一下,花了這麼多時間卻未能有任何重振的能力。我想,威科夫會說,混合操盤手正全力撐住市場,以便建立更多空頭。在盤面上,這顯然是轉熊的信號。白天交易時段最大的下滑,只持續了6分鐘,以回應負面的國債拍賣結果。頂部結構的最後升浪(11 722.75)持續了9分鐘,然後在接下來的36分鐘內直線下落。這條線上的19個框圖預示將出現一波下跌,目標價位11713.25。從當日高點算起,實際價格達到了11715.25 的保守目標。對於資金量不大而且經驗不足的交易員來說,5年期債券是個絕好的交易品種。由於保證金標準不高,交易量又大,大交易商很容易做大交易規模,讓那些較小的波動也更物有所值。