技術指標

布林線與美國線組合應用(圖解)

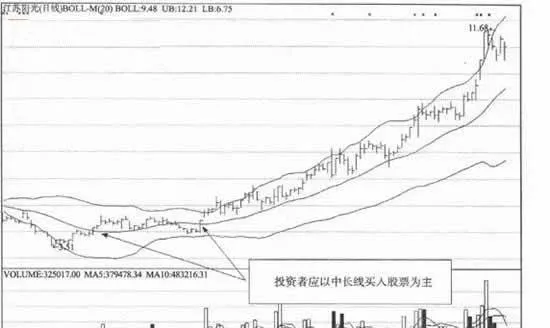

- 布林線與美國線組合運用的核心原則:這兩種指標組合運用時重點是分析美國線和布林線上、中、下軌之間的關係。當美國線從布林線的中軌線以下向上突破布林線中軌線時,頂示着股價的強勢特徵開始出現,股價將上漲,投資者應以中長線買人股票爲主(見圖1)。

周線月線布林線應用技巧

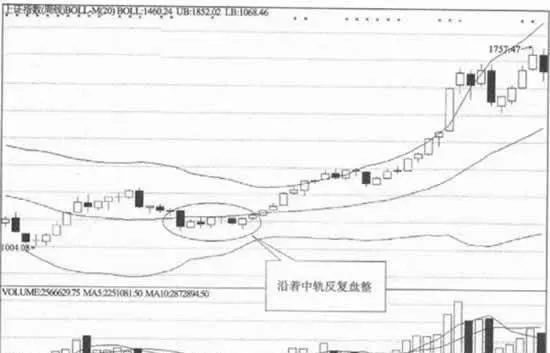

- 應用周線與月線布林線的核心原則:通過分析長期的布林線指標來把握股價的中長期趨勢。分析BOLL指標,不僅要從日線上分析布林線的走勢,還要從周線上和月線上分析布林線的走勢。

布林線的原理與應用

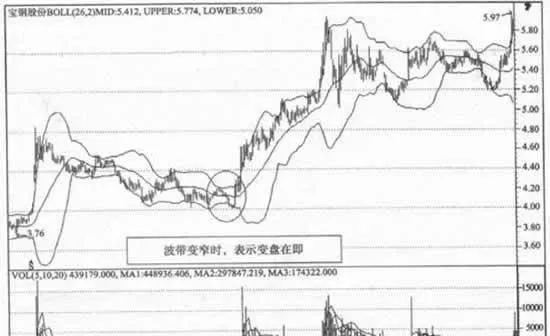

- 一、布林線的原理布林線(BOLL)指標由約翰·布林創造,布林線利用統計原理,求出股價的標準差及其信賴試間,從而確定股價的波動範圍及未來走勢,利用波帶顯示股價的安全高低價位,因而也被稱爲布林線。布林指標和麥克指標MIKE一樣同屬路徑指標,其上下限範圍不固定,隨股價的滾動而變化。

怎樣用季線進行投資分析?

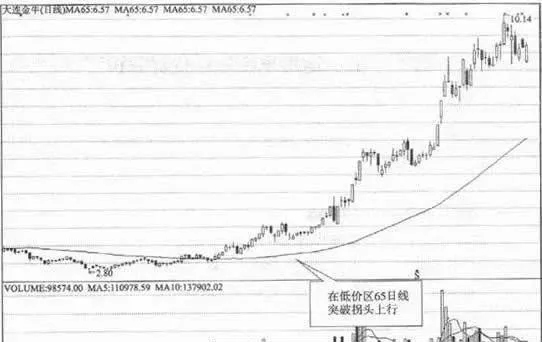

- 運用季線進行投資的核心原則:通過季線研究股價的長期方向和主力的建倉規律,從而把握投資的時機。季線一般是指65日平均線該均線在操作中有重要的指導作用,股價突破65日線,往往是中級行情啓動的信號;而股價跌玻65日線,則意味着中期行情的終結。

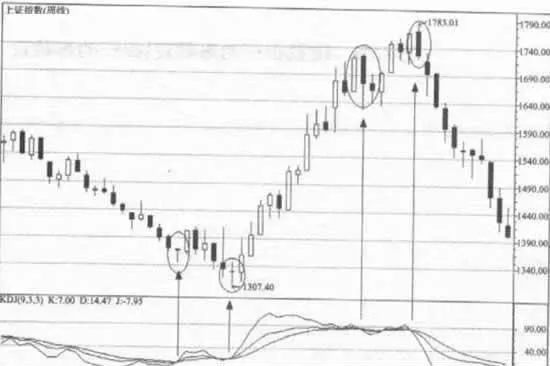

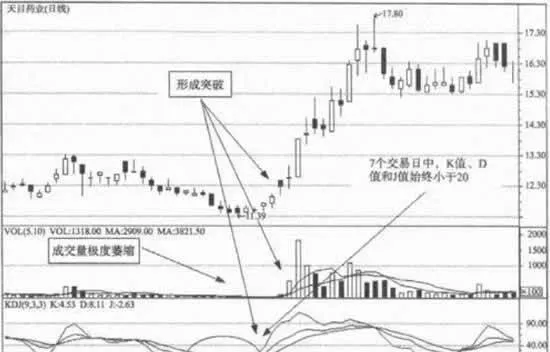

KDJ指標的九個分析原則

- 隨機指標實戰分析的核心原則:通過掌握隨機指標九大分析原理,實現更加精確的研判與預測行情變化。 超買超賣分析1.當K值在80以上,D值在75以上.J值在100以上時,是典型的超買標準。2.當K值在20以下,D值在25以下,J值在0以下時,是典型的超賣標準。

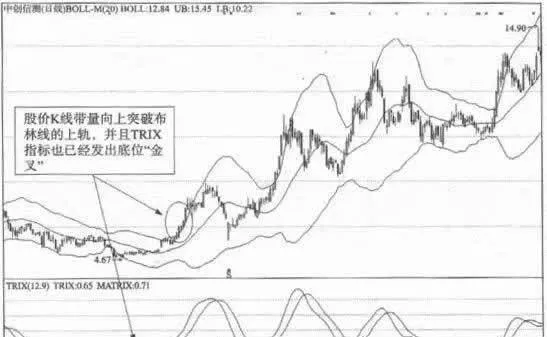

KDJ指標的應用法則

- 隨機指標基礎運用的核心原則:根據不同的行情節奏選擇不同的隨機指標,在行情波動較快的時候選用常見的KDJ指標,在行情運行平緩時期選用SKDJ指標。隨機指標KD的應用法則1. K與D值永遠介於0與100之間。D值在70以上時,行情呈現超買現象。D值在30以下時,行情則呈現超賣現象。

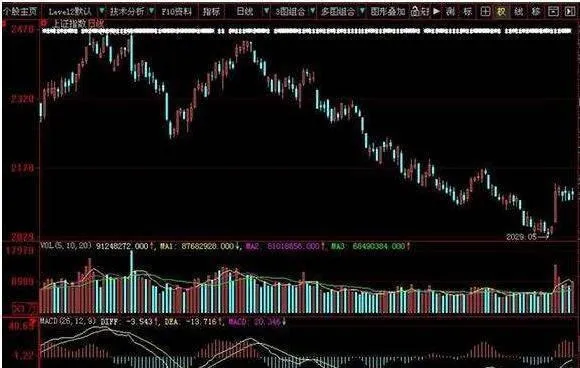

運用KDJ指標的參數運算

- 運用周線隨機指標研判趨勢的核心原則:周KDJ指標對於行情的見底和見頂有明顯的提示作用,據此波段操作可以避免預策操作,並爭取利潤最大化,隨機指標KDJ比較適合活躍的震盪式行情,當行情處在直線漲落的單邊市場中,日KDJ會常常出現鈍化,應改用MACD等中長指標:當股價短期波動劇烈,日KDJ反應滯後,

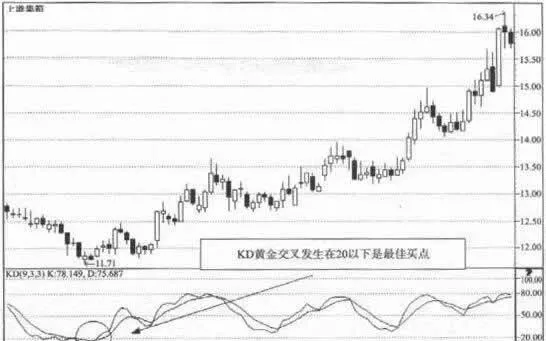

布林線與TRIX組合應用

- 布林線與三重指數平均線組合運用的核心原則:運用三重指數平均線過濾頻繁出現的交叉買賣信號。BOLL指標的實戰技巧主要集中在股價K線與BOLL指標的上、中、下軌之間的關係,以及布林線的開口和收口的狀況等方面。爲了更準確地研判行情,可以採用BOLL指標和三重指數平均線TRIX相結合來研判行情。

KDJ指標的原理與算法

- 一、隨機指標的原理KDJ指標的中文名稱是隨機指數( stochastics ),其綜合了動量觀念,強弱指標及移動平均線的優點。該指標是歐美期貨市場常用的一套技術分析工具,由於期貨風險性波動較大,需要短線投資中反應靈敏的技術指標,隨機指標應運而生。早年應用在期貨投資方面,功能頗爲顯著,目前爲股市中最常用的指標之一。

利用KDJ指標鈍化作用

- 巧妙利用隨即指標鈍化作用的核心原則:在調整行情中,隨機指標的低位鈍化提供了良好的買進試劑;而在強勢行情中隨機指標的高位鈍化不僅不是見頂信號,反而是買進和持有的依據。KDJ指標存在高位和低位的鈍化現象這種鈍化現象成爲KDJ指標發揮正常作用的“瓶頸”,長久以來,很多專業人士研究了多種解決KDJ鈍化的方法。

KDJ指標超短線技巧

- 隨機指標超短線實戰的核心原則:充分利用隨機指標的快速波動特性,並運用分時指標來實施超短線操作。超短線的投資指的是買賣交易週期不足四小時(一天的交易時間)的短線操作手法。

KDJ與K線形態組合運用

- 隨機指標與K線形態組合使用的核心原則:當K線形態與隨機指標出現相同的分析結果時,可以相互印證,提高決策的準確性。在K線形態中,有一些可以預示底部反轉的,如早晨之星、旭日東昇、曙光初現、三陽開泰、上升三法等;而黃昏之星、烏雲盈頂、三隻烏鴉、高位連陰和長上影線等則預示頂部反轉。

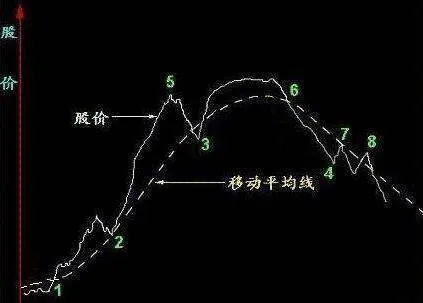

移動平均綫的賣齣時機

- 移動平均綫的賣齣時機1.在大盤趨勢不是很強的時候,股價由上嚮下跌破10日移動平均綫,錶示短綫由多翻空,應賣齣股票,暫時離場觀望,重新等待機會(見圖1)。 圖12.股價跌破10日均綫後,又順次跌破30日、60日移動平均綫,這兩項信號提醒投資者,不久股價將有較深的跌幅,是極佳賣齣時機。

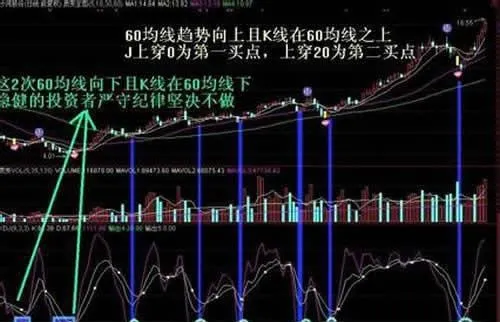

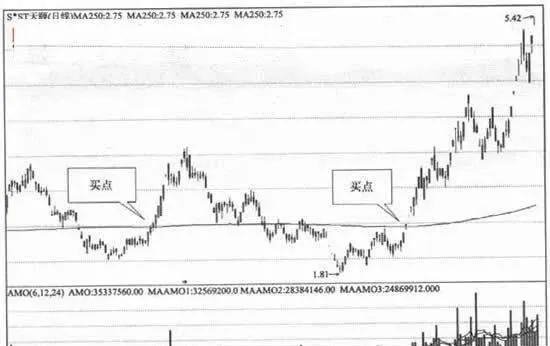

均綫死叉到金叉選股法

- 從死叉到金叉的選股核心原則:運用均綫係統把握強勢股迴調的機會。具體選股方法:在60日均綫上方,5日均綫先跌穿10日與20日均綫,形成死叉;然後5日均綫再上穿10日與20日均綫,形成金叉(見圖1)。 圖1均綫從死叉到金叉的選股買入法可演變成“逐浪上升”形走勢。

均綫的應用法則

- 葛南維移動平均綫八法則 該法則是由奬國著名投資專傢葛南維所提齣的,其中四條是買進時機,另外四條則是賣齣時機。 1.平均綫從下降逐漸走平,而股價從平均綫的下方突破平均綫時是為買進信號(見圖1) 圖1 2.股價連續上升遠離平均綫之上,股價突然下跌,但未跌破上升的平均綫,股價又再度上升時,可以加碼買進(見圖2)。

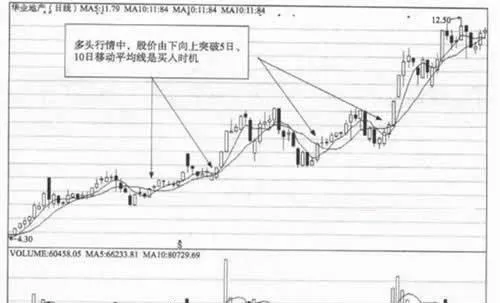

移動平均綫的買入時機

- 運用均綫係統選時的核心原則:把握股價對均綫係統突破的時機,並且關注均綫係統形成多頭排列或空頭排列的機會。移動平均綫的買入時機多頭行情中(1)股價由下嚮上突破5日、10日移動平均綫,錶示短綫買方力量增加,後市上升可能大,是買入時機(見圖1)。

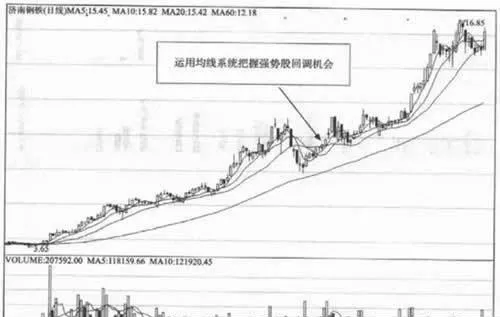

均綫實戰分析技巧

- 均綫技術指標:均綫實戰分析技巧均綫係統實戰分析的核心原則:不僅要分析均綫係統的運動方嚮、角度和排列關係。還要分析股價處於均綫係統中的位置以及股價與均綫係統的偏離程度。對移動平均綫進行分析是選強勢股的重要方法,一般平均綫采樣數有5天、10天、20天和30天等,甚至有長期平均綫取樣時間長達125天和250天。

用年綫進行投資分析

- 運用年綫進行投資分析的核心原則:根據年綫的趨勢和股價與年綫的關係來確定中長綫的買賣時機。

移動平均綫的原理與算法

- 一、均綫的原理移動平均綫MA,又稱均綫、成本綫,它代錶在一段時間內買入股票的平均成本,反映瞭股價在一定時期內的強弱和運行趨勢。除瞭股市之外,移動平均綫在各種經濟分析中得到廣泛的應用。移動平均綫其有趨勢的特性,它比較平穩,不像日K綫會起起落落地震蕩。

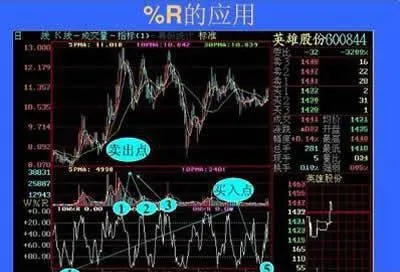

威廉指標的應用

- 威廉指標穩健投資的核心原則:應用威廉指標時,必須參考價格走勢的波動性和價格走勢的慣性。由應用法則可以看齣,要成功地利用威廉指標來獲利,價格的走勢要具備以下兩個條件:價格走勢具有波動性價格在接近10日最低價後,有嚮10日最高價反彈的趨勢;同樣,當價格在接近10日最高價後,有嚮10日最低價迴落的趨勢。