技术指标

布林线与美国线组合应用(图解)

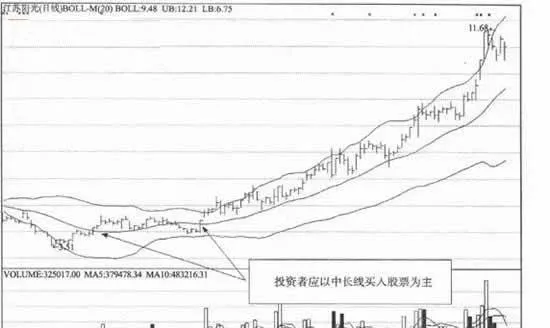

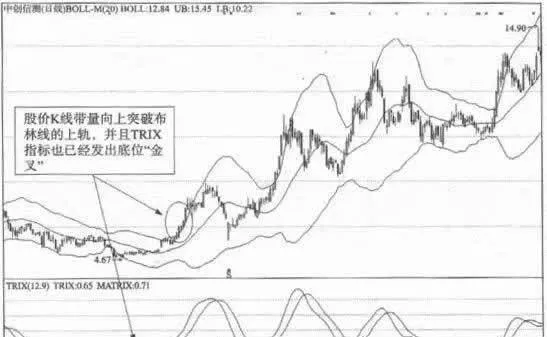

- 布林线与美国线组合运用的核心原则:这两种指标组合运用时重点是分析美国线和布林线上、中、下轨之间的关系。当美国线从布林线的中轨线以下向上突破布林线中轨线时,顶示着股价的强势特征开始出现,股价将上涨,投资者应以中长线买人股票为主(见图1)。

周线月线布林线应用技巧

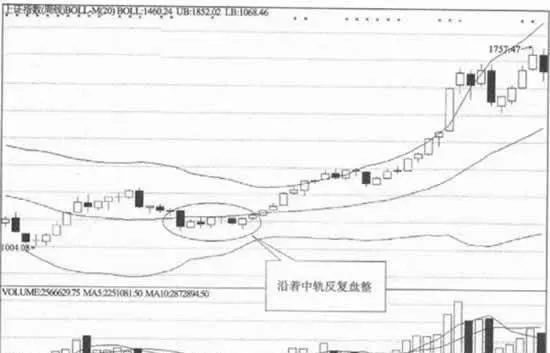

- 应用周线与月线布林线的核心原则:通过分析长期的布林线指标来把握股价的中长期趋势。分析BOLL指标,不仅要从日线上分析布林线的走势,还要从周线上和月线上分析布林线的走势。

布林线的原理与应用

- 一、布林线的原理布林线(BOLL)指标由约翰·布林创造,布林线利用统计原理,求出股价的标准差及其信赖试间,从而确定股价的波动范围及未来走势,利用波带显示股价的安全高低价位,因而也被称为布林线。布林指标和麦克指标MIKE一样同属路径指标,其上下限范围不固定,随股价的滚动而变化。

怎样用季线进行投资分析?

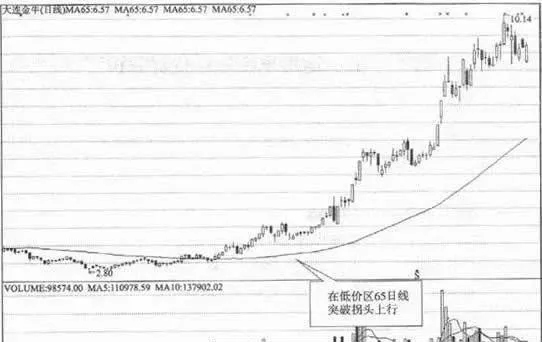

- 运用季线进行投资的核心原则:通过季线研究股价的长期方向和主力的建仓规律,从而把握投资的时机。季线一般是指65日平均线该均线在操作中有重要的指导作用,股价突破65日线,往往是中级行情启动的信号;而股价跌玻65日线,则意味着中期行情的终结。

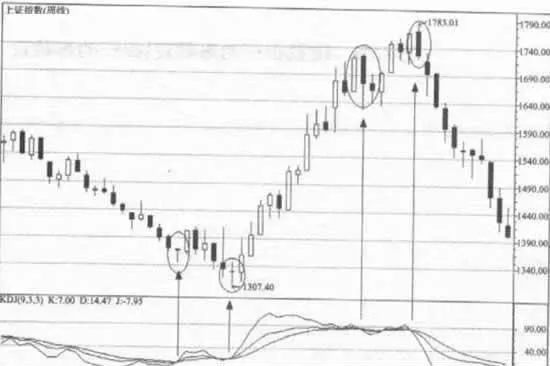

KDJ指标的九个分析原则

- 随机指标实战分析的核心原则:通过掌握随机指标九大分析原理,实现更加精确的研判与预测行情变化。 超买超卖分析1.当K值在80以上,D值在75以上.J值在100以上时,是典型的超买标准。2.当K值在20以下,D值在25以下,J值在0以下时,是典型的超卖标准。

KDJ指标的应用法则

- 随机指标基础运用的核心原则:根据不同的行情节奏选择不同的随机指标,在行情波动较快的时候选用常见的KDJ指标,在行情运行平缓时期选用SKDJ指标。随机指标KD的应用法则1. K与D值永远介于0与100之间。D值在70以上时,行情呈现超买现象。D值在30以下时,行情则呈现超卖现象。

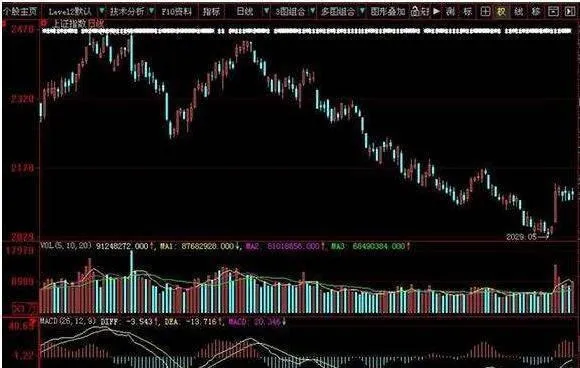

运用KDJ指标的参数运算

- 运用周线随机指标研判趋势的核心原则:周KDJ指标对于行情的见底和见顶有明显的提示作用,据此波段操作可以避免预策操作,并争取利润最大化,随机指标KDJ比较适合活跃的震荡式行情,当行情处在直线涨落的单边市场中,日KDJ会常常出现钝化,应改用MACD等中长指标:当股价短期波动剧烈,日KDJ反应滞后,

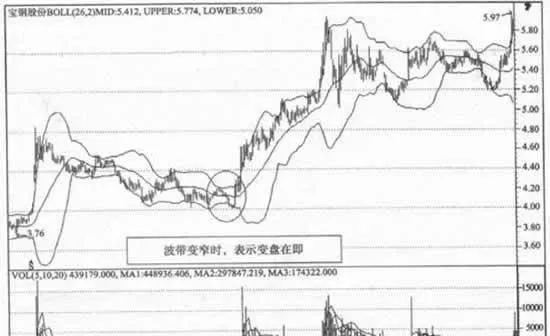

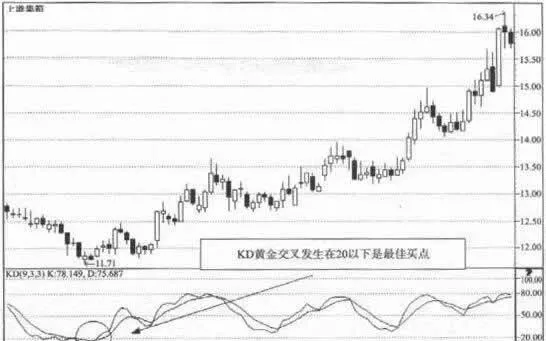

布林线与TRIX组合应用

- 布林线与三重指数平均线组合运用的核心原则:运用三重指数平均线过滤频繁出现的交叉买卖信号。BOLL指标的实战技巧主要集中在股价K线与BOLL指标的上、中、下轨之间的关系,以及布林线的开口和收口的状况等方面。为了更准确地研判行情,可以采用BOLL指标和三重指数平均线TRIX相结合来研判行情。

KDJ指标的原理与算法

- 一、随机指标的原理KDJ指标的中文名称是随机指数( stochastics ),其综合了动量观念,强弱指标及移动平均线的优点。该指标是欧美期货市场常用的一套技术分析工具,由于期货风险性波动较大,需要短线投资中反应灵敏的技术指标,随机指标应运而生。早年应用在期货投资方面,功能颇为显著,目前为股市中最常用的指标之一。

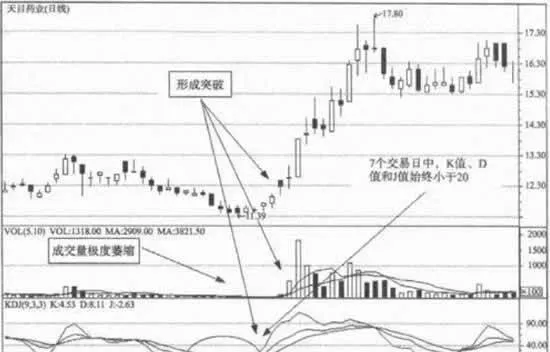

利用KDJ指标钝化作用

- 巧妙利用随即指标钝化作用的核心原则:在调整行情中,随机指标的低位钝化提供了良好的买进试剂;而在强势行情中随机指标的高位钝化不仅不是见顶信号,反而是买进和持有的依据。KDJ指标存在高位和低位的钝化现象这种钝化现象成为KDJ指标发挥正常作用的“瓶颈”,长久以来,很多专业人士研究了多种解决KDJ钝化的方法。

KDJ指标超短线技巧

- 随机指标超短线实战的核心原则:充分利用随机指标的快速波动特性,并运用分时指标来实施超短线操作。超短线的投资指的是买卖交易周期不足四小时(一天的交易时间)的短线操作手法。

KDJ与K线形态组合运用

- 随机指标与K线形态组合使用的核心原则:当K线形态与随机指标出现相同的分析结果时,可以相互印证,提高决策的准确性。在K线形态中,有一些可以预示底部反转的,如早晨之星、旭日东升、曙光初现、三阳开泰、上升三法等;而黄昏之星、乌云盈顶、三只乌鸦、高位连阴和长上影线等则预示顶部反转。

移动平均线的卖出时机

- 移动平均线的卖出时机1.在大盘趋势不是很强的时候,股价由上向下跌破10日移动平均线,表示短线由多翻空,应卖出股票,暂时离场观望,重新等待机会(见图1)。 图12.股价跌破10日均线后,又顺次跌破30日、60日移动平均线,这两项信号提醒投资者,不久股价将有较深的跌幅,是极佳卖出时机。

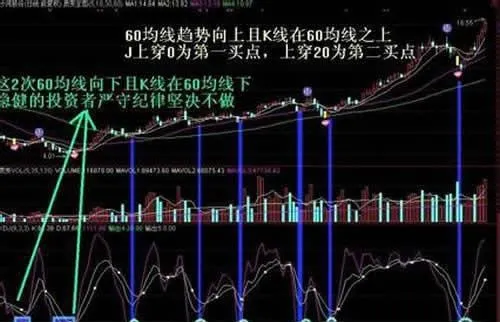

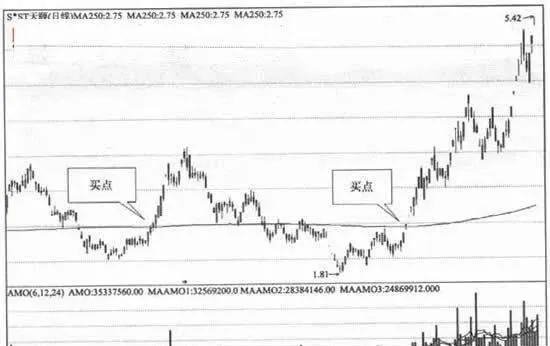

均线死叉到金叉选股法

- 从死叉到金叉的选股核心原则:运用均线系统把握强势股回调的机会。具体选股方法:在60日均线上方,5日均线先跌穿10日与20日均线,形成死叉;然后5日均线再上穿10日与20日均线,形成金叉(见图1)。 图1均线从死叉到金叉的选股买入法可演变成“逐浪上升”形走势。

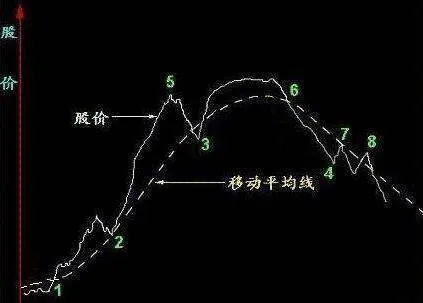

均线的应用法则

- 葛南维移动平均线八法则 该法则是由奖国著名投资专家葛南维所提出的,其中四条是买进时机,另外四条则是卖出时机。 1.平均线从下降逐渐走平,而股价从平均线的下方突破平均线时是为买进信号(见图1) 图1 2.股价连续上升远离平均线之上,股价突然下跌,但未跌破上升的平均线,股价又再度上升时,可以加码买进(见图2)。

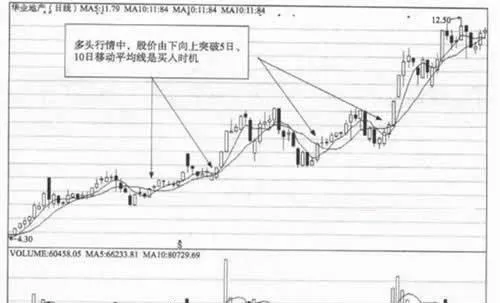

移动平均线的买入时机

- 运用均线系统选时的核心原则:把握股价对均线系统突破的时机,并且关注均线系统形成多头排列或空头排列的机会。移动平均线的买入时机多头行情中(1)股价由下向上突破5日、10日移动平均线,表示短线买方力量增加,后市上升可能大,是买入时机(见图1)。

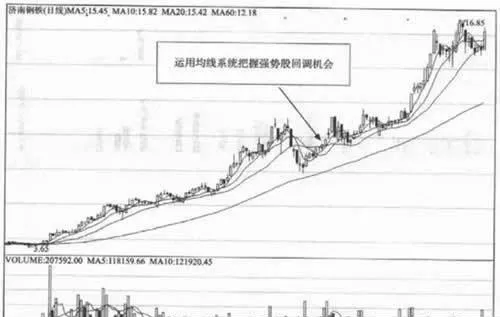

均线实战分析技巧

- 均线技术指标:均线实战分析技巧均线系统实战分析的核心原则:不仅要分析均线系统的运动方向、角度和排列关系。还要分析股价处于均线系统中的位置以及股价与均线系统的偏离程度。对移动平均线进行分析是选强势股的重要方法,一般平均线采样数有5天、10天、20天和30天等,甚至有长期平均线取样时间长达125天和250天。

用年线进行投资分析

- 运用年线进行投资分析的核心原则:根据年线的趋势和股价与年线的关系来确定中长线的买卖时机。

移动平均线的原理与算法

- 一、均线的原理移动平均线MA,又称均线、成本线,它代表在一段时间内买入股票的平均成本,反映了股价在一定时期内的强弱和运行趋势。除了股市之外,移动平均线在各种经济分析中得到广泛的应用。移动平均线其有趋势的特性,它比较平稳,不像日K线会起起落落地震荡。

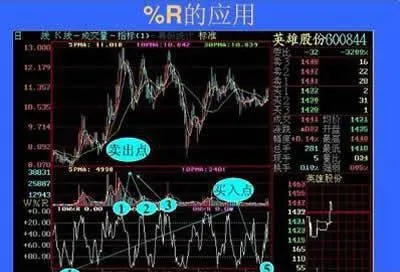

威廉指标的应用

- 威廉指标稳健投资的核心原则:应用威廉指标时,必须参考价格走势的波动性和价格走势的惯性。由应用法则可以看出,要成功地利用威廉指标来获利,价格的走势要具备以下两个条件:价格走势具有波动性价格在接近10日最低价后,有向10日最高价反弹的趋势;同样,当价格在接近10日最高价后,有向10日最低价回落的趋势。