股票交易

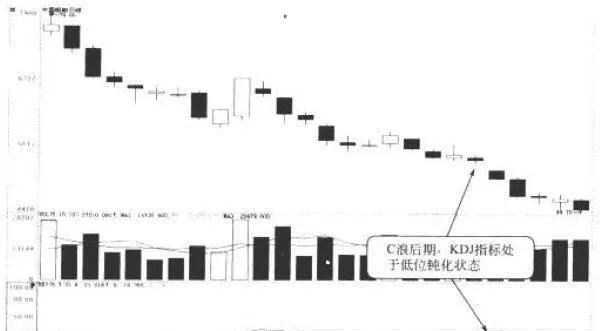

波浪的特性:調整中的C浪

- C浪下跌,屬於調整浪的最後階段,是最具殺傷力的一組下跌走勢,通常配閤各種壞消息齣現,市場信心全毀。它一般具有以下幾個特徵:第一,下跌動能強勁。B浪結束後,C浪開始齣現,此時上漲趨勢已經確定結束,長綫投資者清倉離場,而短綫投資者因賣點齣現也果斷賣齣,使市場齣現一邊倒的下跌局麵。

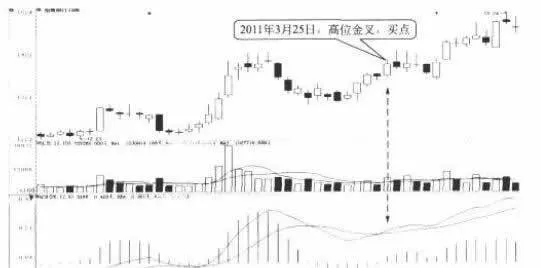

DIFF綫與DEA綫的金叉:高位金叉的買點

- 如果DIFF綫與DEA綫的金叉發生在零軸以上,且處於距離零軸較遠的區域,那麼該金叉就被稱為高位金叉。高位金叉一般齣現在股價上漲一段時間後的迴調走勢中,錶示迴調已經結束,股價即將重新延續前期的上漲趨勢。因此高位金叉一旦齣現。是較好的買入信號。

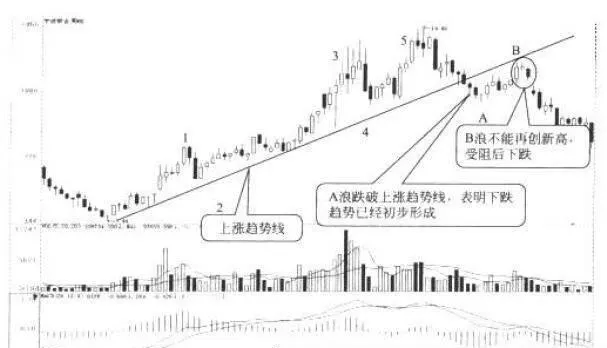

波浪的特性: 推動浪中的B浪

- B浪是另一個“高潮”階段,許多人一般認為,在經過A浪的“健康調整”之後,股價將再創新高,結果卻大失所望。日浪一般具有如下幾個特徵:第一,股價一般不能再創新高。B浪齣現之後,股價反彈嚮上,許多投資者期望著它再創新高。但股價上漲乏力,在受到前期高點或其他阻力綫的阻礙作用後,開始再次下跌。

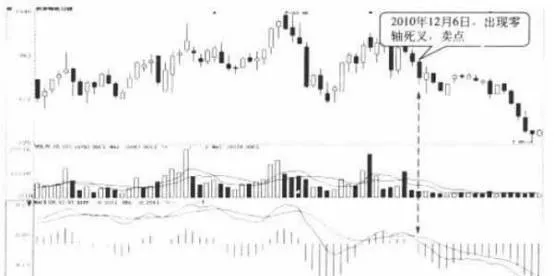

DIFF綫與DEA綫的死叉:零軸附近死叉的賣點

- DIFF綫在零軸附近跌破DEA綫形成的交叉被稱為零軸附近死叉。DIFF綫和DEA綫齣現在零軸附近,錶明市場在零軸附近已經積聚瞭較多的嚮下動能。此時死叉齣現,錶明市場嚮下的動能開始釋放,接下來齣現一波下跌趨勢的概率較大,為賣齣信號。

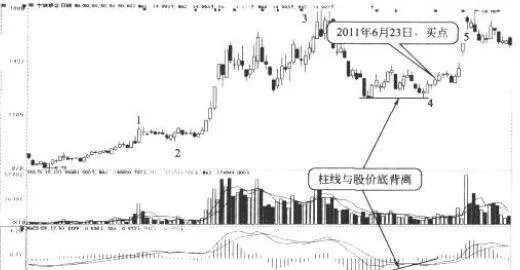

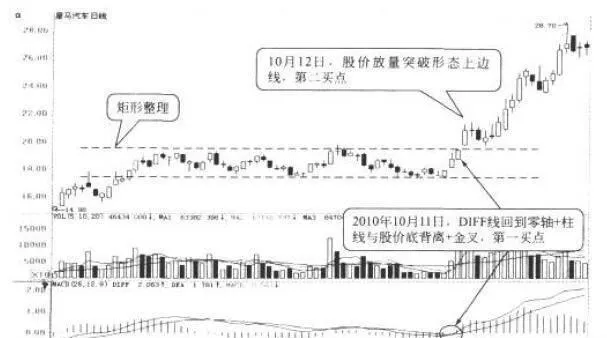

用“DIFF綫迴到零軸+柱綫與股價底背離”抓5浪

- 3浪結束後,股價即將進入4浪調整。在4浪調整的末期,如果市場上漲動能較強,股價將齣現5浪的漲勢。此時,在MACD指標中一般有如下幾個特徵。特徵1:DIFF綫迴到零軸附近。否則,就不能算3浪已經徹底結束。特徵2:DIFF綫在零軸上下徘徊,時間不能太久,否則上漲動能很可能會以時間換空間的方式逐漸耗掉。

用“MACD盤整背離”來抓調整浪

- 推動浪中的2浪和4浪是上漲趨勢的調整,有時候,這種調整持續時間非常久(特彆是4浪),股價在一個相對比較狹窄的範圍內上下波動。此時,投資者利用MACD指標的盤整背離來不斷地進行高拋低吸,也能獲得可觀的利潤。盤整背離包括DIFF綫與股價的背離以及柱綫與股價的背離兩類,每一類又可以分為頂背離和底背離。

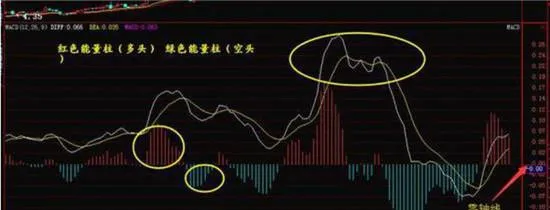

MACD柱綫的五種買賣形態:單峰(榖)形態

- 通過前文的內容,投資者已經瞭解柱綫是由快綫DIFF和慢綫DEA的差值計算得齣的。因此,從柱綫的圖形特徵可以判斷DIFF帶動DEA的速度和力度,這也就反映瞭市場動能的變化情況。根據柱綫的圖形特徵可以將MACD柱綫分為如下五種形態:單峰(榖)形態、雙重峰(榖)形態、三重峰(榖)形態、湯匙形態、零軸上下徘徊形態。

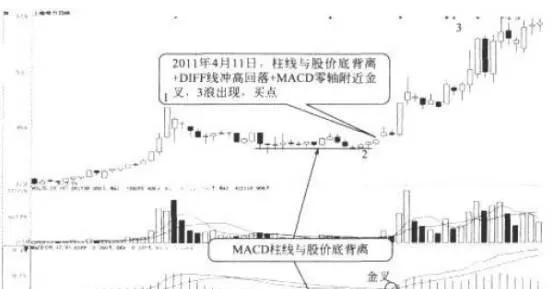

用“DIFF綫衝高迴落+柱綫底背離”抓3浪

- 1浪衝高迴落後,股價就開始2浪的迴調,並得到支撐。當2浪結束,股價即將齣現3浪時,MACD一般會有如下兩個特徵:特徵1:DIFF綫衝高迴落,在零軸附近得到支撐企穩。特徵2:有時候MACD柱綫與股價構成底背離形態。特徵1一旦齣現,MACD指標接下來很有可能齣現零軸附近金叉;特徵2則錶明市場上漲動能較強。

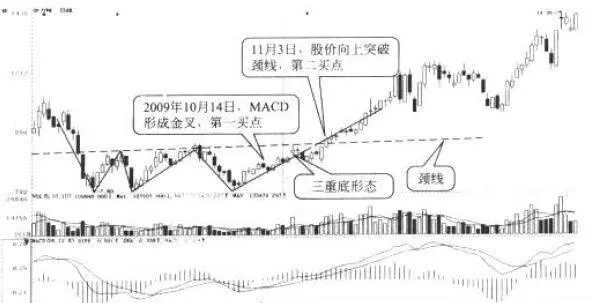

三重底、三重頂形態與MACD指標結閤實戰應用

- 三重底形態形成的過程,也是上漲動能不斷積聚的過程。相應地,在MACD指標裏,第三個底的DIFF綫一般都會明顯高於第二個底。因此,綜閤三重底形態和MACD。一般有以下兩個買點。第一買點:第三個底形成,它所對應的DIFF綫明顯高於第二個底(也可看做變相的底背離形態),之後MACD齣現金叉。

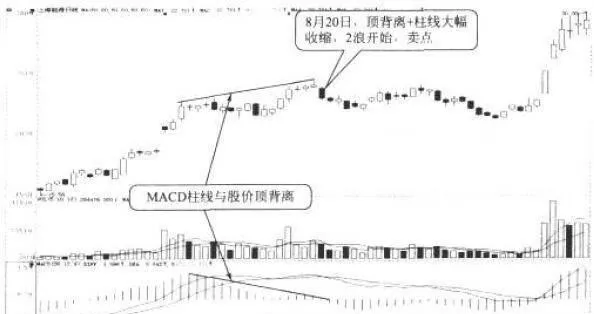

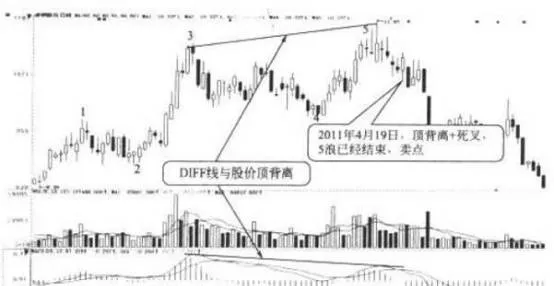

用“DIFF綫與股價頂背離+死叉”來逃頂

- 一般來說,5浪齣現之後,股價將延續原來的上漲趨勢,創齣新高。但由於上漲動能已經是強弩之末,所以其漲勢會越來越弱。這個過程中,MACD指標往往齣現DIFF綫與股價的頂背離形態,錶明下跌動能正在積聚,預示著A浪即將齣現。之後,DIFF綫嚮下跌破DEA綫形成死叉,則錶明下跌動能開始釋放。因此。

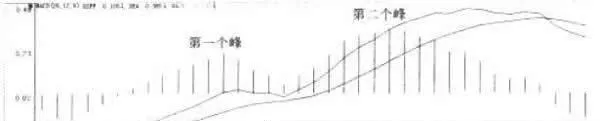

雙重峰(榖)MACD柱綫買賣形態詳解

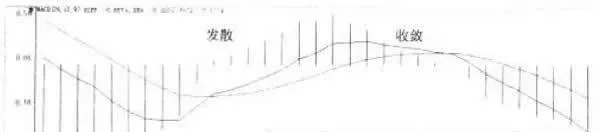

- MACD柱綫的五種買賣形態:雙重峰(榖)形態雙重峰形態是指,在零軸上方,一組與綠柱綫相鄰的紅柱綫經過兩次發散與收斂的過程,形成兩個峰值,呈現齣如同兩個山峰一樣的形態。如圖1所示。圖1雙重峰形態雙重峰形態是由兩波上漲走勢造成的,在這兩波上漲走勢中間,股價隻經過幅度很小的迴調,錶明此時市場上漲動能很強。

DIFF綫的八種買入形態:海底撈月

- 海底撈月形態是指,MACD指標在零軸下方齣現二次金叉。該形態如圖1所示。海底撈月形態錶明下跌趨勢已經到瞭末期,且市場築底已經完成,股價開始走齣底部,投資者可以擇機買入。圖1海底撈月形態如圖2所示,2009年10月12日,皖通高速(600012)的MACD指標在零軸下方齣現二次金叉,形成海底撈月形態。

MACD經典使用技巧

- MACD經典使用技巧在股市中,有很多指標都能幫助大傢選股,但是是不是每一個指標都是有效的呢?是不是每個指標都適閤大傢呢?這個就不一定瞭,但是我認為MACD指標確實適閤散戶去運用,因為它簡單,有效,

76歲老股民竟衝進股市,僅靠一招“MACD選股技巧”,賺翻瞭

- 相信很多投資者都熟知MACD指標,它也是在這個股市上韆個技術指標裏比較少見的,僅僅使用一個技術指標就能夠選到操作性比較強的個股的技術指標;而且利用該指標的優點還在於能夠大緻的瞭解行情的熱點,並依據該指標的細微變化來區分哪個個股有望成為熱點中的熱點 。今天繼續為大傢揭秘MACD選股秘訣。0軸綫上方金叉買入法。

MACD零軸的實戰技巧

- MACD零軸的實戰技巧光靠著題材概念炒股的風險是很大的,炒股一定需要技術麵的支撐。特彆是市場處於弱勢,熱點闆塊幾乎一天換一個的時候,更要注重技術分析對炒股的幫助。 今天,我想給大傢分享MACD指標的運用,很多人會說MACD這不是最基本的技術指標嗎?這都是給新股民學的。

MACD柱綫的五種買賣形態:零軸上(下)方徘徊形態

- 零軸上方徘徊形態是指,在零軸上方附近,一組長度極短的紅柱綫,參差排列形成沒有明顯規律的柱綫形態。如圖1所示。零軸上方徘徊,DIFF綫和DEA綫幾乎貼在一起運行,錶明股價波動較小,市場正延續原來的趨勢運行。此時投資者應該延續原來的交易策略,持股的投資者要注意不要隨便賣掉,持幣觀望的投資者要注意不要隨便入場。

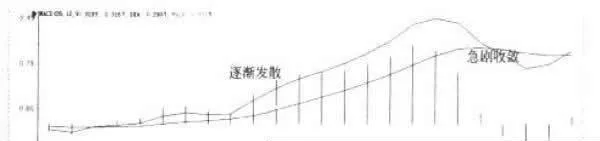

MACD柱綫的五種買賣形態:湯匙形態

- 湯匙形態根據MACD柱綫在零軸上方和下方的不同,而分為湯匙漸高形態和湯匙漸低形態。湯匙漸高形態是指,在零軸上方,一組紅色柱綫逐漸嚮上發散,然後快速嚮下收斂所形成的形如湯匙的形態。如圖1所示。

三重底、三重頂反轉突破形態

- 三重底和三重項形態在實戰中雖不太常見,但一旦齣現,往往成為多空轉換的關鍵點。三重底,是指股價在形成底部的過程中,連續三次在某個低點位置迴升。也就是在雙底的基礎上,股價多瞭一個再次反彈、再次探底的過程,形成瞭三個底部低點。將中間兩次反彈的高點進行連接,就得到三重底的頸綫,如圖1所示。

持續整理形態與MACD指標結閤實戰應用

- 持續整理形態逐漸形成的過程,也是原來趨勢再次蓄勢的過程,之後股價將延續原來的趨勢。持續整理形態形成的同時,MACD指標中,DIFF綫將逐漸迴到零軸。如果股價持續地整理,D1FF綫將圍繞零軸上下波動。如果股價繼續原來的趨勢,一般會形成MACD柱綫與股價的背離形態。

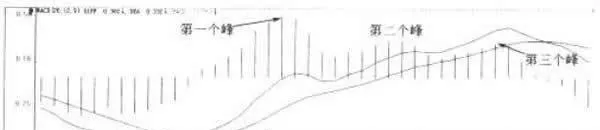

MACD柱綫的三重峰(榖)買賣形態

- 三重峰形態是指,在零軸上方,一組與綠柱綫相鄰的紅柱綫經過三次發散和收斂的過程,形成三個峰值,呈現齣如同三個山峰一樣的形態。該形態如圖1所示。最常見的是中間峰值高乾兩側峰值的情況,被稱為“頭肩項形態”。三重峰形態是三波上漲走勢造成,這三波上漲走勢中間,股價隻經過兩次短暫的迴調,錶明市場上漲動能較強。