股票交易

MACD及應用要點詳解

- 1.MACD概念MACD即指數平滑異同移動平均線,是一種利用短期(通常爲12日)移動平均線與長期(通常爲26日)移動平均線之間的聚合與分離狀況,對買進、賣出時機作出研判的技術指標。短期移動平均線與長期移動平均線之間的差離值稱爲DIF。DIF的M日指數平滑移動平均線即DEA線。

什麼是量比,如何運用量比

- 量比的概念前面說過,量比是本模式實盤操盤時運用的主要“撒手鐧”之一,其重要性自然不言而喻。量比是衡量相對成交量的指標,它是指股市開市後平均每分鐘的成交量與過去5個交易日平均每分鐘成交量之比。計算公式爲:量比=現成交總手/(過去5日平均每分鐘成交量x當日累計開市時間)量比爲0.8~1.5倍,則說明成交量處於正常水平。

均線的概念、分類和特點

- 均線的概念移動平均線(Movingaverage,簡稱MA)是以道瓊斯的“平均成本概念”爲理論基礎,用統計處理的方式,將若干天的股票價格加以平均,然後連接成一條線,用以觀察股價未來發展趨勢的技術分析方法。

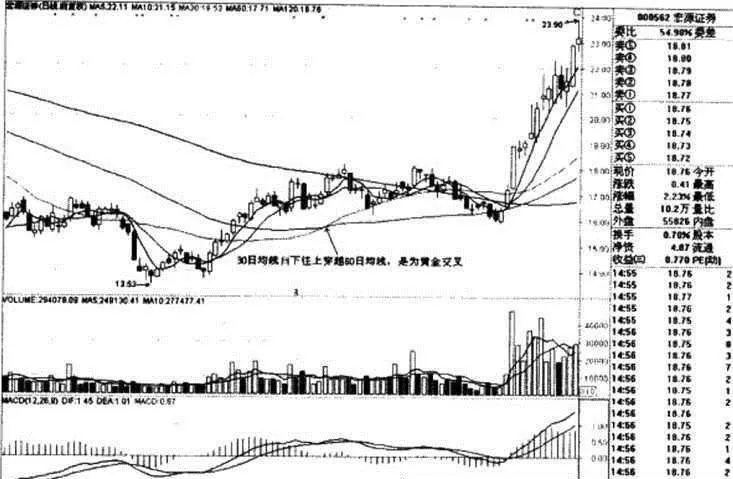

黃金交叉和死亡交叉

- 1.黃金交叉(金叉)短期移動平均線從下向上突破中長期移動平均線,形成的交叉叫黃金交叉。如5日均線上穿10日均線形成的交叉,10日均線上穿30日均線形成的交叉,30日均線上穿60日均線形成的交叉,60日均線上穿120日均線形成的交叉等均爲黃金交叉。

均線操盤穩賺錢

- 投資者往往需要藉助各種技術指標、技術形態以及投資理論,來判斷股價的短期走勢和中長期趨勢,從而作出買進、賣出或是繼續觀望的操作決定。這些技術指標,作爲股票操作決策的輔助工具,對大家決勝股場,絕對功不可沒!如果沒有這些工具,大家將如黑夜行船,迷失方向,投資回報將成爲一句空話。

牛熊市的劃分方法與標準

- 既然只有牛市才能賺錢,就要抓住牛市,熊市會虧錢,就要避開熊市。那麼,怎樣才能知道當前市場究竟是牛市,還是熊市,從而採取相應的正確的操作對策?相信這是廣大投資者最關心的問題。其實,市場上對牛市、熊市的劃分方法和標準,並不統一。現給大家介紹一種方法:點線相對劃分法。

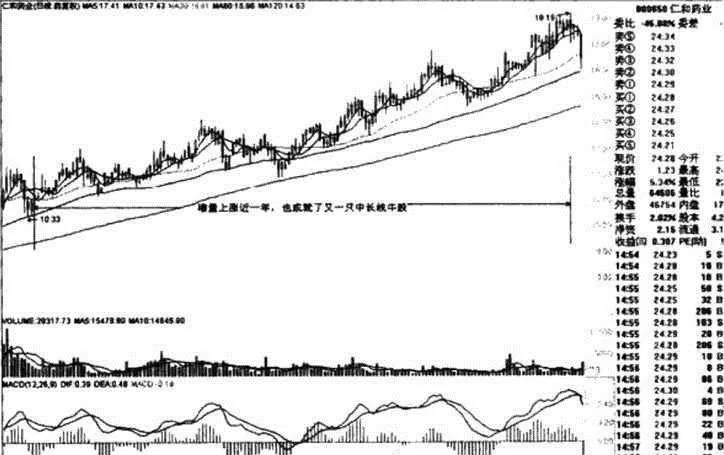

捕捉主升浪的均線系統

- (一)主升浪的定義主升浪的準確定義可以描述爲:如果一個波浪的趨勢方向和比它高一層次的波浪的趨勢方向相同,那麼這個波浪就被稱爲主升浪。由於與高層次的浪方向相同,主升浪從直觀上起到了一個推動趨勢發展的作用,所以又叫做推動浪。

10周均線研判股價走勢

- (一)10周均線概念特點一般來說,10周均線就是10個星期的價格平均線。相當於50日均線。1周爲1條K線,10周均線是指這周最近10周(含這一週)的收盤價之和除以10,即10周收盤價的平均數。

MACD指標實戰用法

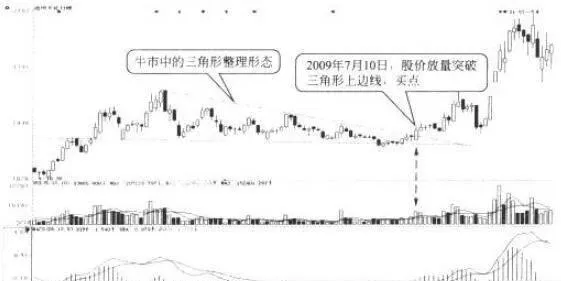

- 三角形整理形態指股價在整理過程中,將高點和低點分別進行連線後,兩條線雖然方向不同但能夠最終相交,很像三角形的兩條邊,因此稱爲“三角形整理形態”。三角形整理形態可以分爲牛市中的三角形整理形態以及熊市中的三角形整理形態。第一,牛市中的三角形整理形態。上漲趨勢確定之後,如果股價回調,形成三角形整理形態,表明市場正在不斷蓄勢。

MACD指標實戰用法

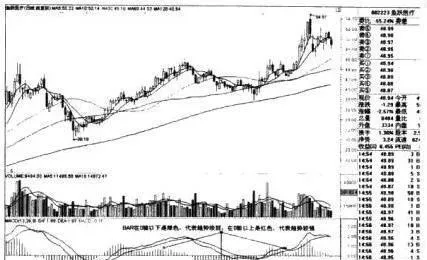

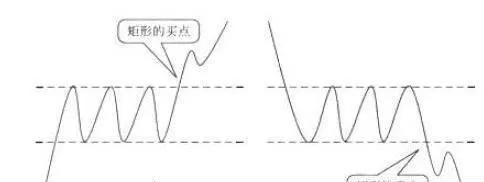

- 矩形整理形態,是指股價呈現橫向的上下波動,將高點和低點分別進行連線後,就形成一個水平的矩形形態,如圖1所示。圖1矩形形態當股價向上突破矩形的上邊線時,買點出現;當股價向下跌破矩形的下邊線時,賣點出現。 圖2昊華能源日K線如圖2所示,從2010年8月初開始,昊華能源(601101)的股價經過一波上漲趨勢後開始回調。

MACD指標實戰用法

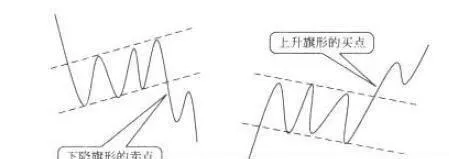

- 旗形整理形態,是指股價在整理過程中,將高點和低點分別進行連線後,兩條線呈現向上或者向下傾斜的平行形態,和此前的上升或者下跌走勢連在一起,很像一面旗幟,因此稱爲“旗形”。在升勢中出現,形態向下傾斜的旗形稱爲“上升旗形”;在跌勢中出現,形態向上傾斜稱爲“下降旗形”。如圖1所示。

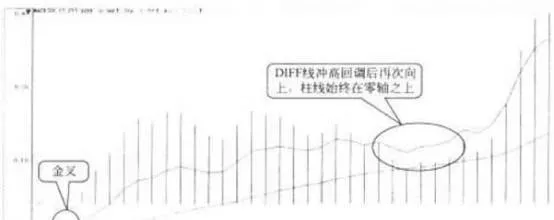

DIFF線的八種買入形態:佛手向上

- 在實戰中,DIFF線的某些特定的運行軌跡出現之後,股價總是出現較大的上漲或下跌走勢。這種特定的軌跡就是本節所要表述的DIFF線的形態,它主要有八種,下面分別加以介紹。

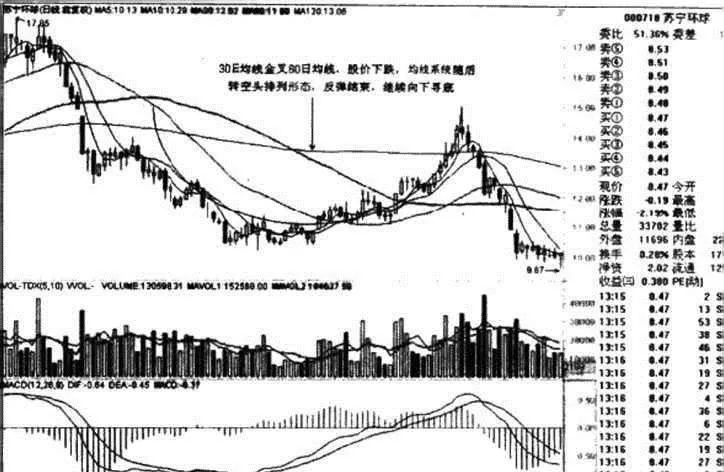

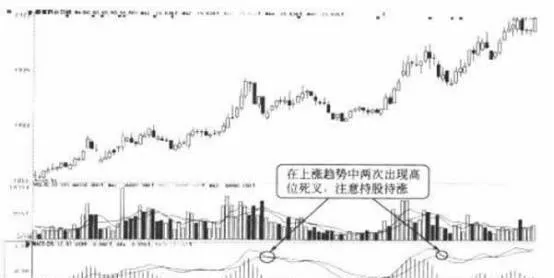

DIFF線與DEA線的死叉:高位死叉的賣點

- DIFF線在零軸之上較遠的地方下破DEA線形成的交叉,被稱爲離位死叉。高位死叉大多出現在上漲回調過程中,股價之後往往會再次延續原來的上漲趨勢。所以投資者看到高位死叉,最好繼續持股觀望,不要急於賣出,以防踏空後面的牛市行情。

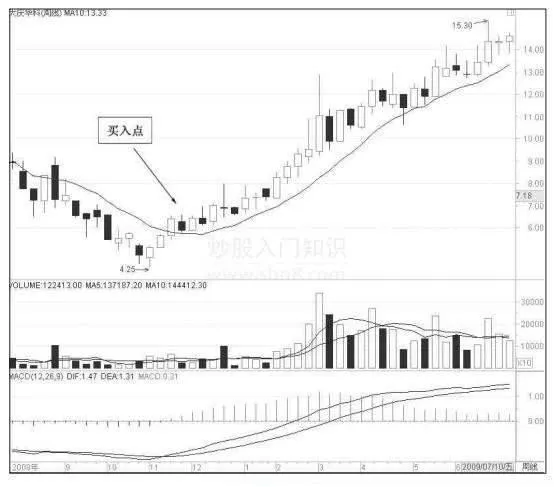

DIFF線與DEA線的金叉:低位金叉的買點

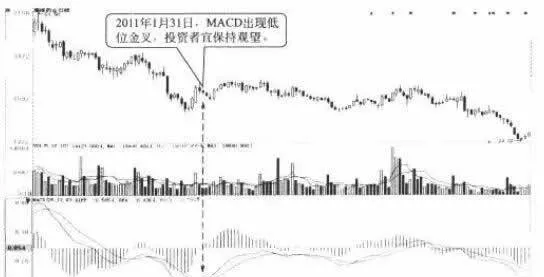

- MACD指標的金叉,是指DIFF線自下而上穿過DEA線所形成的交叉。金叉出現在不同的位置,會體現出不同的市場含義。下面按照金叉位置的不同,分3種情況介紹MACD指標金叉的應用技巧。低位金叉的買點DIFF線與DEA線金叉的位置,如果出現在零軸下方,並且遠離零軸,這個金叉就稱爲低位金叉。

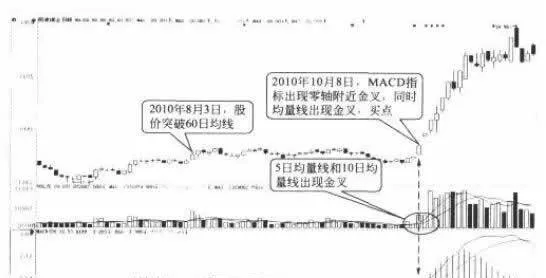

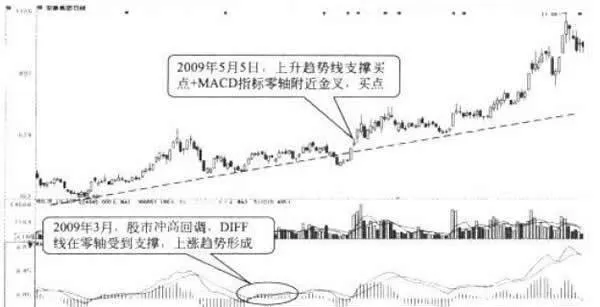

DIFF線與DEA線的金叉:零軸附近金叉的買點

- 零軸附近金叉的買點如果上漲趨勢已經形成,DIFF線與DEA線的金叉又發生在零軸附近,那麼此時往往是投資者買入的絕佳時機。這是因爲上漲趨勢形成後,零軸附近的金叉預示着調整行情已經結束,新一輪上漲行情即將開始。此時如果還伴隨着均量線的金叉,就說明股價的上漲得到成交量的支持,買入信號將更加可靠。

MACD指標實戰用法

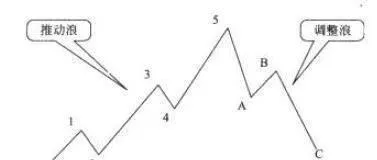

- 波浪理論是由美國分析師艾略特在20世紀40年代提出的一種技術分析理論。艾略特在長期的市場觀察中發現,價格運動存在首一些不斷,復出現的模式,他將這些模式稱爲“波浪”,並由此創造出阻,著名的股市分析理論—波浪理論。波浪理論認爲,市場的運行是以一種週期性波動來進行的,一個週期性波動之中有兩種波浪:推動浪和調整浪。

MACD指標實戰用法

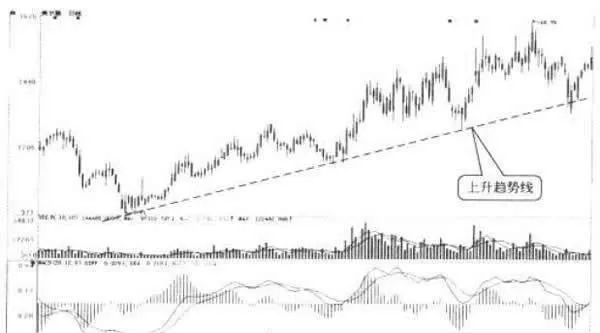

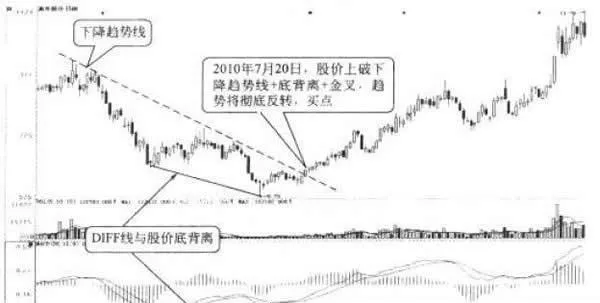

- 按照趨勢運行方向的不同,趨勢線可以分爲上升趨勢線和下降趨勢線。在上漲趨勢中,連接兩個或兩個以上的波段低點得到一條線,並且使落在這條線上的低點儘可能地多,即爲上升趨勢線,如圖1所示。在下跌趨勢中,連接兩個或兩個以上的波段高點得到一條線,並使得落在這條線上的高點儘可能地多,即爲下降趨勢線,如圖2所示。

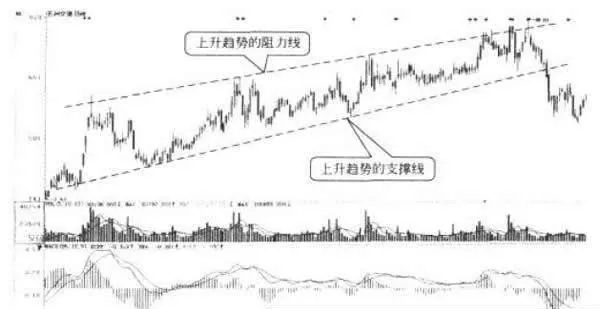

趨勢的支撐買點和阻力賣點

- 一般來說,當上漲趨勢徹底形成之後,股價將在上升趨勢線和上升趨勢阻力線之間運行。之後,當股價回調到上升趨勢線附近,因受到上升趨勢線的支撐作用而再次向上時,表明市場將延續原來的上漲趨勢,爲上升趨勢線的支撐買點。支撐買點出現的前後,如果MACD指標也出現相應的看漲信號,那麼股價延續上漲趨勢的概率將大大增加。

趨勢線支撐與阻礙的實戰應用

- 在實戰中,趨勢線主要用來研判市場趨勢。除此之外,投資者還要注意它的另外兩種用法。(1)支撐與阻礙上升趨勢線對股價構成支撐作用,下降趨勢線對股價具有阻礙作用。上升趨勢形成後,將兩個或兩個以上的波段離點進行連線,可以得出上升趨勢的上升阻力線。上升趨勢線對股價起到支撐作用,而上升阻力線將對股價構成一定的壓力作用。

MACD指標的看漲看跌信號對趨勢的影響

- 投資者可以將股價突破趨勢線和趨勢線對股價的阻力或支撐,作爲尋找具體買賣點的重要參考。不過,與其他技術分析理論一樣,趨勢線對股價的這種影響,在實際發生之前,只是一種“或有影響”。那麼當股價達到趨勢線位置時,市場趨勢是否會真正地發生反轉呢?要解決這個問題,就需要結合MACD指標來驗證答案。