股价的运行趋势不同,长期走势当中的次级折返的情况却是常见的。熊市当中,当股价回落到一定程度的时候,中短线的反弹走势可以说就是次级折返的情况。如果还是用黄金分割的理念来提前预测相应的折返点的话,投资者就可以在指数回落至相应的黄金分割点的时候开始加仓,并且获得一些短线的利润。

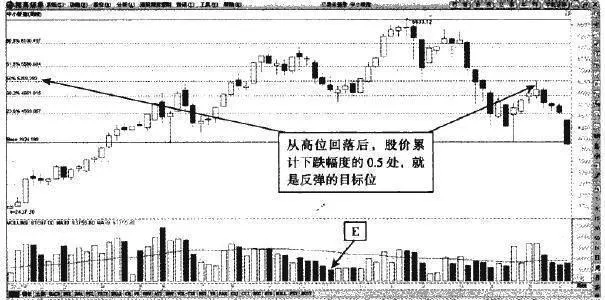

图1中小板指数的周K线—熊市中0.5的黄金分割

如图1所示,中小板指数的周K线当中,股价的长期牛市行情终于出现了见顶的迹象。在量能达到图中E所示的地量程度的时候,该股终于开始逐步走弱了。从成交量上来看股价已经明显见顶了,这样,该下跌趋势显然是与前期的牛市行情对应的道氏理论的中长期下跌趋势了。既然是中长期的下跌趋势,那么在下跌图中,股价出现次级折返的反弹走势的概率是相当高的。其中0.5的黄金分割线也是投资者值得考虑的点位。

如此一来,在判断该股的反弹位置时,0.5的反弹高度是值得关注的点位。图中中小板指数成功缩量见顶后,短线探底回升之后反弹的高度果然是该指数下跌空间的0.5。指数见顶回落后能有这么精准的重新回落点位,表明投资者是可以在这个时候清仓的。说到底,选择合适的抄底机会的同时还需要在恰当的价位减仓甚至清仓持股,这样做的目的只有一个,在尽可能控制风险的情况下增加收益。

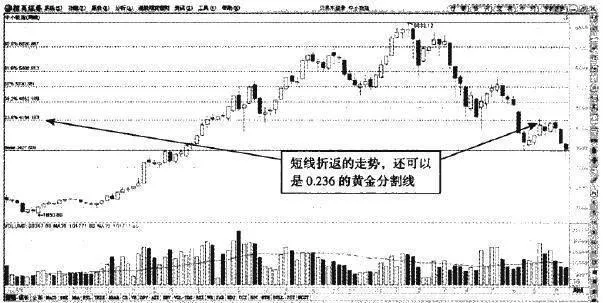

图2中小板指数的周K线—熊市中0.236的黄金分割

如图2所示,中小板指数的周K线当中,该股的下跌趋势还是在延续着。虽然说熊市当中次级折返的情况比较常见,但是,股价的下跌幅度比较大的时候,短线反弹的幅度会越来越小。因为,道氏理论所说的中长期的熊市行情中,看涨的投资者会越来越少。追涨造成的股价反弹的空间也会越来越小。真正见底之前,股价的波动幅度会更小。这样,提前反弹至0.5的时候,之后的次级折返的幅度会不断地减小。图中中小板指数再次下跌之后,反弹的高度只达到了0.236的幅度。判断反弹高度的时候,没有一定之规,股价却能够在相应的黄金分割点发生转变。一旦出现这样的信号,投资者就可以开始短线减仓了。

提示:从黄金分割的角度来讲,下跌当中的股价次级折返的情况其实可以是预期判断出来的。并且,通常真正见顶回落的指数,短线反弹的幅度是不会超过跌辐的一半的。也就是说,从指数真正见顶的点位算起,到股价短线见底的时候,反弹的幅度可以达到0.5的位置,却不会达到更高的位置。如果指数可以达到更高的位置的话,就称不上是次级折返的走势了。判断指数折返的高度,投资者也可以在0.236的位置上等待股价的短线折返高度。深度回落之后,指数反弹的高度会明显地降低。0.236的高度已经算是比较高的程度了。