OX图中目标价格的计算

在OX图中最具有意义的目标价格的计算既简单又容易,正因为它简单,才在实践中发挥着作用。目标价格的计算完全不同于类似“不透明感强,也许眼前的盘整还会持续下去”,“也许上涨,也许下跌”之类在实战中不起任何作用的评论家的预测。OX图在解释只要突破多少就会达到什么程度这种问题时非常明确。我所发表的很多常常让人觉得似乎很荒唐的行情预测,完全是借助于OX图,通过目标价格的计算作出的。目标价格的计算区分为水平计算与垂直计算两种。水平计算( horizontal calculation)这是将巩固期的OX的行数横向地(即水平地)来数而产生的称呼。

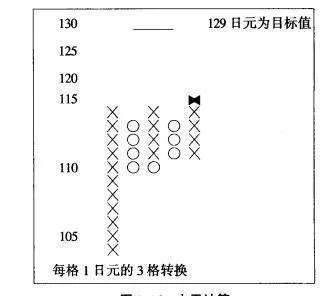

图9.16水平计算

请看一个简单的例子,比如在图9.16中,假设1日元为一个小方格的三格转换,出现了如图所示的买进信号:

上侧价位目标=114日元+5行×1日元x3格

=114日元+15日元

=129日元

如果将它一般化,就会形成下面的式子:

目标价格=(破坏均衡的价格)±(盘整期间的横向行数)ⅹ(1格的价格)×(格转换数)

从目标价格的计算式可见,假如某种价格破坏了行情的均衡,那么在这个算式中的变量只有盘整期间的行数,剩下的都是一定的。这就是说,盘整的行数越多,目标价格离现在的价格就越远。一般认为盘整期间的行数越多,市场的能量就越大。所以,对逻辑性很强的人来说,也许会觉得这种算式与其说有逻辑性,莫不如说是因太单纯而被轻视。但是,行情本来就不是用科学能说清楚的,这个算式也无法用科学来证实,因为行情是一种艺术。因此,作为观察行情的一种工具,OX图具有艺术性。信赖由这个算式所得出的目标价并实际上遵循它来进行的买卖就是行情的实战。其次是“命中”或“不中”的问题。在这个意义上,也许它更接近信心(belief)或者宗教( religion)。

再回到图9.14的例子。如果站在操盘手的立场上,实战中的做法应如下:

一旦110日元与114日元之间的均衡被认识到,假设头寸范围为100,那么将会以得到的头寸范围为3层左右的向110日元附近的长线,从114日元附近的长线进而向短线不断重复。于是在突破115日元并上探时,在覆盖短线的同时,将头寸范围为8层以上当做新的长线,目标价则为129日元的50%。如果这种情况从121日元开始一点点以长线进行套利,则只要到了目标价就全部卖掉。如果做过头时,再回到头寸范围3层上稍做短线,等待以目标价为中心的盘整期的形成。然后,再一次回到原来的盘整期中的头寸操作。

这种做法经常受到的质问是:虽然从115日元上探,但之后若很快就下跌并转阴,即出现虚假( failure)时该怎么办?对此有两种应付的办法,一个是在上探点(114日元)之上记有“○”时一次性地止损的方法,再一个就是在出现卖出信号之前一直持有长线的方法。

垂直计算( Vertical calculation在盘整期进行水平计算时有两种情形无法处理;一个是步长移动,另一个是头肩顶。这两种都是垂直地预测行情的跳跃,是对行情变化的真正有力的展开这在实战中经常会体验到

1. 步长移动( measured move)

这里所说的步长,是计算目标价格时对其长度一种度量。是被测定的变动”之意。图9.17所示的这种形状在各种各样的行情中经常可以看到。构成这种形状的条件有两个:

(a)从OX图上看,行情不反弹而是暴涨或暴跌。图表上的腿leg)是由“×”或“○”连续排列形成的一条线形状( one line action(b)此后,与这种腿相比较有一个较小的反弹,并立即在下列更新最近的高价或低价。

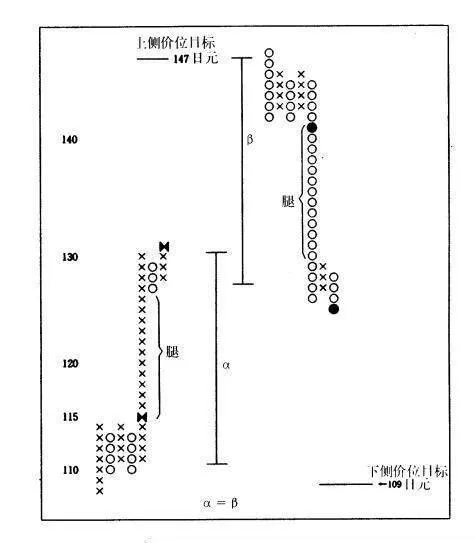

图9.17所示的就是这样的OX图。以图左边的例子来看,从110元到114日元的盘整阶段上探,在水平计算的目标价格129日元附近轻微反弹,并很快在下一列上探最近的高价130日元。在这个OX图上,与腿相伴有三列的价格波动(thre- line price action)。

图9.17步长移动

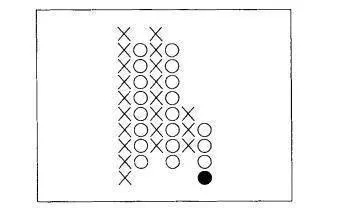

具备条件(a)的腿很重要。如果不具有腿就不是步长移动。如图9.18所示的情形,如果只看最近的3列,在大幅度下跌之后有一个相对较小的反弹,最近的低价马上在下一列被更新了,在行3情中看不到图9.17那样的由1列“X”构成的腿。这正是所谓盘整的情形,目标价格是根据水平计算得出的。

图9.18不是步长移动的例子

有了以上关于步长移动的解释及其主要条件它的目标价格的计算就比较简单了。只要有一把尺子来测一下伴有腿的那一列“Ⅹ”的长度就可以了,也可以数一数“×”的个数(见图9.18)。从买进信号显现列的最下边“X”计起并将这部分叠加起来便得出目标价格(147日元)。

步长移动的具体例子并不多见。作为连续出现步长移动的典型例子,是当日本国债于1987年创下2.55%的当时历史上最低的利率的记录后,将0.01%作为一格来描绘每天的收盘价时便形成了连续7次的步长移动。

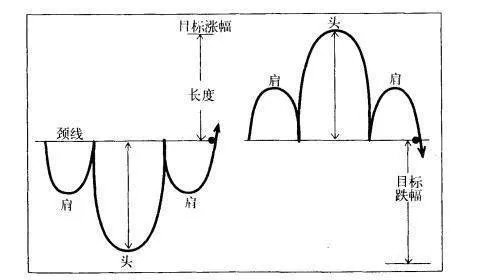

2. 头肩顶(head& shoulders这种形状按日本的说法就是三尊型或逆三尊型。与步长移动相比,出现的次数较少。但只要这种形状出现,往往都意味着行情构造的变化或者是大行情的前奏。

和步长移动一样地列举一下构成头肩顶的主要条件:

(a)在行情图表上能看出两个肩部和一个头部(两个肩部的行情位置与规模基本上相等)。

(b)同时,颈线位于与头部相反的一侧。如果突破颈线就形成买进/卖出信号。目标价格是从颈线到头顶的长度,在从颈线向与头顶相反方向测量的位置(见图9.19)。

图9.19头肩顶

从经验来看,头肩顶显示行情大转折的情况比较多,这里举一个有代表性的例子。

(I)1981年,将14%大关作为头部顶蜂的美国长期国债的大转折时期打破了这个颈线的11%,对于8%的这个大胆的预测目标,利率差不多垂直地下跌到7%大关的一半。

(Ⅱ)190年9月,日本国债期货行情将87.5日元作为头部的底部,将98日元作为颈线,对于108日元这个大胆的预测目标,实际上达到229日元,进而几乎是垂直地实现了11830日元。

(Ⅲ)1988年至1992年的美元对日元的行情形成了颈线为121日元,头部的顶峰为15995日元的头肩顶。1992年突破颈线,对于目标价82.50日元,按收盘价基准则达到了80.50日元。

要点

OX图最大的特点在于目标价格的计算非常容易。目标价格的计算方法有水平计算法与垂直计算法两种。行情中不存在绝对,在行情预测中按照自己的方式确立座标轴是非常必要的。如果还未能确立座标轴,请一定试一下以收盘价为基础的OX图。拿出画图表的纸和铅笔,亲自画一画图,通过绘画一定会观察到行情的均衡情况。不要去介意行情的“叶绿素”式的波动而要看得见“行情的森林”。