毒蜘蛛是指5日、10日和20日均线死亡交叉于一点,股价或指数跌到交叉点下方的均线技术形态。

因为外形看起来像一只蜘蛛,且后市看跌,所以称为毒蜘蛛。又因为均线死亡交叉形成该形态,所以又称死蜘蛛。毒蜘蛛的三条均线交叉最好都是死亡交叉,但至少应有两条均线死亡交叉,三条均线普通交叉甚至出现黄金交叉的,不是毒蜘蛛。传统意义上的毒蜘蛛是四条均线死亡交叉于一点,因为蜘蛛有八条腿。四线交叉的毒蜘蛛,常见的均线组合有5日、10日、20日和30日均线组合,5日、8日、13日和21日均线组合,5日、13日、21日和34日均线组合。其中第一种是常见的均线组合,后两种是斐波那契神奇数字均线组合,无论是哪一种组合,至少要有两条均线死亡交叉,否则就不是毒蜘蛛。

和金蜘蛛不同的是,在收出毒蜘蛛的当日,对成交量的放大与否没有要求。

但若在毒蜘蛛之前的上方曾经堆积大量成交,则毒蜘蛛的看跌作用大为增强。

毒蜘蛛的技术特征如下。

⑴可出现在任何趋势行情中。

⑵5日、10日和20日均线死亡交叉于一点,且至少要有两条均线死亡交叉。

⑶三条均线交叉前收敛,交叉后发散。

⑷股价或指数跌至交叉点下方。

毒蜘蛛的技术含义:看跌信号,卖出。

5日、10日和20日三条均线死亡交叉交于一点,单从价格上来看,死亡交叉本身就已经是比较强烈的看跌信号。从平均成本方面来看,各均线周期买进的均价在这一天是完全相同的。股价或指数跌破平均成本,收在交叉点的下方,表明上述各周期买进的交易者全部被套,没有人盈利。

这时一旦股价或指数继续下跌,均线向下空头发散形成空头排列,不仅会引发空方顺势杀多,而且还会引发由恐慌导致的多杀多。空杀多、多杀多的结果就是股价或指数快速下跌。

所以毒蜘蛛是看跌信号,后市跌势常常很凶猛,杀伤力较强。出现在长期上升趋势中的毒蜘蛛,看跌作用较为有限,仅为减仓信号,交易者可以根据自身交易系统和具体情况的不同,选择持仓或减仓。毒蜘蛛经常与断头铡刀伴生。

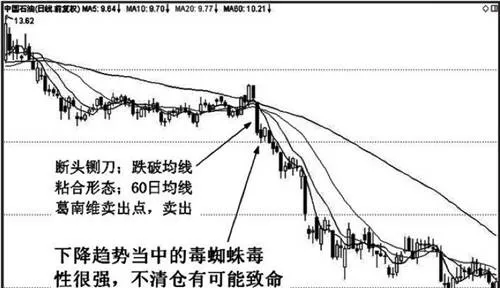

如上图所示,中国石油(601857)。股价跌破60日均线后,在60日均线下方出现均线粘合形态

,粘合末期股价向上突破60日均线,短期均线组合也开始向上发散。看起来股价走势似乎在走好,但因为60日均线仍在下行,所以交易者依旧要警惕,多看少动为宜。在出现毒蜘蛛卖出信号之前,已经收出断头铡刀形态,股价跌破均线粘合形态,发出60日均线葛南维卖出信号,因此持仓交易者不必等到毒蜘蛛出现即应清仓。横在毒蜘蛛上方的均线粘合形态,表明在近乎相同的价格区域堆积了大量的成交量。这些成交量就是毒蜘蛛储存的毒汁。毒汁越多,杀伤力就越强。原因很简单,下降趋势中的均线粘合形态大多是主力出货,跌破粘合形态,表明主力基本上已经完成了筹码转换的任务。没有人会傻到刚把货倒出去,再以更高的价格接回,其他主力也不会在短时间内去碰这座套牢盘在顶部堆积的股票。

粘合形态末期,先是一根大阴线跌破三条均线,收出断头铡刀形态,接着股价继续跳空下行,收出毒蜘蛛形态,清仓卖出。

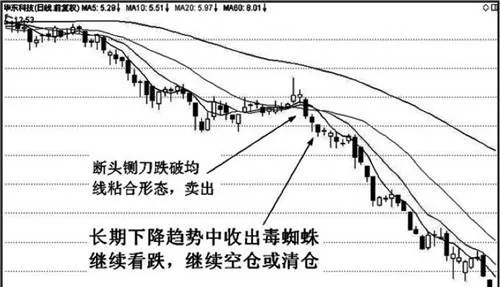

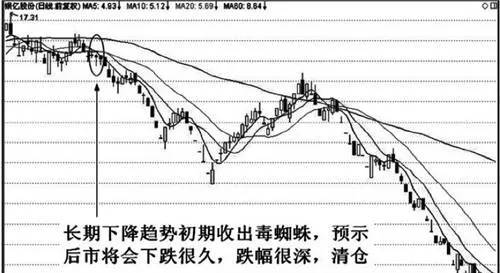

如上图所示,银亿股份(000981)。股价跌破60日均线时,60日均线已经走平,因此是60日均线葛南维卖出点,卖出。

股价随后很快止跌,向上冲击60日均线受阻,再度折返收出毒蜘蛛。这时60日均线已微微下行,表明熊市征程自此开始。在下降趋势初期收出毒蜘蛛,尽管现在看起来不那么起眼,但却是趋势转折之处的关键技术形态,清空仓位才是交易者避免更大损失的唯一方法。

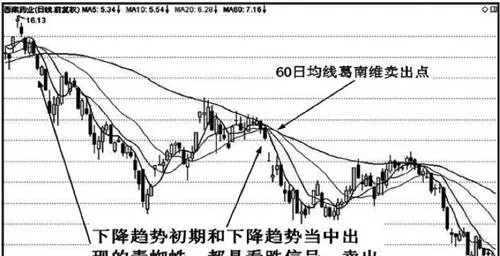

如上图所示,西藏药业(600211)。该股一共出现两只毒蜘蛛

。第一只毒蜘蛛出现时,股价跳空跌破60日均线,跌破时60日均线虽然还在上行,但已有走平迹象,交易者可以减仓,也可以清仓,中长线交易以减仓为宜。随后60日均线逐渐走平并下行,交易者也应逐渐清仓退出。第二只毒蜘蛛出现在中期反弹行情末期,股价数度攻击60日均线不仅毫无结果,反而在60日均线下行的压制下,股价高点越收越低。这时一根阴线跌破三条均线,三条均线死亡交叉,毒蜘蛛出现,表明前景极其不妙,交易者应当赶紧溜之大吉。凡是留下来持仓硬扛的,最终结果只能是亏损和套牢的煎熬。

特别提示:

⑴四线毒蜘蛛的信号可靠性强于三线毒蜘蛛,中长期均线组合的毒蜘蛛,信号可靠性强于短期组合。

⑵如果收出毒蜘蛛时成交量有所放大,那么看跌的作用更强,后市有可能加速下跌。

毒蜘蛛放量,主要是大量恐慌盘涌出所致。恐慌会加剧下跌,下跌又进一步造成恐慌,很容易形成恶性循环。

所以如果毒蜘蛛放量,就看谁跑得更快,每早一分钟挂单,就会少一些损失。