毒蜘蛛是指5日、10日和20日均線死亡交叉於一點,股價或指數跌到交叉點下方的均線技術形態。

因爲外形看起來像一隻蜘蛛,且後市看跌,所以稱爲毒蜘蛛。又因爲均線死亡交叉形成該形態,所以又稱死蜘蛛。毒蜘蛛的三條均線交叉最好都是死亡交叉,但至少應有兩條均線死亡交叉,三條均線普通交叉甚至出現黃金交叉的,不是毒蜘蛛。傳統意義上的毒蜘蛛是四條均線死亡交叉於一點,因爲蜘蛛有八條腿。四線交叉的毒蜘蛛,常見的均線組合有5日、10日、20日和30日均線組合,5日、8日、13日和21日均線組合,5日、13日、21日和34日均線組合。其中第一種是常見的均線組合,後兩種是斐波那契神奇數字均線組合,無論是哪一種組合,至少要有兩條均線死亡交叉,否則就不是毒蜘蛛。

和金蜘蛛不同的是,在收出毒蜘蛛的當日,對成交量的放大與否沒有要求。

但若在毒蜘蛛之前的上方曾經堆積大量成交,則毒蜘蛛的看跌作用大爲增強。

毒蜘蛛的技術特徵如下。

⑴可出現在任何趨勢行情中。

⑵5日、10日和20日均線死亡交叉於一點,且至少要有兩條均線死亡交叉。

⑶三條均線交叉前收斂,交叉後發散。

⑷股價或指數跌至交叉點下方。

毒蜘蛛的技術含義:看跌信號,賣出。

5日、10日和20日三條均線死亡交叉交於一點,單從價格上來看,死亡交叉本身就已經是比較強烈的看跌信號。從平均成本方面來看,各均線週期買進的均價在這一天是完全相同的。股價或指數跌破平均成本,收在交叉點的下方,表明上述各週期買進的交易者全部被套,沒有人盈利。

這時一旦股價或指數繼續下跌,均線向下空頭髮散形成空頭排列,不僅會引發空方順勢殺多,而且還會引發由恐慌導致的多殺多。空殺多、多殺多的結果就是股價或指數快速下跌。

所以毒蜘蛛是看跌信號,後市跌勢常常很兇猛,殺傷力較強。出現在長期上升趨勢中的毒蜘蛛,看跌作用較爲有限,僅爲減倉信號,交易者可以根據自身交易系統和具體情況的不同,選擇持倉或減倉。毒蜘蛛經常與斷頭鍘刀伴生。

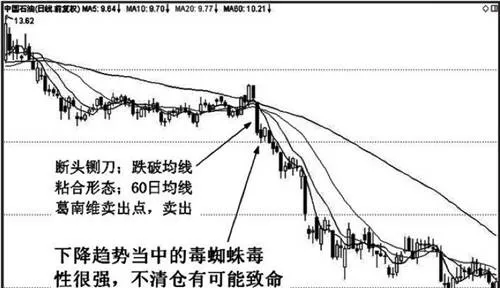

如上圖所示,中國石油(601857)。股價跌破60日均線後,在60日均線下方出現均線粘合形態

,粘合末期股價向上突破60日均線,短期均線組合也開始向上發散。看起來股價走勢似乎在走好,但因爲60日均線仍在下行,所以交易者依舊要警惕,多看少動爲宜。在出現毒蜘蛛賣出信號之前,已經收出斷頭鍘刀形態,股價跌破均線粘合形態,發出60日均線葛南維賣出信號,因此持倉交易者不必等到毒蜘蛛出現即應清倉。橫在毒蜘蛛上方的均線粘合形態,表明在近乎相同的價格區域堆積了大量的成交量。這些成交量就是毒蜘蛛儲存的毒汁。毒汁越多,殺傷力就越強。原因很簡單,下降趨勢中的均線粘合形態大多是主力出貨,跌破粘合形態,表明主力基本上已經完成了籌碼轉換的任務。沒有人會傻到剛把貨倒出去,再以更高的價格接回,其他主力也不會在短時間內去碰這座套牢盤在頂部堆積的股票。

粘合形態末期,先是一根大陰線跌破三條均線,收出斷頭鍘刀形態,接着股價繼續跳空下行,收出毒蜘蛛形態,清倉賣出。

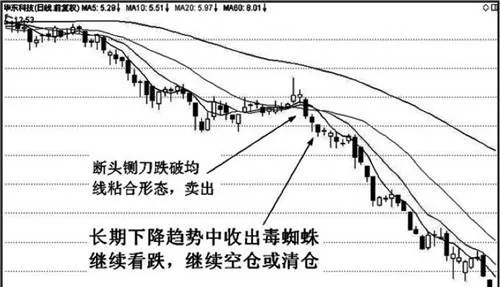

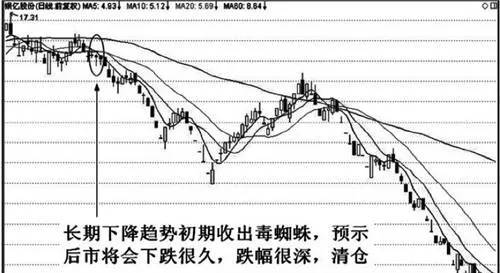

如上圖所示,銀億股份(000981)。股價跌破60日均線時,60日均線已經走平,因此是60日均線葛南維賣出點,賣出。

股價隨後很快止跌,向上衝擊60日均線受阻,再度折返收出毒蜘蛛。這時60日均線已微微下行,表明熊市征程自此開始。在下降趨勢初期收出毒蜘蛛,儘管現在看起來不那麼起眼,但卻是趨勢轉折之處的關鍵技術形態,清空倉位纔是交易者避免更大損失的唯一方法。

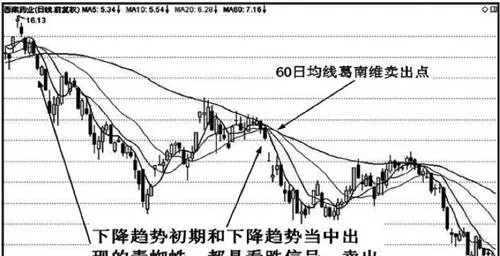

如上圖所示,西藏藥業(600211)。該股一共出現兩隻毒蜘蛛

。第一隻毒蜘蛛出現時,股價跳空跌破60日均線,跌破時60日均線雖然還在上行,但已有走平跡象,交易者可以減倉,也可以清倉,中長線交易以減倉爲宜。隨後60日均線逐漸走平並下行,交易者也應逐漸清倉退出。第二隻毒蜘蛛出現在中期反彈行情末期,股價數度攻擊60日均線不僅毫無結果,反而在60日均線下行的壓制下,股價高點越收越低。這時一根陰線跌破三條均線,三條均線死亡交叉,毒蜘蛛出現,表明前景極其不妙,交易者應當趕緊溜之大吉。凡是留下來持倉硬扛的,最終結果只能是虧損和套牢的煎熬。

特別提示:

⑴四線毒蜘蛛的信號可靠性強於三線毒蜘蛛,中長期均線組合的毒蜘蛛,信號可靠性強於短期組合。

⑵如果收出毒蜘蛛時成交量有所放大,那麼看跌的作用更強,後市有可能加速下跌。

毒蜘蛛放量,主要是大量恐慌盤湧出所致。恐慌會加劇下跌,下跌又進一步造成恐慌,很容易形成惡性循環。

所以如果毒蜘蛛放量,就看誰跑得更快,每早一分鐘掛單,就會少一些損失。