我国股票市场发育时间短,而且由于历史的原因,股票市场近70%的股份处于非流通状态,因此股市扩容的规模和节奏长期以来成为左右股票市场变化的主要因素之一。新增股票的供给问题就是股市扩容问题。若扩容过快,而股票的需求相对跟不上时,根据供求理论,股票价格会下降,发行新股、增发股票和配股都会受到压抑,从而可能使新增股票发行失败;若扩容过缓,则会由于过多的货币资金追求少量的股票而导致股票价格的大幅上升。

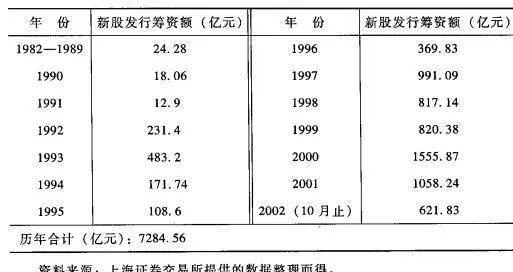

我国新股发行的历史如表3-11和图3-1所示,仅发行新股合计共筹资7284.56亿元。

表3-11 中国股市新股发行轨迹

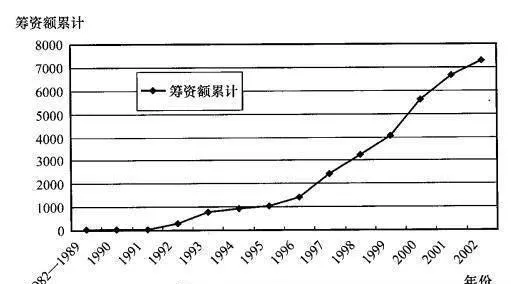

图3-1 新股发行累计筹资额

从表3-11和图3-1可看出,新股发行大致经历了以下四个阶段:

1.第一阶段(1982-1991)。此阶段每年只有少量的新股发行,10年合计仅55亿多元,最多的一年也不超过20亿元,处于需求远远大于供给的状态。

2.第二阶段(1992-1996)。从1992年起新股发行额开始超过百亿元的规模,此阶段平均每年有273亿元新股发行。此阶段的扩容是在市场规模很狭小的基础上的快速扩容,其目的是抑制市场的过度投机。这期间,在新股发行扩大的同时,上市公司送配股也不断增加,在总需求增长缓慢的情况下,股价水平的变化形式唯以每股市价的摊薄来消化市场供给的压力,因而股指在1993年后期步入熊市,两市市值总额一直在3500亿元左右徘徊,此后经过调整才相对达到平衡。

此阶段股市出现四次大跌。第一次大跌:自1992年5月25日的最高位1429.01点跌至同年11月17日最低位386.85点,上证指数在123个交易日内下挫了1042. 16点,跌幅达到72. 93%;第二次大跌:1993年2月16日升至1558.95点后,上证指数经过一年半时间的下跌,于1994年7月29日跌至最低325.89点,下跌1233.06点,跌幅更甚前者,达到79.10%;第三次大跌:从1994年9月13日的1052.94点,也是经过近一年半.的时间,到1996年I月19日跌至512-83点,上证指数共跌去540.11点,跌幅为51.30%;第四次大跌:从1996年12月11日的高位1258.69点,到10个交易日后的低位855.85点,跌去402.84点,跌幅刚好32%。这说明新股扩容压力的加大同样是导致股指下跌的重要原因。

3.第三阶段(1997-1999)。自1997年起新股发行再度进入拔高阶段,此阶段平均每年有876.20亿元新股发行。股票明显处于供给大于需求的局面。1997年出现股市的第五次大跌:自1997年5月12日创出1510. 18点的阶段性高点后,在4个月的时间里大盘急跌至同年9月23日的1025. 13点,跌去485.05点,跌幅为32.12%。但从1997年起,宏观经济已经走出谷底,开始复苏,加之期货市场整顿和后来的两度降息,导致大量游资和储蓄资金进入股市,为股市大规模扩容提供了强大的货币后盾,显示了良好的承接能力。1997年监管部门在调控手段上淡化行政色彩,根据现有的市场法规有条不紊地逐步推出一系列调控措施,为稳定股市起到了积极有效的作用。如A股的发行开始实行“家数控制”,在此方式下,发行股票的公司由 1995年额度的220家左右减少为120家左右,但每个公司平均发行的股票数量则由2000万-3000万股增加到5000万股左右。因此从总体上看,这一阶段股市扩容速度还是非常快的。所以,1997年发行的新股是19%年的两倍多。

1998年,由于受到东南亚金融危机的影响,加上国内经济出现了紧缩现象,国内企业特别是外向型企业的经济效益开始滑坡,企业库存增加,销售下降。受此影响.,沪深股市进入了长期调整走势,由于预期悲观,企业上市筹资的欲望和居民投资的愿望大幅下降。因此,1998年和1999年与1997年相比,新股发行额度有所下降。但总体来说,此阶段比上一阶段股市扩容速度还是快得多。

4.第四阶段(2000-2001)。从2000年至2001年,新股发行额突破1000亿元大关,年平均发行额达1307.05亿元,是第二阶段的4倍多、第四阶段的约1.5倍。1999年下半年以来,对沪深股市而言,具有重要的历史转折性意义,两市历经9年的发展,国家首部《证券法》的实施,使市场在“有法可依,依法治市”的环境中更趋规范化。一系列积极政策的支持,使市场主体结构发生了变化。长期围绕市场的“供求矛盾”开始出现合理解决的迹象。市场规模的扩大,扩容的继续,使众多历史遗留问题的解决有了更强的承受能力。但扩容速度过快,供大于求的局面仍然明显,加之“国有股减持”问题的冲击,成为2001年下半年市场巨幅下挫的内因。并因此出现了股市的第六次大跌:上证指数从2001年6月14日的2245.43点跌到2002年1月29日的最低点1339.20点,跌去906.23点,跌幅达到40.36%"。

到2002年10月份为止,新股发行额为621.83亿元,显示出二级市场的持续走弱,削弱了一级市场的融资能力。部分证券市场公司、商业银行、“海归”公司等大盘、大市值股争取上市发行的消息,对低迷的市场依旧存在着较大的心理压力。如仅中国联通从传言发行至上市,就使沪指从1700点直穿1600点。

上述统计还不包括二级市场的再融资中的配股、增发、转债等扩容压力。2002年6月13日起实行配售发行新股,平均每周2-3家几乎雷打不动。虽然在发行时不见压力,但中签率缴款及上市时仍不断消耗着二级市场资金存量。而9月23口实行的新股上市当日计入股指的新方法,使股指因新股的高定位而虚升,但此后又为新股走弱所拖累。直至10月底,新股发行节奏才有所减缓,而此时股指已经瞬间击穿1500点。

从上述分析可以看出,股市扩容速度的快慢与整个宏观经济面的盛衰相关,扩容的步调与政府监管政策的倾向性呈一致方向,而股票价格波动则与股市扩容速度的快慢呈负相关,即扩容速度快则股票价格下跌.反之则上升。