1.成交量往往与趋势相辅相成,这是最重要的原则。市场处于上升期时,成交量应随之增大,市场处于下降期时,成交量应随之减少。成交量放大是就日均量、周均量和月均量而言的。价格与趋势相辅相成,但是一般情况下价格按趋势运动,不会以直线方式上下运 动,因为主导趋势中总是穿插一些回挡。这一原则同样适用丁成交量。

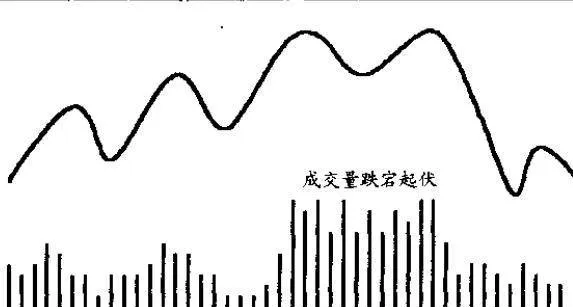

比如,在示意图 10-1中,箭头所指的成交量处于升势。根据同一图像,交易量显然没有逐日放大。有些日子交易平淡,有些口子交易活跃,但整体趋势是逐日增加的。在图的右侧,价格处于跌势,但成交量并无规律,我们所谓的成交量放大或萎缩是就趋势而言的。成交量趋势与价格趋势一样,也有短期、中期或长期之分。

所有交易活动必须与近期的交易活动进行比较,否则就没有意义。比如,20 世纪 90 年代,在 NYSE(纽约股票市场)挂牌交易的股票比 20 世纪初期多得多。成交量增大是因为挂牌公司的数量增加了,此外股票期货与期权的交易量也增加了。把相隔如此久远的成交量加以对比就没有什么意义。

还有一点必须牢记,成交量反映了买卖双方的换手。从定义上看,流入市场的资金必然与流出市场的资金相等,不论成交量放大还是缩小,这一点是不会错的。决定价格变动方向的是买卖双方的情绪。价增量升意味着大量卖盘被买盘吸收,还意味着价格继续上升时上方的抛压较小。

2.价升量增是正常现象。它说明市处于强势。但是价升量增本身不能预示未来,我们只能预期价格达到顶峰时成交量也达到峰值。因此,如果价格与成交量都处于强势,我们就有理由预期价格至少还会再次上冲,达到新的高度。

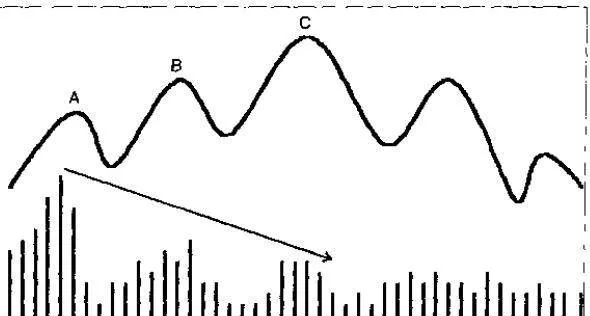

3.量在价先。价格创出新高成交量却没有跟上,我们就应当把它视为红旗警告,趋势就有逆转的可能。在示意图10-2中,价格冲到峰顶C点,但成交量在 A点就已达到最大值。这种情况是正常的,价格达到峰值而成交量在减少意味着大势不妙。至于价格达到峰值前出现多少次顶背离,没有什么一成不变的规则。总的说来,与前面出现过的几次峰顶相比,量价背离时的峰顶越低,危险就越大。价格创出新高但没有成交量配合,那就意味着熊市即将来临,就像价格创出新高但动量指标却在下行--样

4.价升量减是不正常的,它意味着趋势走弱,上行浪可疑(图 10-3)。成交量是对买方情绪和卖方情绪对比的量度。因此,如果价增量缩,只能说明卖乐不大,不能说明买方情绪高涨。市场价格达涨到--定高度后,卖方迟早会沽空,造成价格大跌。上行浪短促,价跌量缩是熊市初期的典型特征。

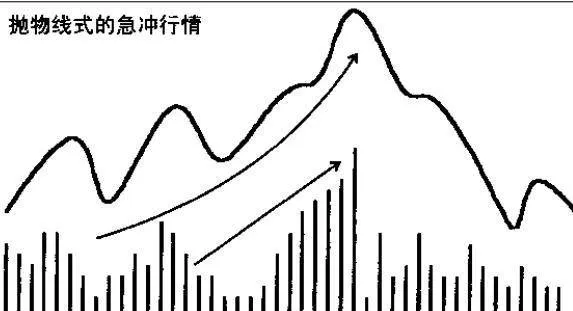

5.价格如抛物线般急速上攻,成交量激增,这种行情很难持久,必然以动力衰竭而告终(示意图 10-4)。衰竭是市场转折的重要特征,其意义取决于特定时段内买方的情绪。比如,四五天疯狂抢的意义购远不如6星期稳步上扬的意义大。不幸的是,我们很难预见什么时候会出现衰竭或急升行情见顶,我们充其量只能画出清晰可见的趋势线,比如长方形模式的趋势线。一般说来,除非某天出现天量天价,否则我们很难判明行情达到阶段性顶点。

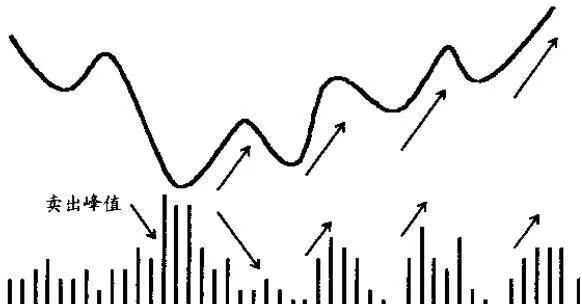

6.如果价格大跌,成交量也达到极致,此时就是卖出峰值(示意图 10-5)。疯狂抢购的意义和原则也适用于卖出峰值,只不过此时的趋势是从底部转为上扬卖出峰值往往意味着价格的最后一跌,虽然并非总是如此。从定义上看,价格上扬出现在卖出峰值后成交量往往递减。成交量与价格背离在少数情况下是正常的,此时的情况就属正常。话虽如此,但此后价格上冲时依然得有成交最的伴随,这一点至关重要。出现卖出峰值意味着所有"意志不坚的"股票持有者全都沽空了手中仓位,即使有更坏的消息也不会引发更大卖压。因此,市场听到利空消息时价格不跌反涨意味着投资者应买人股票,持仓待涨。

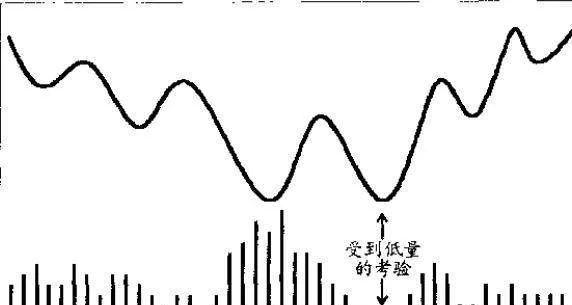

7.价格达到某一重要低点,成交量也萎缩到极致,是牛市即将来临的征兆(示意图 10-6)。至于第二个低点比第一个低点低还是比第二个低点高,这个问题并不重要。华尔街有一句古老的格言∶"市道呆滞不做空。"这句话就适合目前这种场合,此时前一个低点正在经受考验。成交量几近F无说明人们对卖出毫无兴趣,

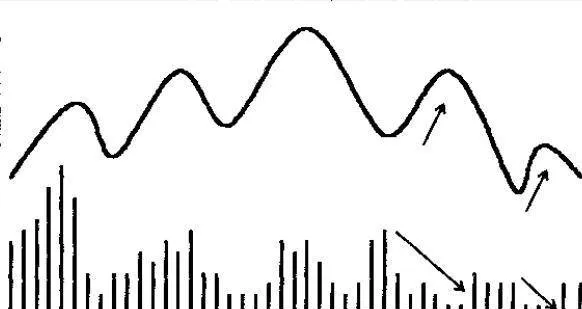

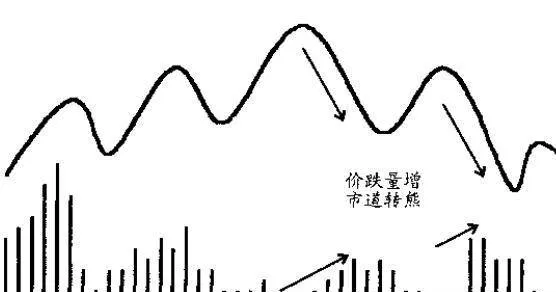

8.价跌量增是熊市的特征,因为成交量与趋势不配合。价格达到高峰时成交量放大,整固期间成交量放大,下跌形态的价格模式完成时成交量放大——这些全是熊市的征兆,因为这表明成交量与趋势出现背驰(示意图 10-7)。

9.价格已上行一段时间,继续上行时出现贫血,成交量放大,就会出现振荡形态,这也是熊市的征兆(示意图 10-8)。至于"一段时间"有多长,则取决于价格运行趋势的性质.

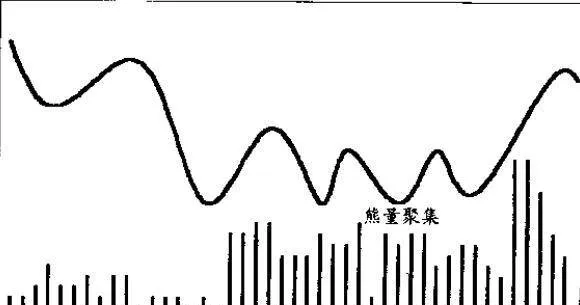

10.经过一轮下跌后,价格稳定成交量却异常放大,它是牛市的前兆,表明市场正在聚集能量。如果经过漫长的下跌后价格稳定,成交量却异常的大,这就是积蓄能量,是牛市的前兆。如果价格向上突破时成交量大增,就是一个好兆头(示意图 10-9)。

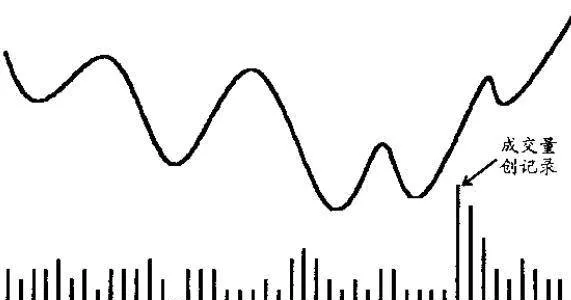

11.在某一重要低位成交量创下天量(示意图 10-10),这是一个非常可靠的见底信号。比如,1982 年美国股票市场跌到低点时成交量创了记录,1987年国债期货市场熊市跌至低点时也出现了创记录的交易量。从定义上看,这是一个非同寻常的事件。它说明交易者、投资者和媒体全都对行情的涨跌心存疑虑。但是成交量创记录是一个非常可靠的指标,决不应坐失良机。