炒股

中医、兵法、诗歌、操作(二)

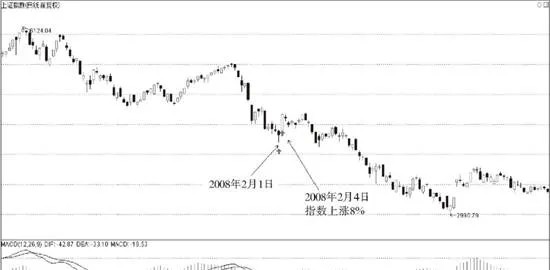

- 缠论第98课:中医、兵法、诗歌、操作(二)一种思维模式的改变是很困难的,因为一种思维模式的存在,往往连自己都不察觉。特别是一旦出现强烈的走势,那些老毛病就又出来了。这几天的大盘转折走势,就是一个很好的例子。

如何操作短线反弹

- 缠论第107课:如何操作短线反弹这里再强调一下一些最基本的操作问题。其实操作没把握,归根结底是对理论没完全彻底地把握。

将8亿大米装到5个庄家的肚里

- 缠论第22课:将8亿大米装到5个庄家的肚里说了这么多买点,对于小资金来说,跟着买就可以了。但对于大资金来说,具体的情况要复杂点。一个大资金要进去,又不想变成庄家,这是需要很高的技巧的。下面是本ID发的一个梦,各位就权当梦话听。如果现实中有任何对应物,那纯属巧合,本ID不背负任何的法律责任。

几何结构与能量动力结构

- 缠论第104课:几何结构与能量动力结构本ID的理论是一个超级完美的理论,首先在数学以及物理的角度超级完美。物理角度以前说的不多,因为这需要改变思维方式。有些工科或老一代理科的人,对现代物理学一点概念都没有,以为能量动力,就如同牛顿时代,用各种微积分或各种级数等无聊算法就可以了。

不加防护的操作不是好操作

- 缠论第13课:不加防护的操作不是好操作不加防护的操作一定不是好的操作,特别对于资金量大的投资者而言。防护有两种性质,一种是主动的防护,一种是被动的防护。何谓被动的防护?就是介入时根本不知道为何介入,在一种盲目的状态下被套了。另外还有一种很错误的理论,认为亏损多少就要止损。几乎所有的投资者,都是以这样的方式被套的。

没有趋势,没有背驰

- 缠论第15课:没有趋势,没有背驰有些人很关心诸如庄家、主力之类的事情,但散户、庄家的位次分野这类事情,不过是市场之“不患”下的“患”。对本ID所解《论语》熟悉的人,对此都应该很容易理解。有些东西是超越散户、庄家位次分野的,这是市场之根。把握了市场之根,所谓散户、庄家的位次分野就成了笑话。

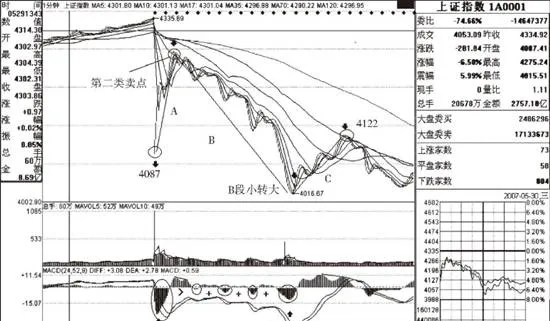

5·30印花税当日行情分解

- 缠论第56课:5·30印花税当日行情分解很高兴看到不少人都能发现2007年5月30日9:48那个第二类卖点。注意,为什么同时强调第三类卖点?因为有些特别弱的股票,可能就是一个第三类卖点。大盘的走势是一个平均走势,而且当天比很多个股都强,所以大盘是第二类卖点,并不意味着个股也是第二类卖点。

一些概念的再分辨

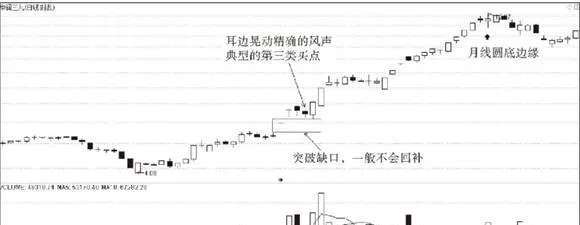

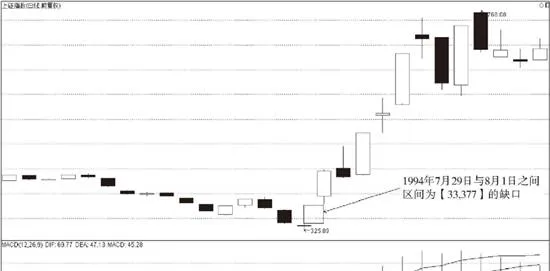

- 缠论第77课:一些概念的再分辨梦话不能连续说,现在回到技术上来。对一些概念进行再分辨,是因为有些概念太基础,如果搞不清楚,后面永远就一个字:乱。为了不乱,这里再把前面最基础的概念分辨一下。先用缺口的例子说明基于严格分类基础上正确预测的思维方法。任何预测,都必须建立在严格分类的基础上,这是一个最基本的思维。

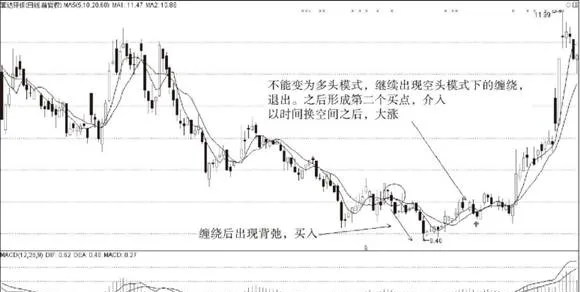

远离聪明,机械操作

- 缠论第105课:远离聪明,机械操作股市里死掉的,大半是聪明人。越聪明的人,死得越快。要在市场上生存,就必须远离聪明,因为你的聪明在市场面前一文不值。市场就如同一头牛,只有目无全牛,才可能随心解之而合其关节。在本ID的理论中,机械化操作的本质就是目无全牛而合其关节。因为根据本ID的理论,市场的结构已经被彻底分解。

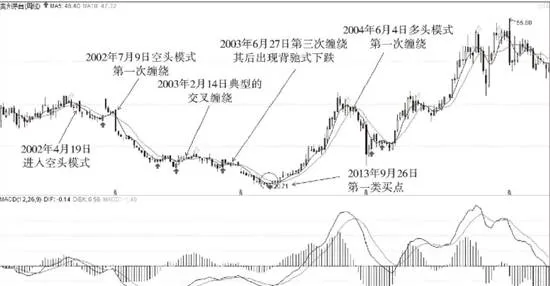

喝茅台的高潮程序

- 缠论第14课:喝茅台的高潮程序前面说了很多理论上的东西,现在用一只实际的股票,说明一下操作程序具体的用法。就以贵州茅台(600519)为例,边喝茅台边上课。这里先假设所有操作者都能找到贵州茅台上市以来的周线图和日线图。

半导体

- 什么是半导体?半导体是一种通常由硅构成的材料产品,其导电性比绝缘体(如玻璃)强,但比纯导体(如铜或铝)弱。它们的导电性和其他特性可以通过引入杂质(称为掺杂)来改变,以满足其所在电子元件的特定需求。半导体也被称为半导体或芯片,存在于计算机、智能手机、家用电器、游戏硬件和医疗设备等数千种产品中。

基本概念以及定理

- 缠论第18课:基本概念以及定理首先把前面一些最基本的概念、原理、定理列举如下。走势:打开走势图,看到的就是走势。走势分不同级别。走势类型:上涨、下跌、盘整。趋势:上涨、下跌。缠中说禅走势中枢:某级别走势类型中,被至少三个连续次级别走势类型所重叠的部分。具体计算以前三个连续次级别的重叠为准,严格的公式可以这样表示。

走势终完美

- 缠论第17课:走势终完美任何级别的所有走势,都能完全地分解成趋势与盘整,而趋势又可以分为上涨与下跌。以上结论不是从天而降的,而是从无数图形的分析实践中总结出来的。正如《论语》所说:“由诲女,知之乎!知之为,知之;不知为,不知;是知也![1]”这个从实际图形中总结出来的简单经验,是一切有关技术分析理论的唯一坚实基础。

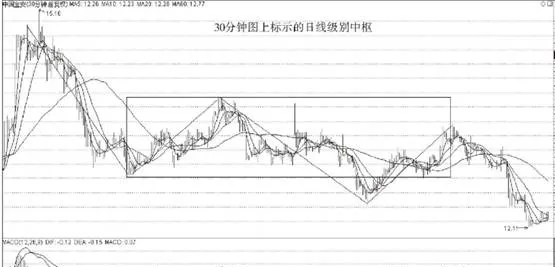

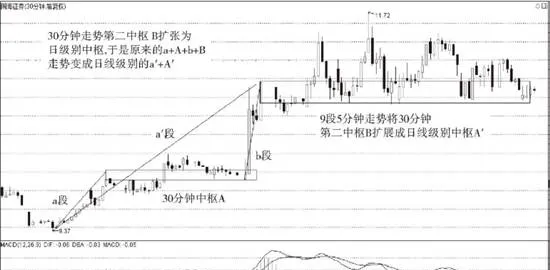

走势的多义性

- 缠论第33课:走势的多义性如果市场都是标准的a+A+b+B+c模式,A、B的中枢级别一样,那么这个市场也太标准、太不好玩了。市场总是有其复杂的地方,使得走势呈现一种多义性,就好像诗词中文字的多义性一样。如果没有多义性,诗词都如逻辑一样,那也太没意思了。而所有走势的多义性,都与中枢有关。

股市中的相互背离现象

- 既然两个局部之间有较强的相关性,那么也就存在一定的非相关性。当两个局部之间暂时出现非相关性时,就会表现出相互背离的现象。相互背离现象:对于同一个整体下的两个局部,在两个局部之间具有很强的逻辑关系而产生相关性的情况下,如果一个局部发生变化时。将使另一个局部必然最终也会随之变化。

“三”引起趋势的变异性

- 如果将股市的总趋势定义为是由基本运动、次级运动和日常波动三者叠加而成的,那么市场的多变性与“三”这个数字也不无关系。因为“三”是最不稳定的。我们注意到,两分天下可以势均力敌,而三分天下则一片动荡。但在三分天下的情况下,由于三方面力量相互制约,所以使得我们可以在不断地变化中寻求不变。

股市中多级趋势的叠加产生复杂的趋势

- 纵观趋势发展的全过程,不管其级别有多大,都可以粗略地分为开始、发展和终结三个阶段.在速度上则有快慢之分,同样幅度的一段趋势,有的须臾可达,有的却要跌宕许多时日。由于多级趋势的叠加作用,所以使得某个级别的趋势不会是直来直去的,即时常会出现必要的阶段性调整和回撤。因此,某一个级别的趋势都会被低一个级别的趋势所调整。

蓝筹指数定义

- 什么是蓝筹指数?蓝筹股指数是追踪 知名且财务状况稳定的上市公司的股票,称为蓝筹股。蓝筹股为投资者提供稳定的回报,使其成为理想的投资对象,并被视为衡量行业或经济相对实力的指标。蓝筹指数是领头羊,这意味着新闻报道和分析师倾向于每天强调主要指数的表现,例如标准普尔 500 指数和道琼斯工业平均指数(DJIA)。

三重运动是对自然观察的结果

- 从历史记录的图形上看,将持续时间最长、波动幅度最大的趋势定义为基本运动,将在整个基本运动过程中非常明显、清晰可见的重大调整或反弹定义为次级运动,以及将其余的波动都归类为日常波动,是非常自然的事。所以,三重运动是直接观察的结果。

指数或股价运动趋势的级别

- 不要简单理解三重运动就是仅仅将指数或股价运动趋势的级别分为二种。其实在市场上,从覆盖几分钟或数小时的非常短暂的趋势开始,到延续50年乃至100年的超长期的趋势,随时都有无数个大大小小的趋势同时并存、共同作用。不过,由于历史的局限性,道氏对趋势的分类仅限于前面所述三种。