炒股

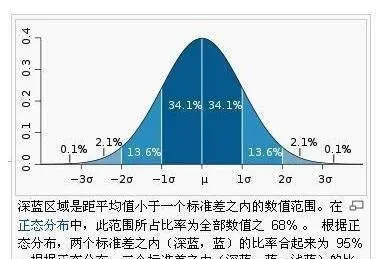

股市中的正态分布为我们用计算机预测基本运动找到了依据

- 由于股市的基本运动周期符合正态分布—这是市场的固有模式,是不能被人为操纵的—所以参与者在分析投资对象时,如果在长期图表上表现出正态分布形态,那将表明所选用的图形非常具有分析及参与价值。如果用正态分布进行基本运动的数学表现,这可以算是投机数学,那将可以为我们找到一些预侧模型。

熊市的意思

- 道氏用“Bear Markets',代表熊市,而“Bear”是熊,象征沉重的负担、巨大的向下压力。因为熊在进攻的时候不断用熊掌向下扑,所以这个动作的意义在于向下的力量总是比向上的力量大。尽管有向上“反弹”的动作,但那是为再次向下扑而蓄积能量、赢得空间的过程。

支持牛市、熊市背后的经济因素

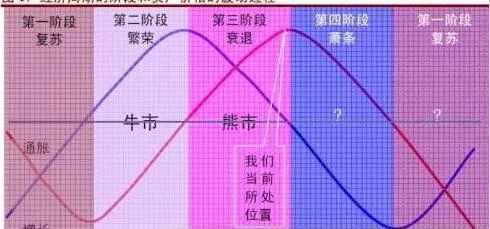

- 一个牛市接着是一个熊市,或反过来说,一个熊市之后便是一个牛市,它们是和经济规律相对应的。牛市和熊市的经济学含义是增值和贬值。牛市、熊市循环的转势点在经济学上可以解释为失败的复苏和失败的衰退的过程。牛市中导致股价上涨的两个主要原因是:由于企业状况改善而引致的股票投资活动增加;由于市场活跃而引致的股票投机活动增加。

牛市和熊市是经典的道氏语言

- 道氏的智慧体现在他有许多天才般的“发明”,最经典、最著名的“天才之作,莫过于“牛市(Bull Markets)"“熊市(Bear Markets)”这对概念了,对于有一定基础的股票、期货的市场人士来说,不知道道氏理论的人恐怕为数不多,即使没有真正地系统学习过道氏理论的人,

牛市的意思

- 道氏用“Bull Markets”代表牛市,而“Bull"是公牛,象征粗壮有力、奋力向上顶的力量。因为公牛在进攻的时候不断地用牛角向上顶,这个动作的意义在于向上的力量总是比向下的力量大。尽管有向下的“调整”动作,但那是为再次向上顶而蓄积能量、赢得空间的过程。

牛市、熊市的来历

- 道氏以美国华尔街的股市作为分析和研究的实验室,发明了牛市、熊市这对概念,是他对股票投资学的伟大贡献。它们后来被广泛应用到股市以及其他投资市场上,至今在金融市场每天都要提到这两个概念,成为投资者无人不知的通用术语。即使不是股票投资者,恐怕对牛市和熊市这两个名词也不会感到陌生。

股市是宏观经济体中最积极、最活跃的部分

- 尽管我们承认市场的视角比任何人都更广、更远(至少在理论上如此),比如可以表现为任何一次熊市都会被事后揭露出来的事实证明是事出有因的,但是从某种程度上说。它也无法预见到这些因素对市场的影响是多么的密切。可喜的是,我们发现,某些因素的影响是永久性的,以至于市场的情况与这些因素是有因果关系的。但是上述命题的反命题是不成立的。

其他金融投资市场

- 在全世界的金融市场里,还有各种各样的投资市场。除了实业的地产市场不算金融市场外,参与者通常参与投资的市场包括以下几种:外汇市场当某些外币的存款利息很高时,就会吸引不少人买入该种货币,期望获取高息。这是一般买卖外币的投资方法。不过,除了这种方法之外,外汇市场更多的是投机买卖,因此对某些参与者来说也更有吸引力。

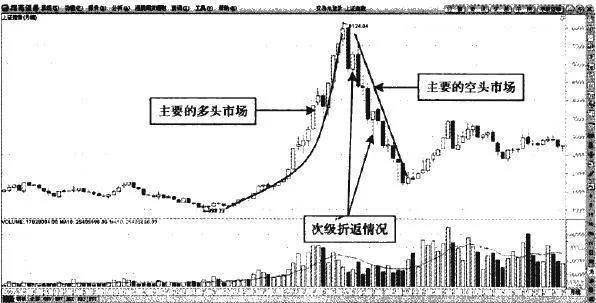

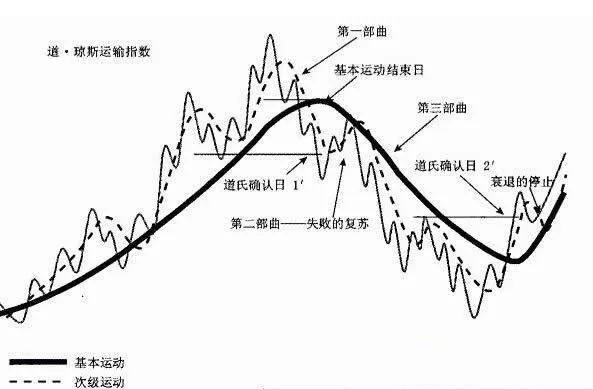

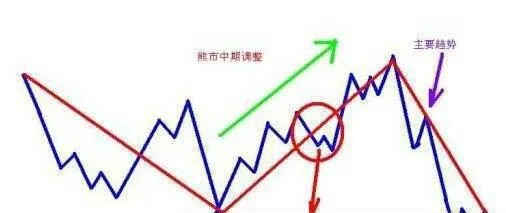

道氏理论的主要走势

- 道氏理论认为,股票市场主要的走势是多头市场或者是空头市场,这两种走势的划分其实并不难理解。主要趋势持续时间经常达到一年以上。在数年内都是同一种主要趋势的情况也是比较常见的。既然主要趋势持续时间长,作用效果更是惊人,准确判断主要趋势事关投资者的获利水平。能够准确判断主要趋势的投资者,获得的利润总是非常高的。

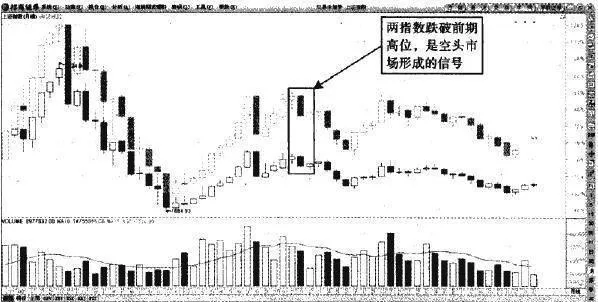

通过平均指数可以发现股票的共性

- 道氏正确地指出股指可以反映股价的总水平和运动趋势,并可以解释和反映市场的大部分行为。尽管他的理论不能直接告诉你该买进何种股票,但至关重要的是,它以一种技术性的方式指示基本运动的走向,而大多数的个股走势都与股指的基本运动的走向一致。这对我们的投资将是非常有益的。

道氏理论的基本假设

- 道氏理论成立的基础,是三个非常重要的基本假设。没有这三个基本的假设,道氏理论是不可能成立的。道氏理论的基本假设分别是人为操作假设、指数反映每一条信息假设、道氏理论是客观化的分析理论。人为操作假设指数以及个股的短线走势是很容易受到人为操作的。

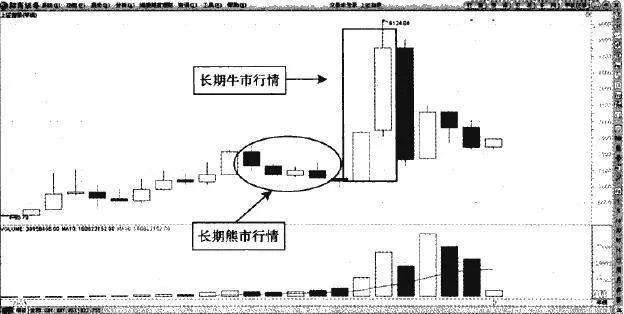

主要空头市场

- 主要的空头市场是指数长期下跌的走势。虽然在主要的空头市场当中也夹杂着中短期的反弹趋势,却不改变指数长期回落的大趋势。主要空头市场的这种长时间回落的走势,反映了投资者对今后经济不利因素的各种担忧。空头市场是会结束的,但一定是过度反映悲观预期后才会反转。在主要的空头市场当中,投资者采取任何操作都是多余的。

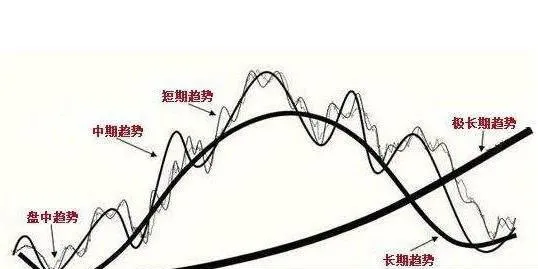

道氏理论的短期趋势

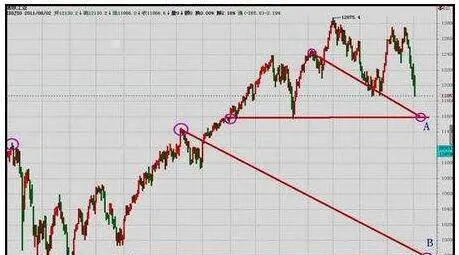

- 道氏理论所说的趋势有三种:短期趋势、中期趋势和长期趋势。三种不同的趋势中,持续时间是不相同的。投资者操作股票或者是寻找买卖时机的时候,都必须按照一定阶段的趋势来做,这样才能顺势而为,使资金运用效率达到最大化。短线操作的时候,不管股价中长期变化如何,应该在短线中寻找买卖机会。

道氏理论的长期趋势

- 长期趋势是最为重要的趋势。投资者获利的根本是掌握指数运行的长期趋势。中短期趋势固然重要,却不及长期趋势大。投资者只有明确中短期趋势在长期趋势中的位置,并且结合长期走势来分析中短期走势的买卖机会,才可以更好地获得相应的回报。道氏理论所说的长期趋势,持续时间是以年来计算的。持续几年的牛市或者熊市都可以认为是长期趋势。

道氏理论的中期趋势

- 道氏理论的三种不同的趋势中,持续时间是不相同的。投资者操作股票或者是寻找买卖时机的时候,都必须按照一定阶段的趋势来做,这样才能顺势而为,使资金运用效率达到最大化。短线操作的时候,不管股价中长期变化如何,应该在短线中寻找买卖机会。而长线持股或者空仓的情况下,主要的趋势没有发生改变之前,投资者是不宜做出任何操作的。

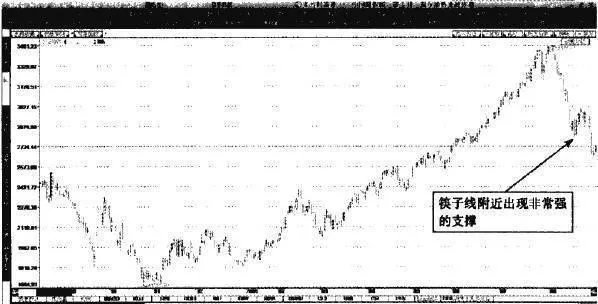

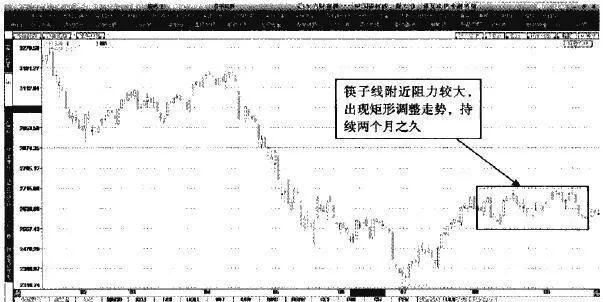

熊市中“筷子线”的减仓

- 在股价进入主要的空头市场后,下跌趋势不会因为百分比线当中的筷子线的存在而停止,但是短线反弹的可能性还是很高的。从操作上看,熊市当中应该不断减持,没能够在股价顶部减仓的投资者还是可以等待股价即将在筷子线出现的反弹走势中减仓的。虽然会遭受损失,但确是不错的减仓机会。

重要分割点的频繁波动

- 比较重要的百分比线中,股价波动的频率是非常高的。在投资者心里,重要的百分比线通常被认为是比较容易选择的操作点。买卖股票的操作容易在那些被认可的百分比线上出现。投资者在获利到一定程度或者亏损到一定阶段的那一刻,使用百分比来衡量盈亏程度是非常正常的事情。

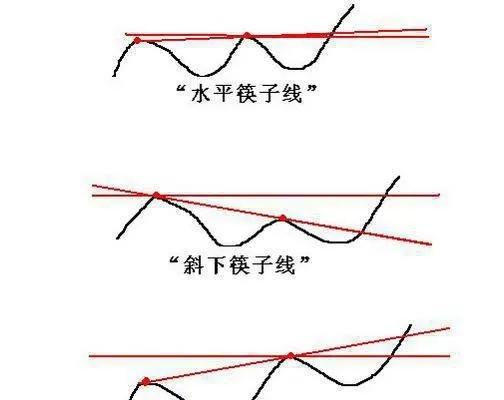

“筷子线”的组成

- 百分比线当中,两组比较接近的线为33.3%和37.55%, 62.5%和66.7%。这两组比较接近的百分比线被称为“筷子线”。不管股价的运行趋势是什么,当价格达到筷子线的时候,短时间的调整就会相应地出现。股价在筷子线之间频繁地波动情况是很常见的。这个位置并不容易突破,股价需要相当长的时间来消耗阻力。

牛市中“筷子线”的加仓

- 牛市当中,股价的运行趋势持续向上,百分比线附近的阻力对股价的中短期走势有一定的影响。横盘调整的情况多出现在筷子线附近,投资者可以利用矩形调整的形态建仓买进股票。一旦股价重新回到主要的牛市行情当中,投资者可以继续获得利润。从指数的角度来看,大幅度杀跌之后,企稳指数的上升趋势是一波三折的。

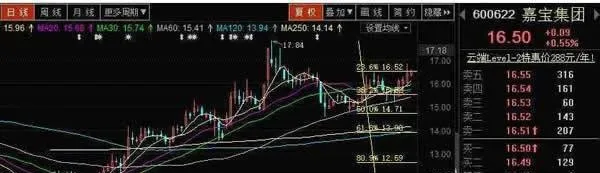

百分比线与黄金分割线的相似之处

- 百分比线和黄金分割线都是用不同的分割点,对股价将会遇到的阻力或者支撑提前判断。其不同之处,就是黄金分割率对股价划分的分割点是有一定规律的1. 1、2、3、5、8一系列数值形成的黄金分割点。这些黄金分割点中,比较重要的是0.382、0.5和0.618。