炒股

一个小帐户的成长轨迹

- 炒股赚钱方法:一个小帐户的成长轨迹 在1961年,欧奈尔PMD课程的同学每人出资10美元,一共集资850美元,组成了PMD基金。一开始,一半是出于觉得好玩。当时,由马歇·沃夫(后来成为Midlantic国民银行的副总裁)记录每笔交易,向大家报告盈亏状况,每年交纳税收。而欧奈尔则负责管理这些钱。

提高个股和入市时机的选择能力

- 炒股赚钱方法:提高个股和入市时机的选择能力 X光和心脑电图等是医生为诊断病人病情所要看的“图表”。地图告诉人们身处何处,目的地在哪儿。地靂波的有关数据告诉地理学家们该地区的地理结构,该地层是否含有石油。通过图表表现的经济数据显然更加清楚易懂。

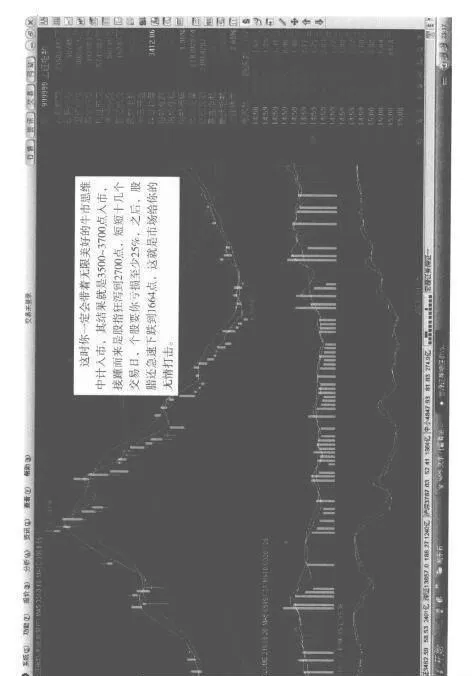

做空波动率和做多波动率的实际案例分析?如何区别两种交易方法?

- 不在波动中沉没,就在波动中暴发下面我讲几个做空波动率和做多波动率的实际例子,来具体说明这两种交易方法的区别。

普通投资者应该该参与个股的买卖吗?如何在炒股中赚钱?

- 别迷恋个股,个股只是个传说其实普通投资者根本就不应该参与个股的买卖,除非你对某个股票有超常的洞察力或者你是内幕知情人。一般米说,能影响股票的各种正负因素几乎立刻就反映在股价上了,因此如果没有挖掘出投资大众尚不知晓的特殊信息的话,买卖个股根本没有什么优势。

个股交易中都存在哪些内幕交易?个股所独有的风险有哪些?

- 个股的内幕交易现在来看看什么样的人物才能轻轻松松地从个股上获利。李国宝在香港可是个响当当的名字,他是东亚银行的主席兼行政总裁,曾被英国女王封为爵士。2005年他担任曾荫权竞选办公室主任,协助曾荫取当上了香港行政长官,并被曾荫权委任为香港特别行政区行政会议委员。

股市交易市场的市场指数的优点是什么?股市指数比个股的表现优于哪里?

- 市场指数的优点:十只筷子折不断相比之下,以上列举的买卖个股的风险大都可以被股市指数所克服。例如,沪深300指数,是在上海证券交易所和深圳证券交易所中选取300支A股编制而成的综合股市指数,它覆盖了沪深市场六成左右的市值,基本上代表了中国股市的总体状况。

股市中做市商如何操控价格?散户如何把握赚钱机会?

- 做市商操控价格可能你还没有清醒地意识到,即使你买进或卖出的只是100股,也会有人注意到,并且会在价格上引起一点微小的波动。朱诺就曾经说过,HELT卖出去的每一股他都知道在谁的手中,回购进来的每一股他也知道是谁出售的。你能说出你在市场上的对家是谁吗?绝大多数的人说不清楚。

如何计算开仓点?开始之前应该做好哪些准备?

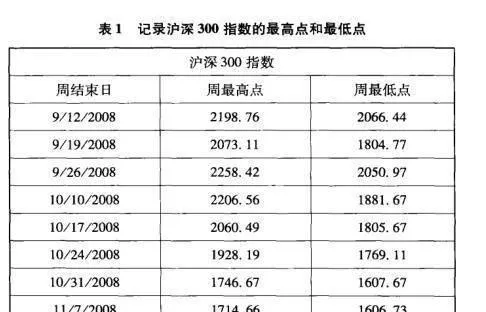

- 如何计算开仓点:好的开始是成功的一半你需要在每个周末拿出10分钟的时间来做以下的记录和计算,如果你不会使用电脑表格软件的话,就准备一支笔、一个本子和一个电子计算器。第一步:记录下上一周沪深300指数所达到的最高点和最低点(表1)。 第二步:连续记录20个星期。

斯坦利眼中不是牛市又不是熊市

- 斯坦利.克罗先生可谓是股票期货市场上的一位传奇人物,1960 年斯坦利先生进入了全球金融中心华尔街。此后的33年中,他一直在股票期货市场上从事交易,积累了大量的经验。岁月流逝,财富积累,斯坦利先生带着他在华尔街聚集的几百万美元,早已远离了这-充满竞争的市场,漫游世界,独享人生。

同时关注市场表现和公司质量的吉莱姆投资策略

- 美国人鲍勃.吉莱姆是一位很特殊的基金经理一他不是价值型投资者, 也不是增长型投资者,甚至可以说他的投资风格似乎不属于优秀投资风格中的任何一种。他认为把投资风格按照价值型或增长型、大型或小型分类的人,对股市理解并不深刻;他追求的是获得超额的市场回报,而不是让自己只符合某一种投资风格。

炒股赚钱方法之耐心等待是走向成功的必修课

- 当股票市场在中国存在了十几年之后,终于培育出了我们中国人的百万富翁、甚至千万富翁了。受此刺激,“炒股热”曾以不可阻挡之势激荡全国。

一位把投资变成艺术的大师

- 不少投资者都有这种体会,操作股票是一件非常艰辛的事情——包括选股难、买卖时机选择难、对市场消息判断难等等。以上诸难往往会令投资者把股市买卖看做是件苦差事。为了打开这个情结,笔者向大家介绍一位把投资变成艺术的投资大师——彼得.林奇。 彼得.林奇是美国、乃至全球首屈一指的投资专家,他对共同基金的贡献,犹如乔丹对篮球的贡献。

炒股赚钱方法之为何坚持“逆向投资”

- 今天,不少中国投资者已对沃伦.巴菲特、彼得.林奇、乔治,索罗斯和杰姆,罗杰斯这些国际投资大师的名字耳熟能详了。不过,值得我们学习的投资大师还大有人在,比如约翰.聂夫就是其中的一位。

炒股赚钱方法之杰姆.罗杰斯的五大投资成功法则

- 杰姆.罗杰斯是现代华尔街的一位风云人物, 有着“最富远见的国际投资家”美誉,是美国证券界当今最成功的实践家之一。1970年,杰姆.罗杰斯创建了投资基金量子基金,连续10年的年均收益率超过50%。如果你是一位基金经理,你不得不为这样优异的成绩称奇。

许银川让聂卫平九子对局

- 聂卫平和许银川对“互让九子对抗”都頗感兴趣,觉得十分新鲜,但两人的反应却截然不同。聂卫平一听说许银川象棋要让他九个子,马上就在手机上嚷起来:“开玩笑!你以为我的象棋就那么差?我告诉你,世界上谁也让不动我双马。

炒股赚钱方法之从许银川让聂卫平九子说开去

- 笔者在欣赏许银川对局时,时常会被他高超的棋艺所折服。他落子走棋,常在均势中捕捉战机,平谈中出奇制胜,和势中走出胜者。他那深厚的残棋功夫,往往能走出严谨细腻、章法有道、自然流畅、妙手选出、出神入化的着法。尤其是当他处于棋盘的劣势时,他那化腐朽为神奇的变着,更是令笔者佩服得五体投地。

炒股赚钱方法之象棋盘后解拆与股市盘后静思

- 许银川认为:“在广东棋队,每位队员都有一个良好的习惯,就是在比赛时无论比赛多么激烈紧张,战况多么惊心动魄,队员都会一丝不苟,认真细致地对每步棋做着法记录。”做记录的用处是多重的,既可用于培养棋手的冷静分析能力和定力,又可用在比完赛后,对每步棋的得失进行盘后反复解拆,提高象棋对弈水平。

炒股要保持高胜率并非易事

- 记得当股市走牛的时候,笔者时常听到-些投资者讲炒股赚钱其实很容易。但是,根据笔者十几年来在正券市场的操作体会,结论却正好相反——炒股其实是件非常难的事。这好比下中国象棋,如果不追求输鼠,只抱娛乐心情去走棋,那下棋也许可以说是很容易的。

良好开局是成功的一半

- 对于怎样提高象棋水平,这一话题相信是每一位象棋爱好者最为关心的。 但这种几乎是老生常谈式的话题,对于特级大师许银川来说,也同样是一个太广泛、不太容易用三言两语讲清楚的话题。十分庆幸的是,许大师和我们就此的交谈,育简意賅,使人在思想上产生一种全新的感觉。

股票分割后,证书会怎样?

- 虽然现在股票证书已经很少使用,但在过去,它是一种证明股票所有权的常见形式。股票证书是代表公司所有权的纸质文件。证书中包含持有的股份数量、购买日期和识别号等信息。当股票分拆时,公司会将现有股份分成多股,以提高股份的流动性。如今,如果您仍持有纸质证书,您仍将在公司登记为登记股东,并以电子方式收到新发行的股份。