高频交易

如何度量信息的不对称性?有哪些方法?

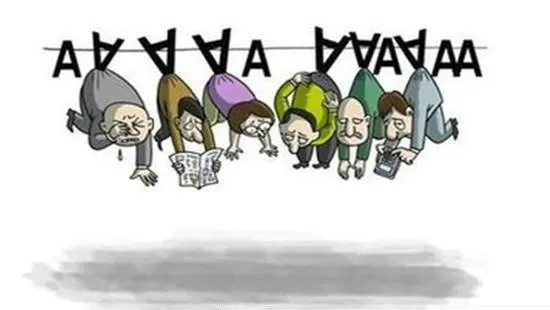

- 如何度量信息的不对称性?有哪些方法?市场中的信息不对称性会导致逆向选择(adverse selection)问题,知情交易商有能力“捡走”不知情市场参与者的利润。

市场微观结构下的交易信息模型

- 市场微观结构下的交易——信息模型做市商可以根据自身特点(例如存货和风险偏好程度)来设定限价指令的价格。如此一来,存货模型并未将其他市场参与者的动机考虑在内。然而,交易之间的相互作用以及其他市场参与者的行为会在很大程度上对做市商的行为产生影响。信息模型就特别着重于各类市场参与者的意图及其未来可能采取的行动。

如何从买卖价差中提取有关价格短期波动的信息?

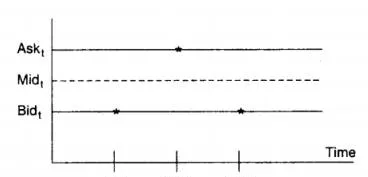

- Lyons (2001)用图11-1~图11-3进行了说明。如果买卖价差仅仅是为了补偿自营商的指令处理成本,那么中间价将不会因为指令而改变。如果买卖价差是用于补偿交易商手中存货过多的风险,则任何价格变动都将只是暂时的。

做市商如何利用买卖价差作为做市成本?

- 做市商如何利用买卖价差作为做市成本?提供流动性的市场参与者(或称做市商)利用买卖价差作为自己做市成本的补偿。做市成本主要来自于以下四个方面:1.指令处理成本(order-processing costs)。指令处理成本的大小对于每个做市商的交易平台都是不同的。这些成本可能包括交易所费用、结算和清算费用、交易税费等。

什么叫做市场收益?其来源是什么?

- 什么叫做市场收益?其来源是什么?市场中的盈利要么来自于市场行为,要么来自于交易行为。市场收益,也叫做资本收益,对大部分长线投资者而言都非常熟悉。当市场向上时,在市场中做多的投资者便会有所盈利;当市场掉头向下时情况则正好相反。随着市场的起起伏伏,投资者平均而言获得的收益应当与市场收益持平。

适合高频交易的金融市场有哪些?

- 适合高频交易的金融市场有哪些?很多证券和无数的市场都可以进行高频交易。然而,一些证券市场却比其他的更适合高频交易。有两个因家是进行高频交易的先决条件:一是快速开平仓的能力,二是市场具有足够的波动性以保证价格变动能够超出交易成本。不同市场的波动率是高度关联的,这取决于到达市场的宏观经济信息量。

如何进行交易平台的风险管理?

- 如何进行交易平台的风险管理?现今的大部分高频交易系统都是“平台独立”的,也就是说它对于不同的经纪自营商、电子通信网络,甚至不同的交易所都集成了灵活的数据接口。这种独立性是通过FIX语言完成的,此语言是专门为传递金融交易数据而设计的一连串编码。

高频交易中有哪些潜在费用与风险?

- 高频交易中有哪些潜在费用与风险?在高频交易环境之中,理解交易的成本结构显得尤为重要,因为频繁的交易很可能抵消收益。除了常规的交易成本外,高频交易还应该算上各种不太引人注意的,或者潜在的开销。高频交易系统的最初开发既昂贵又风险巨大,开发交易模型的员工在金融和计量经济学方面的量化研究需要达到博士的水平。

高频交易系统的资金包括哪些内容?

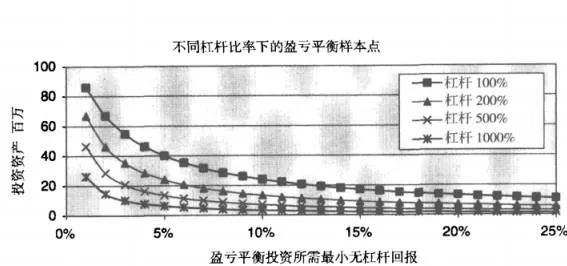

- 高频交易系统的资金包括哪些内容?高频交易所用的资金包括股本和杠杆。股本一般由公司创办人的出资、私募资金、投资者资金,或者母公司的资金组成。杠杆即是负债,负债可以是简单的银行贷款或保证金借款或是其他向经纪自营商取得的借款。开发高频交易系统要面临诸多挑战,很多“灰盒”或“黑盒”系统会出现的问题在这里都会遇到。

高频交易的执行系统的组成是怎样的?

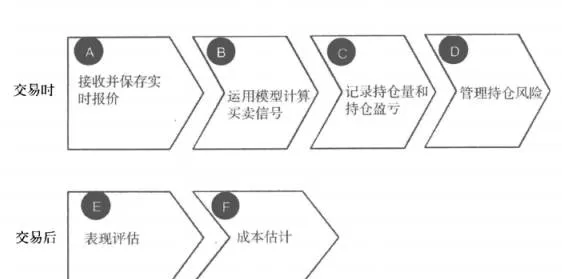

- 高频交易的执行系统往往是可以及时发现并对各种市场情况做出反应的复杂系统。图3-5展示了高频交易在真实资本投人下的标准运作过程。如图3-5所示,一个典型的高频交易系统由以下六个模块组成,它们彼此承接关联并作为一个整体运行。A模块接收并保存所关注证券的实时分笔数据。

杠杆和夏普比率与收益的关系是什么?

- 为了使一项事业能够进行下去,这项事业的收益必须足够支付其运行所需的成本,这个道理对于高频交易也不例外。对于交易成本,收益的一部分(一般是80%)用于支付给交易的投资者,剩下的部分是资金管理人的“表现费”。

什么是利率期货?

- 什么是利率期货?利率期货是一种约定在将来买卖某种标的利率的合约。短期利率期货的流动性比即期利率期货的流动性要好得多。利率期货市场的流动性在利率期货的买卖价差中可以反映出来,平均而言,利率期货的买卖价差仅仅为其标的即期利率买卖价差的1/10。利率期货常常基于3个月存款利率。期货实际的买卖报价。

什么是信用利率?有哪些到期时间?

- 什么是信用利率?有哪些到期时间?信用利率并不一定是银行间借款时采用的利率。实际的借款利率是报价利率加上一个信用利差,信用利差是借出银行所承担风险的补偿。借出银行所面临的风险取决于拆入银行的信用状况。拆入银行的信誉越低,借出银行所面临的风险就越大,为了补偿风险,借出银行要求的信用利差就越高。

什么是固定收益市场?

- 什么是固定收益市场?固定收益市场包括利率市场和债券市场。利率市场交易短期和长期存单,债券市场交易公开发行的债务。利率产品和债券的相似之处在于它们都向持有者支付固定的或事先约定的收益。除了固定收益的特性相似之外,债券和利率产品是大相径庭的。利率市场和债券市场都使用现货、期货和互换合约等工具。

外汇交易的分散化造成了什么后果?

- 外汇交易的分散化造成了什么后果?外汇交易的分散化产生了两个关键的后果:是“唯一价格”不存在;是交易最度量的缺失。在某一交易时点不存在唯一价格是交易分散化的直接结果。不同的自营商得到的信息不同,他们对证券的定价也各不相同。没有“唯一价格”意味着在高频交易下蕴藏着巨大的套利机会。

外汇交易是如何发展的?

- 外汇交易是如何发展的?概括来讲,外汇汇率实际上是用不同货币表示的利率互换。外汇交易始于1971年,当时由于美国的债务问题,金本位体制崩溃。从1971年开始到20世纪80年代末,外汇交易完全在商业银行之间进行,它们利用这种方式对不同货币的存款进行调整。

债券与利率期货的对比分析

- 债券与利率期货的对比分析债券市场债券是公开发行的债务。债券发行的主体可以是很多组织,从联邦政府到地方政府再到上市公司都可以发行债券。债券通常是在其生命期内支付利息,并在债券到期日偿还本金。为了满足债券发行者和愤券购买者的需要,债券中还可以嵌入各种期权。

什么叫做价格上涨成本?

- 什么叫做价格上涨成本?价格上涨成本指的是建立大额头寸过程中投资价值的损失。一个规模可观的头寸可能无法立即被市场消化,需要拆分成小块分开执行。这些小块会每隔一段时间成交一块。在执行的过程中,所交易资产的价格可能会因为市场的自然运动而升值或贬值,潜在地会造成价值的不断损失。

高频交易执行的监控包括哪两个过程?

- 高频交易执行的监控包括哪两个过程?对高频交易的监控包括两个过程:首先,在交易前的分析中,需要确定交易及其他实时参数的合理变动范围。接下来,将交易中的实时表现与事先确定的估计值进行对比;如果实时参数打破了事先确定的标准,则做出决定关闭交易系统。接下来的部分将对交易前分析和实时监控所需要注意的关键问题进行详细讨论。

为什么DPW算法适合于高频环境?

- 为什么DPW算法适合于高频环境?DPW算法特别适合于高频环境,这是因该算法具有如下特性:通过减少每次进行资产配置时交易策略的数量,DPW算法避免了输入值估计误差冲击的最强部分。由于输入证券具有负的历史相关性,这保证了对于每个交易策略配对,在方差最小的情况下,这两种策略在大部分时候都会持有多头头寸。