根據傑文斯的說法,18世紀恰好發生了10次值得注意的危機,其平均間隔爲10年,這或許讓人們認爲已經無須再對週期理論進行分析了。但是,就傑文斯記錄的日期而言,他令人奇怪地在其名單的開頭遺漏了一次嚴重的危機。這次危機發生在1715年,蘇格蘭人在那一年入侵英格蘭,試圖扶持斯圖亞特王朝復辟,從而加劇了這次危機。也許太陽黑子的數量在那一年並不足以滿足他的理論,讓他建立大膽的理論來描述兩種現象之間的關係。

我們或許已經注意到,傑文斯認爲1793年和1804—1805年是危機年份。但是根據歷史記載,美國在19世紀發生的第一次恐慌出現在1814年,這次恐慌是由於英國人佔領了華盛頓而造成的。週期理論根本無法預測到這個事件,除非我們假設它可以預見戰爭。然而,如果加上1814年和被道氏稱爲“近似於一次危機”的1819年,美國在19世紀一共發生了10次危機。

讓我們看看週期理論者是如何得出這個結論的。

1804—1805年的英國危機和美國的1814年危機之間間隔了10年,這或許能讓他感到振奮;然後,1837年和1857年發生的極爲嚴重的全國性危機使他信心大增。他回憶起傑文斯的“10年理論”,發現美國到1837年已經發生了4次危機,正好40年時間。不過,美國在1847年並未發生像歐洲那樣的恐慌,只是歐洲的慘狀給美國人留下了深刻的印象。但是,當週期理論者發現1857年真的出現恐慌以後,他會說:“啊哈!我們現在已經發現這個祕密了。這是一次20年的週期,兩頭各有一次大的危機,中間的危機程度較輕。現在我們可以自信地讓事實服從於這個美妙的理論了。”

根據週期理論,1877年應該發生一次全國範圍的大恐慌,然而這顯然是有問題的,因爲恐慌發生在1873年。如果不是因爲美國農業獲得意外的豐收,俄國農業全面減產致使世界農產品價格大幅上漲,美元交易的過度氾濫,將使這次恐慌提前到1872年。因此,兩次大危機之間的間隔被縮短了,使得20年的理論變成了16年的理論。雖然在兩次危機之間發生了1866年的倫敦恐慌,但也不能對此有所補救。1866年的倫敦恐慌使股價嚴重下跌。同年4月。由於出現了囤積密執安南方鐵路公司股票的情況,使得投機活動十分猖撅,所以道氏正確而謹慎地指出,此時出現新一輪的下跌“是再正常不過的事了”。

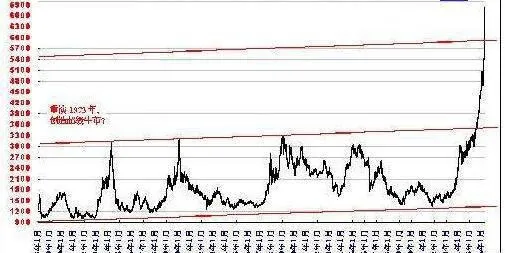

由於這次和最後一次危機是世界範圍的,其影響程度也同樣深遠,所以週期理論者又說道:"1857年和1873年的危機間隔減少到16年只是一種偶然的失誤,至少我們能在進一步觀察這些基本規律之後,對它做出滿意的解釋。”而堅持20年理論的週期理論者預言道:“從1873年到1893年是20年時間。此時,道·瓊斯指數已經初步建立起來了。它預見了1903年前後將出現一次小規模的危機,而1913年最遲不會超過1914年將出現一次大恐慌。”我們很容易地發現,危機之間的間隔至少在表面上是逐漸延長的。從1893年到1907年經歷了14年時間,而1920年根本沒有發生恐慌。我們很難把1920年的變現浪潮視爲一次典型的危機,除非我們強迫自己歪曲恐慌的構成條件。它不具備恐慌歲月的特徵,也無法與1893年、1873年、1857年和1837年的破壞性後果相提並論。

1907年的崩潰表明:蕭條將籠罩股票市場和商品市場,隨之而來的是大範圍的失業,銀行的儲蓄額通常會出現實際的增長,這將使得冒險事業所需的資金絕對無法得到。

任何對近代歷史有實際瞭解的人都可以列舉出許多恐慌歲月—1837年、1857年、1866年(發生在倫敦的奧弗蘭一戈爾尼恐慌),1873年、1884年、1893年和1907年。如果願意也可以加上1920年的緊縮時期。這些恐慌至少表明了它們之間的間隔並不相同,大體在10~14年之間。

從1893年到1907年經歷了14年時間。這是因爲20年的週期縮短了,還是因爲10年的週期延長了呢?這使得恐慌和繁榮似乎各有自己的週期。我們看到,以週期性假設爲基礎得出的主要結論不得不一次又一次地改變,那麼它還有什麼真正的價值嗎?爲此,這個理論必須作出許多讓步和假設,否則它只具有一種記錄事實的價值。