價外 (OTM) 期權的價格比價內 (ITM) 或實值期權便宜,因爲價外期權要求標的資產進一步變動,才能使期權價值(稱爲溢價)大幅增加。價外期權的執行價格與標的股票價格相比不利。

換句話說,價外期權在購買時不包含任何利潤。

重點摘要

- 價外期權(OTM)比其他期權便宜,因爲它們需要股票大幅波動才能盈利。

- 期權的價外價值越大,其價格就越便宜,因爲標的資產達到遠期執行價格的可能性就越小。

- 雖然價外期權比直接購買股票便宜,但損失前期溢價的可能性更大。

然而,標的股票價格的大幅波動可能會使期權獲利。由於股票在期權到期前出現如此劇烈波動的可能性很低,因此購買該期權的溢價低於那些獲利概率較高的期權。

看起來便宜的東西並不總是划算的,因爲東西便宜往往是有原因的。話雖如此,如果正確選擇並在合適的時間購買 OTM 期權,它可以帶來豐厚的回報,因此很有吸引力。

雖然買入價外期權可能是一種有利可圖的策略,但賺錢的可能性應該與其他策略進行比較,例如簡單地買入標的股票,或買入價內或更接近價內的期權。

價外期權的誘惑

看漲期權

看漲期權賦予買方在期權到期前以預設執行價格購買標的股票的權利,但並非義務。如果期權的執行價格高於標的證券的當前價格,則看漲期權被視爲價外期權。例如,如果股票交易價格爲每股 22.50 美元,而執行價格爲 25 美元,則看漲期權目前將處於“價外”狀態。

換句話說,如果投資者可以在市場上以 22.50 美元的價格購買股票,他們就不會以 25 美元的價格購買。

看跌期權

看跌期權賦予買方在期權到期前以預設執行價格出售標的股票的權利,但沒有義務。如果期權的執行價格低於標的證券的當前價格,則看跌期權被視爲價外期權。例如,如果股票的交易價格爲每股 22.50 美元,而執行價格爲 20 美元,則看跌期權爲“價外期權”。

換句話說,如果投資者可以在市場上以 22.50 美元的價格賣出股票,他們就不會以 20 美元的價格賣出股票。

OTM 和 ITM 的程度

價外期權(和價內期權)的程度因情況而異。如果看漲期權的執行價格爲 75 美元,而股票交易價格爲 50 美元,則該期權的價外價值非常大,期權的價格將非常低。另一方面,執行價格爲 55 美元的看漲期權更接近 50 美元的當前價格,因此該期權的成本將高於執行價格爲 75 美元的期權。

期權的價外價值越低,價格就越便宜,因爲標的資產無法達到遠期執行價格的可能性就越大。同樣,到期日較近的價外期權的成本也低於到期日較遠的期權。到期日較短的期權達到執行價格所需的時間較短,因此價格比到期日較長的價外期權更便宜。

OTM 期權也沒有內在價值,這也是它們比 ITM 期權便宜的另一個重要原因。內在價值是股票當前價格與執行價格之間的差額所產生的利潤。如果沒有內在價值,期權的溢價將低於那些具有內在價值的期權。

從積極的一面來看,OTM 期權提供了巨大的槓桿機會。如果標的股票確實按照預期方向波動,OTM 期權最終成爲價內期權,其價格的百分比漲幅將遠高於交易者一開始就購買價內期權的情況。

由於成本較低且槓桿率較高,交易者通常更願意購買 OTM 期權,而不是 ATM 或 ITM 期權。但就像所有事情一樣,沒有免費的午餐,需要考慮一些重要的權衡。爲了最好地說明這一點,讓我們看一個例子。

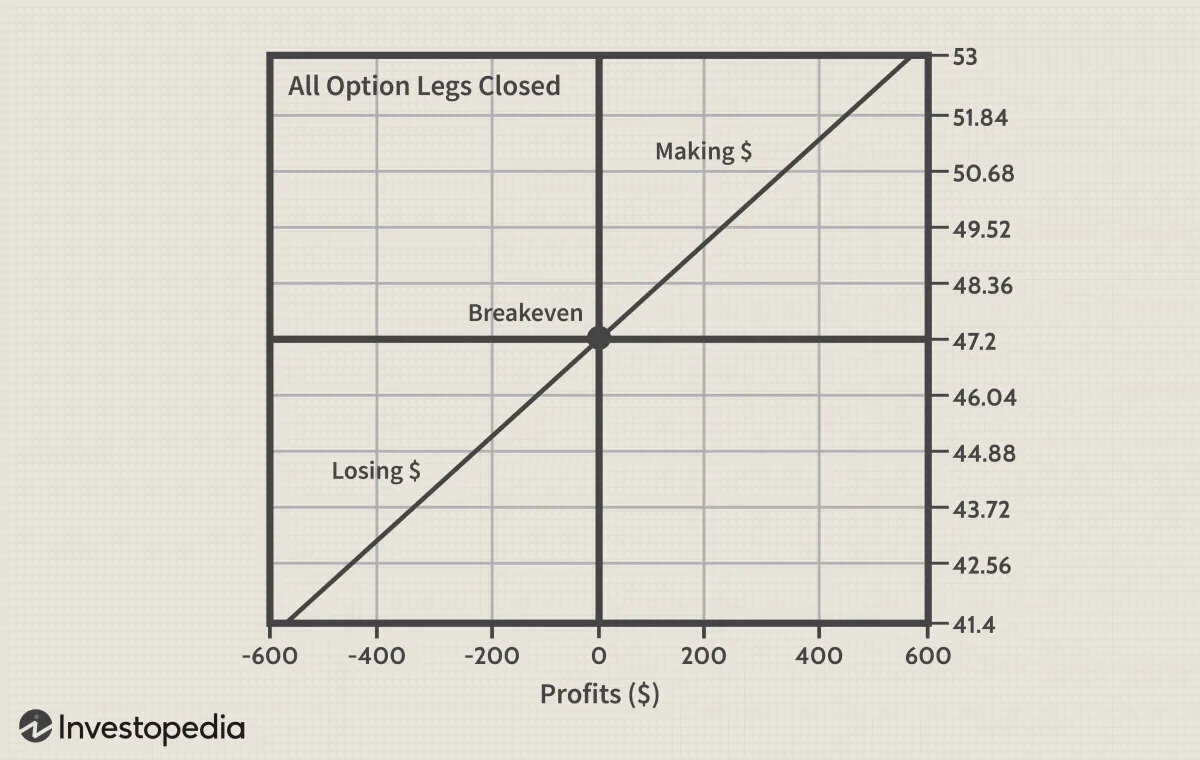

購買股票

假設交易員預計某隻股票將在未來幾周內上漲。該股票的交易價格爲每股 47.20 美元。利用潛在上漲的最直接方法是購買 100 股股票。這將花費 4,720 美元。股票每上漲或下跌 1 美元,交易員就會獲利或損失 100 美元。

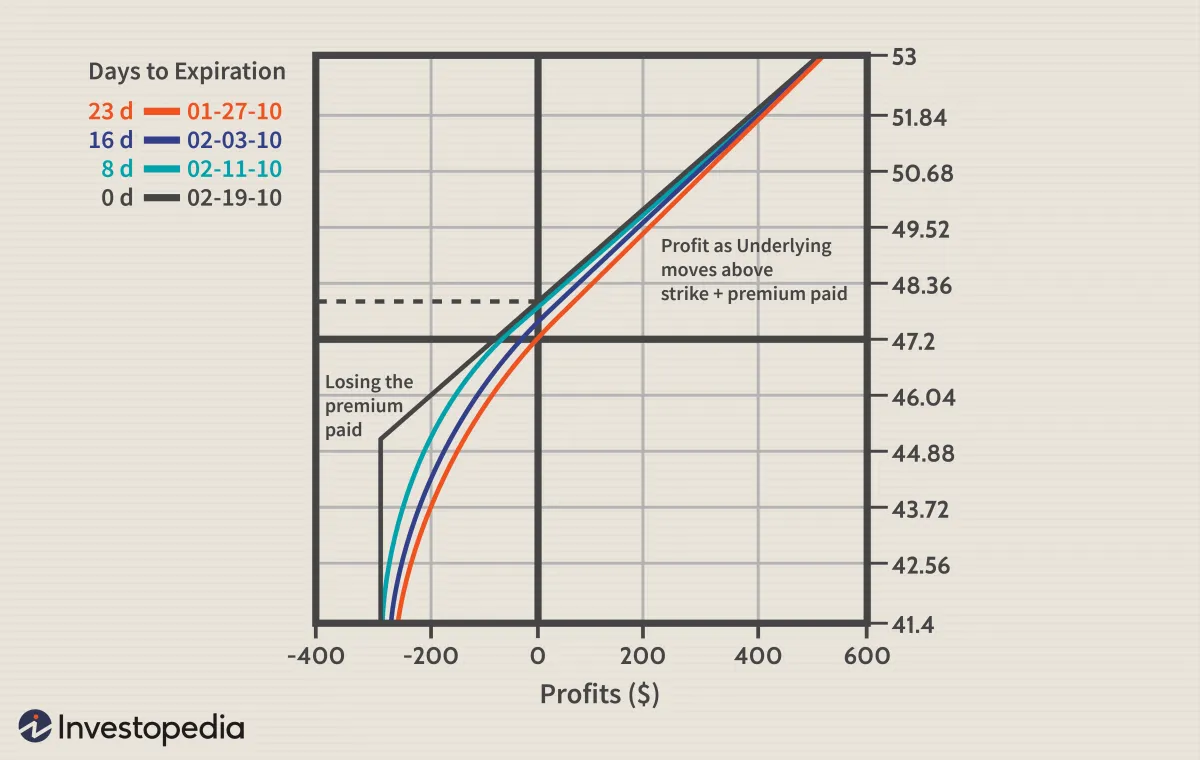

購買價內期權

另一種選擇是購買執行價格爲 45 美元的 ITM 看漲期權。該期權距離到期僅剩 23 天,交易價格爲 2.80 美元(一份合約的價格爲 280 美元,可控制 100 股)。這筆交易的盈虧平衡價格爲股票 47.80 美元(執行價格 45 美元 + 支付的 2.80 美元溢價)。

只要股價高於 47.80 美元,該期權就會與股票一起逐點上漲。如果期權到期時股票價格低於每股 45 美元,該期權將失效,並且會損失全部溢價金額。

這清楚地說明了槓桿的作用。交易員無需投入 4,720 美元來購買股票,而只需投入 280 美元即可獲得溢價。在這個價格下,如果股價上漲超過每股 0.60 美元(從目前的 47.20 美元上漲至盈虧平衡點 47.80 美元),期權交易員將與冒着更大風險的股票交易員獲得點對點的利潤。但前提是收益必須在未來 23 天內發生,否則,280 美元的溢價將損失。

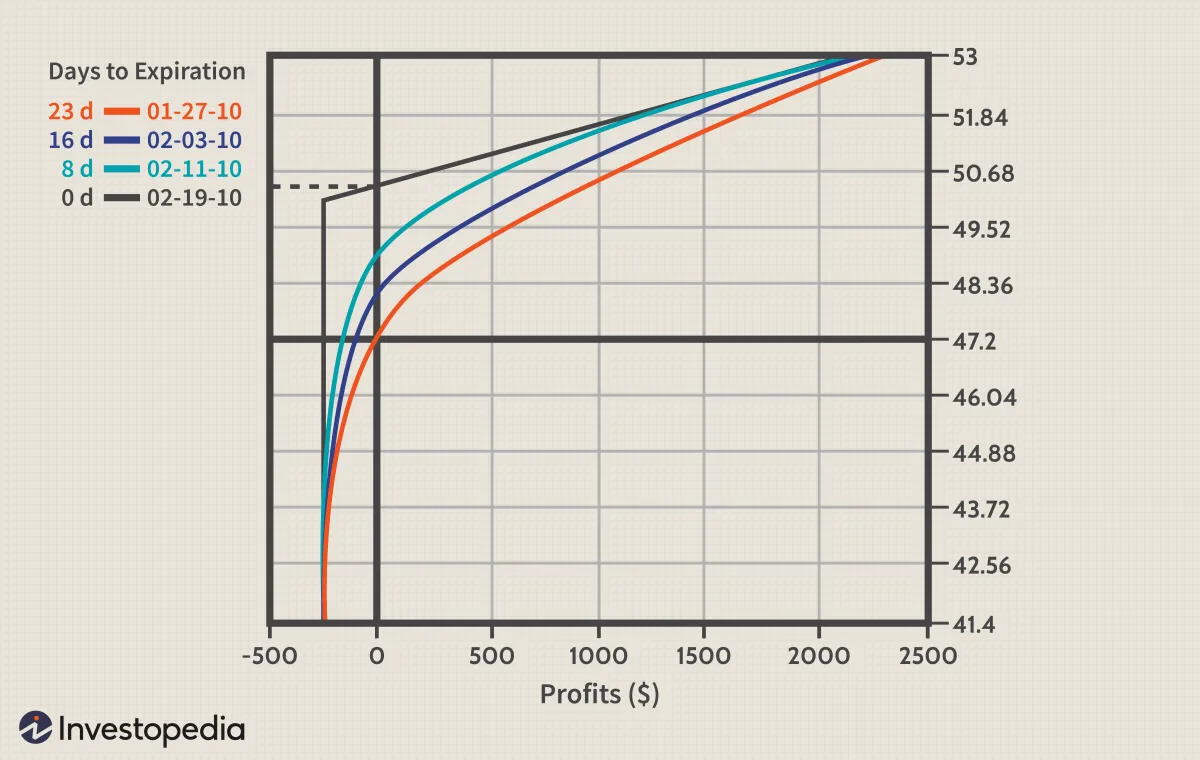

購買價外期權

如果交易者非常有信心標的股票很快就會出現大幅上漲,那麼另一種選擇就是購買執行價格爲 50 美元的 OTM 看漲期權。由於該期權的執行價格比股票價格(47.20 美元)高出近 3 美元,而且距離到期日僅剩 23 天,因此該期權的交易價格僅爲 0.35 美元(或一份 100 股合約的交易價格爲 35 美元)。

交易員可以以與購買 45 個執行價格 ITM 看漲期權相同的成本購買 8 個執行價格爲 50 的看漲期權。這樣一來,她將承擔與 45 個執行價格看漲期權持有人相同的美元風險(280 美元)。下跌風險相同,儘管損失全部溢價的概率更大。

作爲交換,利潤潛力更大。請注意下圖中 x 軸的右側。利潤數字明顯高於前面幾張圖上顯示的數字。

購買誘人的“廉價” OTM 期權的陷阱在於平衡對更多槓桿的渴望與簡單概率的現實。50 看漲期權的盈虧平衡價格爲 50.35 美元(50 執行價加上 0.35 支付的溢價)。這個價格比股票的當前價格高 6.6%。換句話說,如果股票在未來 23 天內上漲幅度低於 6.6%,這筆交易就會虧損。

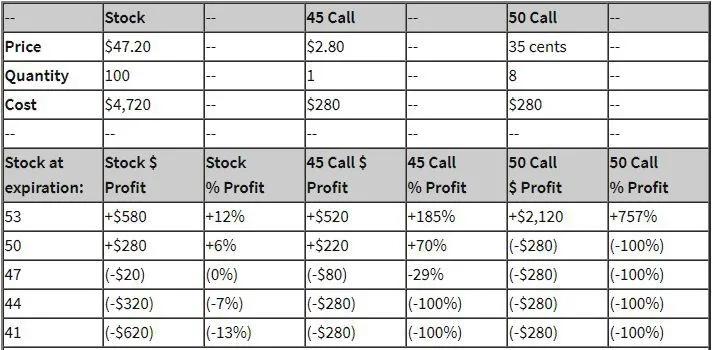

比較潛在的風險和回報

下圖顯示了三個頭寸的相關數據,包括預期利潤(以美元和百分比表示)。

表中需要注意的關鍵點是,如果股價漲至 53 美元,與股價僅漲至 50 美元/股相比,收益會有差異。如果股票在期權到期時上漲至 53 美元/股,則 OTM 50 看漲期權將獲得高達 2,120 美元的收益,即 +757%,而 ITM 45 看漲期權的收益爲 520 美元(即 +185%),多頭股票頭寸的收益爲 +580 美元(即 +12%)。

然而,要實現這一點,股價必須在短短 23 天內上漲超過 12%(從 47.20 美元漲至 53 美元)。除非發生重大市場或公司事件,否則如此大的波動在短時間內通常是不現實的。

現在考慮一下,如果股票在期權到期日以每股 50 美元的價格收盤,會發生什麼情況。購買 45 看漲期權的交易員以 220 美元或 +70% 的利潤平倉。與此同時,50 看漲期權到期時一文不值,而 50 看漲期權的買家則損失 280 美元,即初始投資的 100%。儘管她正確預測了股價會上漲,但漲幅不夠。

結論

投機者押注預期的大幅波動是可以接受的。但是,首先了解任何頭寸所涉及的獨特風險非常重要。考慮可能在盈利能力和概率之間提供更好權衡的替代方案也很重要。雖然 OTM 期權可能提供最大的收益,但如果成功的話,遠期虛值期權變得價值不菲的可能性很低。

這些圖表只是各種情況下盈利和虧損潛力的示例。每筆交易都是不同的,期權價格隨着其他標的資產價格和其他變量的變化而不斷變化。