期權交易概念

Gamma 定價模型定義

- 什麼是 Gamma 定價模型?伽馬定價模型是一種方程式,用於確定當標的資產價格變動不遵循正態分佈時,歐式期權合約的公平市場價值。伽馬模型旨在爲標的資產具有長尾分佈(“傾斜”)的期權定價。例如,對數正態分佈就是這種情況,其中市場大幅下跌的頻率高於正態收益分佈相對於大幅上漲波動的預測頻率。

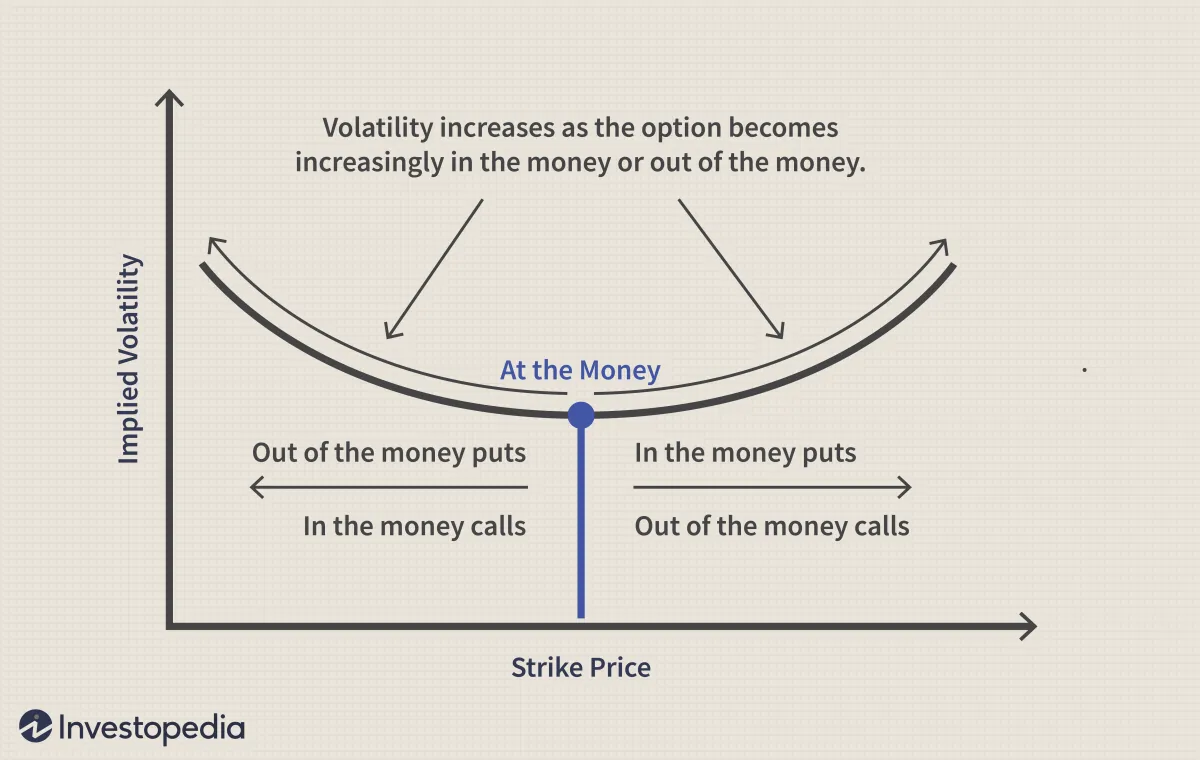

波動率微笑的定義和用途

- 什麼是波動率微笑?波動率微笑是一種常見的圖形形狀,它通過繪製一組具有相同標的資產和到期日的期權的執行價格和隱含波動率而得出。波動率微笑之所以如此命名,是因爲它看起來像一張微笑的嘴。當期權的標的資產相對於平價(ATM) 而言進一步處於虛值(OTM) 或實值(ITM) 時,隱含波動率就會上升。波動率微笑並不適用於所有期權。

布萊克的模型

- 什麼是布萊克模型?布萊克模型,有時也被稱爲 Black-76,是他早期更著名的Black-Scholes期權定價模型的調整版。與早期模型不同,修訂後的模型可用於評估期貨合約期權。布萊克模型還用於上限浮動利率貸款的應用,也用於爲各種其他衍生品定價。

Theta 定義

- Theta 是什麼?術語 Theta 指的是期權價值隨時間推移而下降的速率。它也可以稱爲期權的時間衰減。這意味着,只要一切保持不變,期權的價值就會隨着時間的流逝而貶值。Theta 通常表示爲負數,可以被認爲是期權價值每天下降的量。重點Theta 指的是期權價值隨時間的下降率。

廉價價外期權的風險

- 價外 (OTM) 期權的價格比價內 (ITM) 或實值期權便宜,因爲價外期權要求標的資產進一步變動,才能使期權價值(稱爲溢價)大幅增加。價外期權的執行價格與標的股票價格相比不利。換句話說,價外期權在購買時不包含任何利潤。重點摘要價外期權(OTM)比其他期權便宜,因爲它們需要股票大幅波動才能盈利。

交易 OEX 期權:提前行權的風險

- 期權投資者中流行的一種策略是備兌看漲期權立權:投資者買入 100 股股票並賣出一份看漲期權,授予其他人在有限時間內以特定價格(稱爲執行價格)購買該股票的權利。通常,期權到期時毫無價值,投資者保留股票和期權溢價。然而,有時期權所有者會行使期權。這意味着投資者收到行權通知,並有義務出售股票。

聖誕樹期權策略:含義、概述、示例

- 什麼是聖誕樹期權策略?聖誕樹是一種期權交易價差策略,通過買賣六種看漲期權(或六種看跌期權)來實現,這些期權具有不同的行使價,但到期日相同,以實現中性到看漲的預測。當使用看漲期權時,這被稱爲多頭看漲聖誕樹;當使用看跌期權時,這被稱爲看跌聖誕樹。該策略可以做多(看漲)或做空(看跌)。

VIX:利用“不確定性指數”獲取利潤和對沖

- 波動性是股票和期權投資的一個主要因素,由芝加哥期權交易所( CBOE )創建的波動性指數(VIX )幾乎從推出之日起就一直是一個受歡迎且備受關注的指標。儘管 VIX 可能是也可能不是風險的嚴格替代品,但投資者和金融評論員仍然關注該指標,以衡量投資者對市場的態度以及短期交易的可能路徑。

熊市看跌期權價差:賣空的替代方案

- 期權最吸引人的兩個特徵是,它們爲投資者或交易者提供了實現某些目標並以某些方式參與市場的機會,而這是他們原本無法做到的。例如,如果投資者看跌特定股票或指數,選擇之一就是賣出該股票的空頭股票。雖然這是一種完全可行的投資選擇,但它確實有一些負面影響。首先,有相當大的資本要求。

選擇器選項:含義、工作原理、示例

- 什麼是選擇器選項?選擇者期權是一種期權合約,允許持有人在到期日之前決定是看漲期權還是看跌期權。無論持有人做出什麼決定,選擇者期權通常具有相同的執行價格和到期日。由於該期權可能受益於上行或下行走勢,因此選擇者期權爲投資者提供了很大的靈活性,因此可能比同類普通期權成本更高。

Vega Neutral:它是什麼、它是如何工作的、示例

- 什麼是織女星中性? Vega中性是一種通過對標的資產隱含波動率進行對沖來管理期權交易風險的方法。 Vega 與delta 、 gamma 、 rho和theta一起是希臘字母的選項之一。 Vega 是希臘語,與波動率的Black-Scholes價格因子相對應,但它代表期權價格對波動率的敏感度,而不是波動率本身。

魅力(三角洲衰變)

- 什麼是魅力(Delta 衰變)? Charm 或 Delta 衰減是期權或認股權證的Delta隨時間變化的速率。 Charm 是指期權價值的二階導數,一次爲時間,一次爲 Delta。它也是theta的導數,用於衡量期權價值的時間衰減。

隱含波動率與歷史波動率:有何區別?

- 隱含波動率與歷史波動率:概述波動率是衡量證券價格變化幅度的指標。一般來說,波動性越高——因此風險越大——回報就越大。如果波動率低,期權的溢價也低。在進行交易之前,瞭解證券價格將如何變化以及變化的速度通常是個好主意。在期權交易中,交易雙方都押注標的證券的波動性。

鎖定選項

- 什麼是鎖定選項?鎖定期權是目標公司爲獲得額外股權或購買公司一部分而向白衣騎士提供的股票期權。鎖定選項也稱爲鎖定防禦。在風險套利中,它可以被稱爲“驅鯊劑”。重點鎖定期權是一種在收購戰中對友好公司有利的合同,向其承諾部分目標公司的股份或最佳資產。鎖定期權不是交易意義上的期權,因此它們不受基本合同法之外的規則或法規的約束。

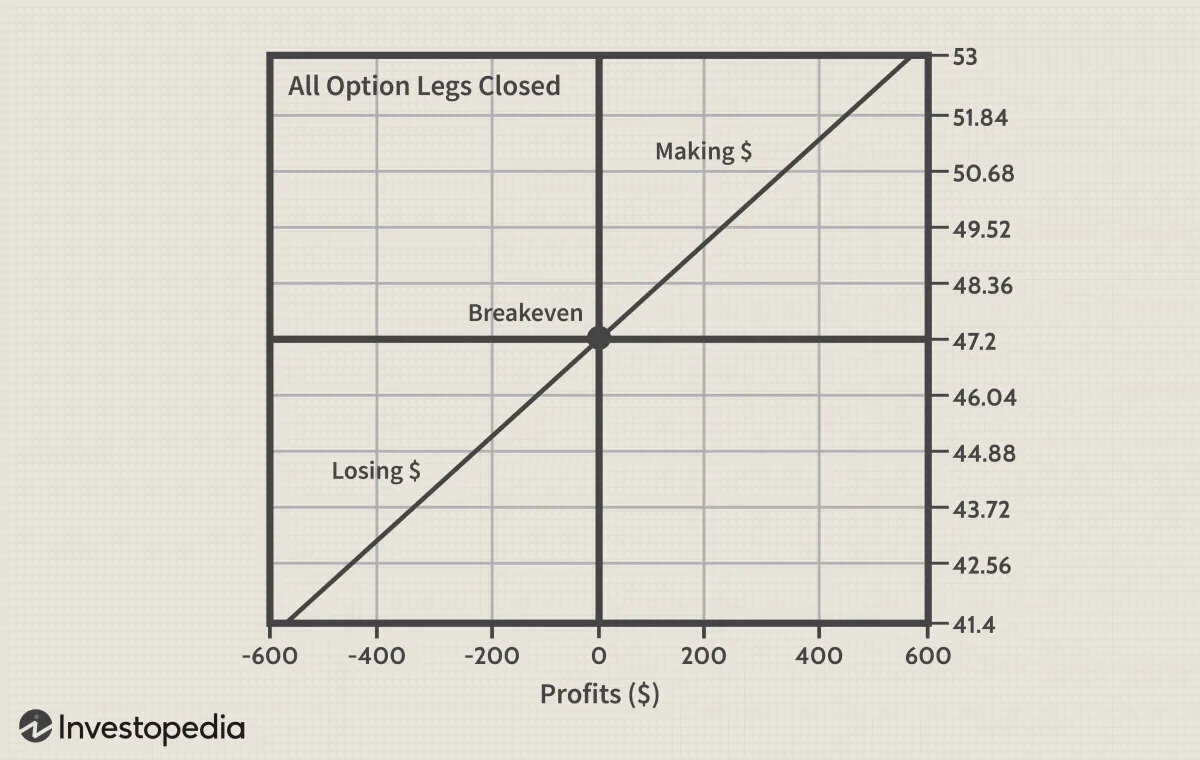

鐵神鷹

- 您可能聽說過鐵禿鷹,這是專業基金經理和個人投資者使用的一種流行的期權策略。讓我們從討論什麼是鐵禿鷹開始,然後你如何從學習如何交易它們中受益。什麼是鐵神鷹?鐵禿鷹是一種涉及四種不同合約的期權策略。該戰略的一些主要特點包括:通過在同一標的工具上賣出一個看漲期權價差和一個看跌期權價差(同一到期日)來構建鐵禿鷹價差。

在涵蓋調用寫入中使用 LEAPS

- 備兌看漲期權通常被認爲是一種保守的期權交易方法,因爲以溢價出售的看漲期權並不是裸露的。備兌看漲期權涉及擁有標的資產——可能是股票或期貨合約——並出售針對該標的頭寸的看漲期權。如果擔保看漲期權隨着標的資產的上漲而獲利(ITM),可能發生的最壞情況是股票頭寸被取消。

債券嵌入式期權初學者指南

- 投資者不斷受到挑戰,需要了解和了解許多與金融相關的問題,例如動盪的國際投資世界、貨幣波動、創造性會計、破產或複雜的衍生品世界。投資中的一個特殊概念聽起來很複雜,但一旦分解,就沒有那麼複雜了——許多投資者都擁有嵌入式期權,無論他們是否意識到這一點。

期權調整價差 (OAS)

- 什麼是期權調整價差 (OAS)?期權調整利差 (OAS) 是對固定收益證券利率和無風險收益率的利差的衡量,然後根據嵌入期權進行調整。通常,分析師使用美國國債收益率作爲無風險利率。將利差加到固定收益證券價格上,使無風險債券價格與債券價格相同。

規避 Black-Scholes 的限制

- 儘管 2008-2009 年金融危機等重大失敗歸咎於交易模型的錯誤使用,但基於數學或量化模型的交易繼續獲得動力。衍生品等複雜的交易工具繼續流行,估值的基礎數學模型也是如此。雖然沒有完美的模型,但瞭解其侷限性有助於做出明智的交易決策、拒絕異常情況並避免可能導致巨大損失的代價高昂的錯誤。

隱含波動率

- 隱含波動率是期權定價模型的參數組成部分,例如 Black-Scholes 模型,它給出了期權的市場價格。隱含波動率顯示了市場對未來波動率的看法。由於隱含波動率是前瞻性的,它有助於我們衡量對股票或市場波動率的情緒。然而,隱含波動率並不能預測期權的走向。