主升浪是一波行情中漲速最快的階段,這個階段是獲利最快的階段,但是能抓住主升浪的人卻不多,只有如此才說明主力坐莊是成功的,否則大家都抓住了,那最後主力坐莊就失敗了。當然我們的願望就是讓莊賠,大家都能抓住主升浪。那麼,怎樣才能抓住個股的主升浪行情呢?

下面以隆基股份爲案例來感性認識一下何爲主升浪:

從技術上尋找主升浪品種投資機會的操作同樣存在風險,因爲往往需要追高,一旦判斷錯誤,就可能買到一個高位的品種。所以,我們建議投資者把握這樣的原則:個股前期的上漲有一定的力度,但回調之後幅度都控制在20%以內,股價走勢保持強勢,調整時間大約在3個月附近,並且這種尋找最好是在牛市當中,不要在向下的弱勢市場中去尋找。如果能夠準確預測到其基本面未來可能的變化則是最爲理想的了。

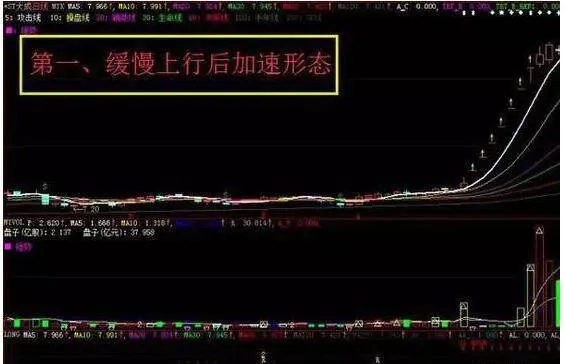

主升浪的浪形特徵一般只有兩種:一般都在主升之前會有一段溫和上攻的過程,之後這兩種形式就會出現。

一種在突破成本區前有個橫盤的過程然後再突破,另外一種是直接拉上去,衝過前期頂部再進行橫盤整理,盤整的過程就是主升的第二浪,結束後再繼續完成主升的第三浪。

對於一個經驗豐富的操作者來說,從K線形態中讀出走勢節奏、多空強弱、甚至主升浪前的徵兆。下面分別就三種形態說明主升浪起漲前的特徵。

第一種形態可以比喻爲飛機滑跑起飛,股價連續8個交易日以上緩慢上行,大部分以上交易日收小陽,中間收陰的交易日不超過四分之一。這種是主力緩慢吸貨並推高股價,爲主升浪積攢能量。

第二種形態可以比喻爲助跑起跳,由於時間較倉促,主力先小幅拉高吸貨,之後進行簡短的打壓洗盤,隨後開始主升浪。

第三種形態可以比喻爲踩彈簧,爲主力連續打壓吸籌,最後一跌快速洗盤,其後迅速拉高,脫離主力成本區,形成主升浪。

主升浪中的整理時間一般比較短,一般不超過7個交易日,這個整理過程的幅度也不會很深,最深的也就回抽10天線,很快就反彈起來到5天線的上方,而最後的衝刺階段速度會非常快。主升裏往往伴隨着持續大量成交和高換手,快要結束的時候,往往會形成價升量減的背離狀況,這個現象如果連續出現兩天,要小心了。

此外,還有一點需要引起投資者注意,即絕大多數股票的主升浪行情都是與股市整體的主升浪行情相一致的(在大市上揚時才做,或者至少大市處於震盪平衡區,而在大市單邊下跌或者調整下跌狀態下不做)。在股市走主升浪行情之際,個股的主升浪成功的概率將大大增加。少數個股的主升浪會先於大盤或滯後於大盤,但至少要求在它們向上突破之際,大盤保持相對的穩定。