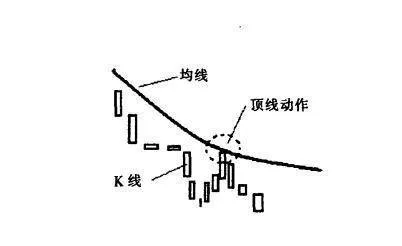

頂線就是股價向上攻擊去“頂”壓制性的均線,“頂線”現象的發生一般出現在股價內在因素由弱轉強的初期或是某種“試探性攻擊”的表現。它是股價內在能量多空轉變的一個最先出現的明顯信號。“頂線”一般不衝過壓制均線。

具體地講:

1. 當股價持續一段時間的下跌趨勢將要出現扭轉之前,頂線是最先出現的扭轉信號,雖然這個信號之後還有“最後一跌”的過程;

2. 當股價趨勢經過“探底”之後而處於多頭的攻擊狀態時,首先面臨的一般是重重的中長期均線的一道道壓制需要衝破,一般第一次攻擊的動作是先“頂線”。

通過股價“頂線”動作對向下運行的中長期均線可以起到“強制剎車減速”的目的,所以,有時會出現兩次,甚至三次“頂線”動作,則會明顯地將中長期均線從下行狀態“頂”成較“緩”的運行姿態,而這也是主力介入該股的最早時期和區域。

如果在“頂線”後再次下跌而不再有新低出現,那麼下一次再攻擊時,距離股價最近的一條中長期均線將很容易被“衝過”,之後才形成短線的一個小頂,那就成了“衝線”。