分紅,作爲一種公司對股東的回報,是公司經營業績與成果的體現,也是上市公司與其股東進行交流的一種方式。當上市公司回報股東的時候,往往有兩種主要目的,要麼,的確是公司經營較好,向股東展示管理層經營的成績;要麼,就是上市公司希望得到股東的支持,爲上市公司融資做好準備。

無論是什麼目標,當上市公司準備分紅的時候,股東一定會對公司有所反應。這種反應,如果幅度小,則是股價小小的波動,如果幅度大,則會形成一輪中期趨勢。我們稱這種趨勢爲中期分紅趨勢。

在不同的股票市場,投資者對分紅形式的偏好是不同的。例如,香港股市的投資者,對上市公司的現金分紅非常喜歡,所以,當上市公司支付較高的現金紅利時,股價容易得到很好的上升;A股市場則不同,現金分紅方式,雖然不錯,但是,投資者對此反應較差,股價不容易出現很好表現。相反,當上市公司給予股東股利分紅的時候,股價容易出現很好的上升。所以,當我們面對中國A股市場時,中期分紅趨勢,指的是較高的股利分紅導致的股價上升趨勢。

我國A股市場投資者,爲什麼對股利分紅如此感興趣呢?這與市場早期形成的炒作習慣是有關的。在20世紀90年代,投資者普遍把股票當做炒作工具對待。在股價高企的時候,公司以現金分紅,一方面當時就被除權,投資者這邊獲得現金;另一方面,那邊的股價就剔除了這部分價格,投資者覺得沒有任何利益增長,毫無價值。

相反,如果獲得股利分紅,除權之後,股價大幅下降,給不熟悉該股的投資者一種感覺,之前還很貴的股票,今天變得這麼便宜,增加了購買興趣,同時,由於投資者中散戶較多,資金較少,買不起太貴的股票,所以對便宜股票特別感興趣。

於是,股票除權後,幾乎總是能夠填權(即回到除權之前的價格範圍)。

久而久之,填權炒作就形成了一種習慣。A股市場投資者已經廣爲流傳着一句諺語:逢權必填。這個習慣,與新股必賺一起,形成了A股市場的最大特色。

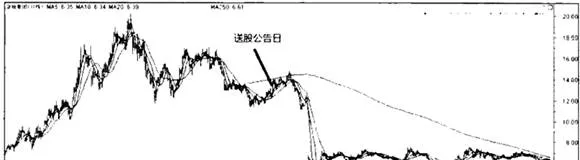

上圖是TCL集團在2011年大比例送股之前的走勢。這家公司,業績一直較差,投資者根本沒有預期公司會送股。但是,2011年2月,公司公佈了預案,準備10轉10。在方案公佈之前,股價已經提前走強,說明傳聞早已經流傳。在方案公佈後,股價只有4元多,如果除權,只有2元多,會遠低於當時最便宜的A股價格。顯然,這種情況是不會出現的。所以,經過整理後,股價繼續大幅度上升。除權後,該股股價在所有A股中,排名倒數第二,僅僅高於農業銀行。由於A股一直就有着最低股價習慣,所以,這個案例,直接反映出送股能夠導致中期上升趨勢的原因。

但是,投資者絕對不能因爲這是A股市場的特色,就認爲其不合理。實際上,分紅,作爲證券回報的一種形式,儘管當時會以除權的方式從股價中剔除,但是,股價在之前或之後填權,無論在哪個證券市場,都會出現。即使在債券市場,投資者也會發現同樣的現象。所不同的是,國際成熟股市,填權更多出現在現金分紅缺口上。

從趨勢角度分析這個問題,我們會發現,其實,由於分紅代表了公司經營的成績,代表了公司與股東之間的某種默契與溝通,都很容易形成投資者的良好預期。從根本上看,分紅不過是公司業績成長過程中的一種顯眼的體現,所以,在這種成長過程中,股價出現上升趨勢是正常的。

當投資者最早時間判斷出公司要大比例送股的時候,往往就是上升趨勢開始的時候。

在前面章節中,我們曾經給出過一些案例,強調分紅送股對趨勢的影響。投資者可以參考。

這裏,我們從策略角度,談談分紅送股趨勢的投資策略的建立。

(1)投資者要對中期分紅趨勢進行投資時,首先要做的事情,是密切關注上市公司目前的業績狀況,研究該公司過去的分紅送股習慣,提前判斷公司是否有可能在中報或者年報的時候推出分紅送股。這方面,一定要注意公司的分紅習慣。有的公司,因爲有H股、B股的原因,更傾向於現金分紅,有的公司,則更加照顧A股市場投資者的愛好,傾向於送股。通常,大部分中小型公司,更願意送股,以便擴大股本、降低股價,擴大流通性。

(2)及早對極有可能送股的公司,提前進行佈局。通常,這種公司,一定會提前進入上升趨勢,所以,技術上的趨勢會比較明確。如果屬於業績較好的公司,分析師通常都會提前做出業績預測。有助於投資者做出判斷。

(3)不能僅僅停留在送股這件事情上,而要更多關注上市公司在資本方面的需求。A股市場有一個不成文的規定,如果上市公司要融資,應該在融資前後,給股東一定的送股回報。這種回報之所以出現,本質上,還是上市公司爲了適應股東的需求。所以,研究上市公司資本是否需要增補,對於判斷其是否會大比例送股,有很大幫助。

(4)如果不能提前判斷,那麼,可以採取另一種方式,對意外推出送股方案的公司,只要股價漲幅不是很大,就第一時間跟進。這裏所說的意外,是指股價在送股消息公佈之前,並沒有相應的大幅度上升,但是,適度穩定的上升趨勢已經出現,還是必要的。有時候,某些熊市的股票,也會推出大比例送股方案,但是,股價簡單上升之後,很快歸於平靜甚至變爲弱勢。這是因爲,股價遭遇一些重大壓力,處於熊市之中,送股方案不能改變其熊市趨勢(見下圖)。

2010年3月10日,處於熊市的金地集團,公佈了10轉8派1的分紅方案,股價在3月9日大漲8%,消息公佈日反而小幅整理。經過短期反彈後,股價迴歸熊市。雖然,除權後股價沒有繼續下跌,但基本上與其他房地產股同樣保持着弱勢盤整格局。這就是沒有被填上的除權缺口。

(5)在逐步確定公司的送股分紅方案之後,要制定如何利用除權前後的機會,進行獲利了結的方案。常規情況下,如果沒有特別不利的情況,有送股的股價,都會在除權前有一定的漲幅。除權之後,容易出現一些震盪,如放量小幅度下跌,然後展開填權行情。當填權比例較大(不一定完全填上),成交量特別巨大的時候,投資者應該逐步獲利結賬。不過,每隻股票的分紅趨勢走勢都會存在較大差異,會與個股所處的板塊、大盤的漲跌週期等有一個相互適應的過程。有的股票提前大幅上升,除權後就先大幅下跌,很久以後再填權,有的股票,除權前漲幅不大,但除權後迅速填權。最終,投資者還是要從技術上制定適當的指標,確定退出的條件,不要盲目地相信一定會填權。

(6)如果遇到預期應該送股的公司,公佈的結果是不送股,要做好股價回調的準備,最好是趁獲利之機會提前退出。