走勢中樞與操作

從純理論的角度來說,操作的級別越低,相應的效率越高,但實際操作級別是不可能隨意降低的。究竟按什麼級別來分析和操作,這與你的資金等具體條件相關。

例如,T+1的情況下,按1分鐘以下級別操作,就面臨着當天盈利不能順利兌現的風險。安全系統的操作,是要把所有可能的情況都要考慮到。完全按1分鐘以下級別操作是不可能的,除非是T+0。

此外,級別越小,平均的買賣點間的波幅也越小。那些太小的級別,不足以讓交易成本、交易誤差等相對於買賣點間波幅來講足夠小,這樣的操作,從長期的角度看是沒有意義的。

所謂的交易誤差,可以包括很多。例如從準備進場到你實際進場操作完成,必然有一個時間差,因此也就有了價位上的差別。這對於大級別操作無所謂,但對特小級別的操作,就需要特別精確,而這是不可能長期達到的。

根據各種情況,你需要確定好自己的操作級別,這樣就可以按照相應的級別分析和操作。也就是說,一旦該級別出現入場出場點,你必須進入或退出。在你的操作級別上,你是不參與任何調整或下跌走勢類型的。

制定了相應的操作級別,是否按照次級別以下進行部分操作,那是操作風格的問題,實際上是應該安排這種操作的。特別是當趨勢進入一個你的操作級別的次級別盤整或下跌,一般要操作一下來降低自己的成本。如果你的操作級別很大,那麼其次級別的次級別,也可以用來部分操作的。這樣整個操作就有一定的立體性,從而更大幅度地降低風險。把成本降低,這是唯一能降低風險的活動。只有當成本爲0時,纔算真正脫離風險。

如果按某級別來嚴格操作,這與每天行情具體怎麼走是關係不大的,走勢不會因爲交易是按天爲級別操作就有什麼本質的不同。但針對每天的走勢進行一些分類,至少是一個好的輔助。

一天的交易是4小時,等於是一個由八根30分鐘K線組成的系統。把三根相鄰30分鐘K線的重疊部分當成一個每天走勢上的一個走勢中樞,一般來說,顯然任何一天的走勢,無非只有三類:

(1)只有一個走勢中樞。

(2)有兩個走勢中樞。

(3)沒有走勢中樞,其力度依次趨強。

1. 只有一個走勢中樞。這種走勢是典型的平衡市。一般情況下,開盤後前三根30分鐘K線就決定了全天的波動區間。而全天的極限位置,基本上至少有一個出現在前三根30分鐘K線上,不是創出當天高點,就是創出當天低點。當然,這不是絕對的,可以對這種情況進行更細緻的分類。

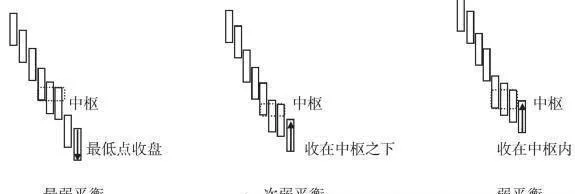

(1)前三根30分鐘K線出現當天高點。這可以稱爲弱平衡市,其中最弱的是當天低點收盤。注意,這和當天是否紅盤無關,低開最後紅盤收盤也可以形成這種最弱平衡市。次弱是收在走勢中樞之下,收在走勢中樞是一般的弱平衡市,收在當天高點附近是最強的一種。

如圖7-28所示。

圖7-28 弱平衡市的三種收盤情況

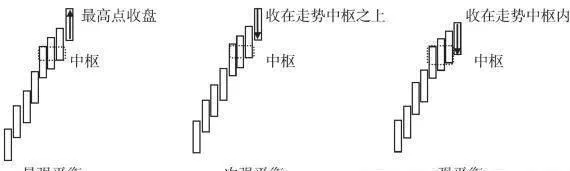

(2)前三根30分鐘K線出現當天低點。這可以稱爲強平衡市,其中最強的就是以當天高點收盤。同樣,這與當天是否紅盤無關。次強是收在走勢中樞之上,收在走勢中樞是一般的強平衡市,收在當天低點附近是最弱的一種。

如圖7-29所示。

圖7-29 強平衡市的三種收盤情況

(3)前三根30分鐘K線不出現當天高低點。這可以稱爲轉折平衡市,同樣可以像上面情況一樣,根據收盤位置定義其強弱。

如圖7-30所示。

圖7-30 轉折平衡市的兩種收盤情況

注意,以上三種情況,走勢中樞的位置不一定是前三根30分鐘K線的重疊,也可以是後面幾根。

2. 有兩個走勢中樞的情況。根據兩個走勢中樞的前後方向可以分爲向上、向下兩種。一般地,討論向上的情況,向下的情況反過來就是。兩個走勢中樞顯然不能有重疊的地方,否則就會轉化成上面的一個走勢中樞的情形。

這種形態最大的特點,就是這兩個走勢中樞之間有至少有一根30分鐘K線,其中有部分區間是不屬於兩個走勢中樞的任何一個。這個區間稱爲單邊區間,這是這種走勢最重要的特點。這個區間所在位置是其後走勢的關鍵位置。注意,具有單邊區間的K線不從屬任何一個走勢中樞。

由於只有8根30分鐘K線,根據單邊區間所在位置,有以下兩種可能。

(1)單邊區間在第四根30分鐘K線。

(2)單邊區間在第五根30分鐘K線。

如圖7-31所示。

由此可以知道,爲什麼所有出現單邊走勢的情形,變盤時間都在中午收盤的前後30分鐘之內。當然第四、第五根30分鐘K線可以同時具有單邊區間。如果只有第四根K線具有單邊區間的情況,那麼第八根K線有可能出現穿越單邊區間的情況。

如圖7-32所示。

圖7-31 兩個走勢中樞一根單邊K線

圖7-32 兩個走勢中樞兩根單邊K線

顯然對於上漲的情況來說,最強的走勢就是收盤收在第二走勢中樞的上方,最弱的走勢就是第八根K線出現穿越單邊區間的情況,最終收在第一個走勢中樞之下。

然後根據收盤的位置,可以依次定出其他情況的強弱。

3. 沒有走勢中樞的情況。這是最強的單邊走勢,八根K線,沒有相鄰的三根K線是有重疊部分的。出現這種情況,就是典型的強烈走勢。一旦出現這種走勢,該日K線是具有重要意義的。一般來說,這種走勢很不常見。

如圖7-33所示。

但別以爲出現這種走勢,就一定會繼續趨勢。往往很多騙線就是故意用這類走勢構成,特別是在大的日K線走勢中樞中出現這種情況,更大可能是騙線。當然,如果是在一個平臺突破後出現這種走勢,出現大級別的強勢趨勢的可能性就極大了。

圖7-33 沒有走勢中樞的30分鐘走勢

一個投資者準備入市,那麼首先要明確自己按什麼級別來操作。不妨假設按30分鐘級別來操作。那麼來到市場,打開走勢圖,首先要找什麼?就是找當下之前最後一個30分鐘走勢中樞。這適用於任何新進的股票。

這時將會出現三種情況:

(1)當下在該走勢中樞之中。

(2)當下在該走勢中樞之下。

(3)當下在該走勢中樞之上。注意,這最後的30分鐘走勢中樞,是一定可以馬上確認的,無需任何預測。當然,前提是你首先要把前面提到的理論學好。如果連走勢中樞都分不清楚,那就沒辦法了。

走勢中樞的意義是什麼?對於一個實際操作者來說,走勢中樞的意義就是沒有意義。走勢問題的關鍵是你要看明白走勢的分解而不是走勢中樞的意義,更重要的就是根據走勢的分解去採取正確的操作。

談起獲利,一般的想法是低買高賣獲利,但這是一種很籠統的看法,沒什麼操作和指導意義。任何市場的獲利機會,在纏論下都有一個最明確的分類,用纏論的語言來說只有兩種:走勢中樞上移與走勢中樞震盪。

顯然,站在走勢類型同級別的角度,走勢中樞上移就意味着該級別的上漲走勢。走勢中樞震盪,有可能是該級別的盤整,也有可能是該級別上漲中的新走勢中樞形成中或者形成後的延伸過程。任何市場的獲利機會,都逃脫不了這兩種模式。

在你的操作級別下,走勢中樞上移中,是不存在着任何理論上的短差機會的,除非這種上移結束,進入新走勢中樞的形成與震盪。而走勢中樞震盪,就是短差的理論天堂。

一個月線級別的上漲,在年線級別上,可能就是一個走勢中樞震盪中的一小段。站在年走勢中樞的角度,如果上漲是從年走勢中樞之下向走勢中樞的回拉,那麼走勢中樞的位置顯然就構成當下走勢需要消化的阻力;如果當下走勢在年走勢中樞之上,是對走勢中樞的離開,那麼走勢中樞就有反拉作用,這是一個最簡單的問題。

人生有限,一個年走勢中樞的上移,就構成了人生可能參與的最大投資機會。一個年走勢中樞震盪,可能就要100年。如果你剛好落在這樣的世界裏,簡直是災難。而能遇到一個年走勢中樞的上移機會,那就是最牛的長線投資了。最牛的長線投資,就是把一個年走勢中樞的上移機會給拿住了。

當然,對於大多數人的生命長度來說,可能最現實的機會,只是一個季線級別的上漲過程。對於年走勢中樞,這個過程還沒結束,或者還沒見到新的年走勢中樞,人就已經沒了。這個年走勢中樞的上移過程,有時候需要N代人來見證。看美國股市的走勢圖,現在還沒有看到那新的年走勢中樞,依然在年走勢中樞的上移中。所以對於一個最現實的獲利者來說,一個季度甚至月線的走勢中樞上移,已經是一生中足夠好的最大的機會了。

一個季度走勢中樞的上移,可能就是一個十年甚至更長的月線上漲,能有如此動力的企業,需要怎樣的素質?在全球化的環境下,單個企業的規模是有其極限的。一個能獲取超級上漲的公司不可能突破這個極限,因此頂已經是現實存在了。根據企業的行業以及相應的極限進行不同的操作,我們唯一需要知道的,就是哪些企業能向自己行業的極限衝擊。

中國的上市公司,我們可以給出一個判斷,就是幾乎所有的行業,都必然至少存在一個中國上市公司去衝擊全球的行業理論極限,這就是中國資本市場的現實魅力所在。有多少個行業,至少就有多少隻真正的牛股。

有些行業,其空間是有限的,因此可以篩選出去。這種行業的企業,註定了是沒有季線甚至月線以上級別走勢中樞上移的,除非它轉型。要遠離那些註定沒有季線甚至月線以上級別走勢中樞上移的行業,這些行業的企業,最終都是某級別的走勢中樞震盪,這裏就涉及基本面的分析。在這個視角的參照下,你才知道究竟這個基本面對應的是什麼級別、什麼類型的獲利機會。

誰說纏論只管技術面?同樣適合任何的基本面。

通過纏論,就可以構建出一個最合理的投資方案。

1. 用最大的比例,例如70%投資在龍頭企業中(可能是兩家),然後把其他30%投在最有成長性的企業中(可能是兩三家)。注意,在實際操作中,如果龍頭企業已經在基本面上顯示必然敗落,當然就選擇最好的替代者。如此類推,立足行業選企業。

2. 只要這個行業順序不變,那麼這個投資比例就不變,除非基本面上出現明顯的行業地位改變的跡象。一旦如此,就按等市值換股。當然,如果技術面把握得好,完全可以在較大級別賣掉被超越的企業,在其後的買點再介入新的龍頭(已經成長起來的企業)。

3. 這就是本理論的最厲害之處。充分利用可操作的走勢中樞震盪(例如日線、周線等),把所有投資成本變爲0,然後不斷增加可持有的籌碼。注意,這些籌碼可能是新的有成長性的或價值低估的公司。

4. 密切關注比價關係。這裏的比價關係是指比較公司市值與其所在行業地位的關係,發現其中低估的公司。任何投資,必須是0成本纔是真正有意義的。實現這個策略,就是基本面、比價關係與技術面三個獨立系統完美的組合。能這樣操作股票,纔有點兒按本理論操作的味道。

以上只適合大資金的操作,對於小資金,利用小級別操作去快速積累,這是更快速的方法。