股價形態

股票知識入門大全|股市大跌,大盤強勢反彈時,股民要如何選股?

- 股市只要大跌的話,大多數的投資者一定會望市興嘆,沒有辦法把自己的精力集中在看盤研究當中,所有的原因都是因爲之前沒有做好充分的準備,沒有挑選好目標。碰見大盤強勢反彈立刻就束手無策。雖然在下跌的市場上不進行操作,但是也一定要建立好屬於自己的股票池。 一定要積極主動地尋找還有跟蹤多個目標的品種。

股票知識入門大全|股市上的買進技巧分析多方尖兵買進訊號

- 小編在之前的時候給大家介紹了非常多的和股市相關的買進形態,忘記的小夥伴可以翻一下之前的文章,但是學無止境嘛,今天的話,小編要再給大家介紹一個買進形態——多方尖兵買進形態,關於此形態投資者要是可以判斷正確的話,後市上漲的可能性很大,隨着小編學習瞭解一下! 01.

炒股時如何運用龍躍鳳鳴形態進行追漲

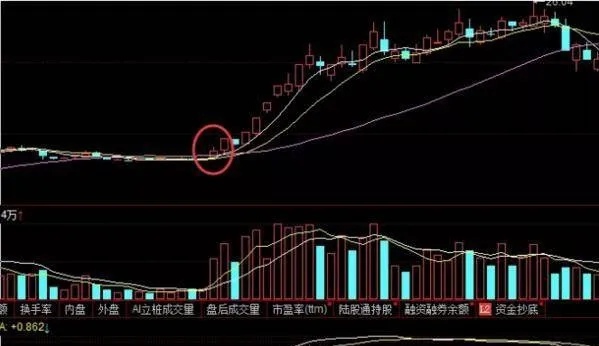

- 在股票市場中,有很多種技術形態,股票技術形態是由股票K線與均線所形成的,掌握更多的技術形態,能夠讓自己在股票投資中更加遊刃有餘。龍躍鳳鳴的技術形態是技術形態中比較常見的一種形態,該形態的出現代表着股價還會有一波十分可觀的上漲空間,所以大家要重點掌握住該形態。

炒股時遇到樹大招風模式萬萬不可再追漲!

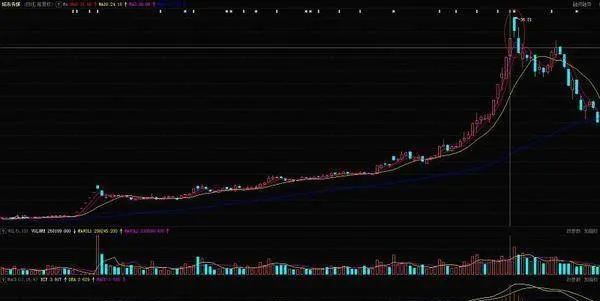

- 炒股時遇到樹大招風模式萬萬不可再追漲! 在炒股的時候進行追漲是許多投資者常常會操作的模式,今天小編要給大家介紹的是樹大招風模式,若是投資者掌握好它就可以避免被套的風險。感興趣的朋友,下面就跟隨小編結合實戰案例來詳細地瞭解一下吧!一、形態概述樹大招風模式指的是在3個月內被炒過的,正處於高位橫盤中或者剛剛下跌到位。

炒股時,股票被套牢了怎麼辦?

- 基本上處在股市中的投資者,對“套牢”這個詞會感到非常地恐懼,但是事實上並沒有我們想象中的那麼可怕。投資者在被套牢以後,一定要吸取此次失敗的教訓,總結操作中的經驗,這樣纔可以在後續的操作當中避免出現更多的失誤。 經常在股票市場中的老股民們都清楚,解套的策略可以分爲主動性和被動性的解套策略。

股民炒股遇見這種形態一定要賣出斷頭鐮刀均線形態

- 投資者要想在股票市場中長久的生存下來,就一定要學會把握股市中的重點形態和技術以及股市中特有的術語。今天小編要給大家分享的就是關於斷頭鍘刀均線形態的內容,在股市中,此形態是一個股價見頂需要賣出的信號。 斷頭鍘刀均線形態的定義斷頭鍘刀均線形態指的是一條大陰線把短期、中期還有長期的均線全部都給遮住了。

掌握這些炒股知識,能讓你少走彎路

- 在股票市場中,只要將k線與成交量的語言弄清楚,那麼自然能夠穩定盈利,首先是我們要將這些語言弄清楚。在股價漲停之前都是會有語言的……懂了k線形態,成交量變化的關係,就算你不看MACD、kdj這些指標都可以在股市中翱翔。主要是因爲指標都是按照價格k線與成交量算出來的,均線、macd等等。

炒股時如何運用幸福鳥戰法進行追漲?

- 追漲,是股市中很多短線投資者經常用的一種技巧。但是追漲技巧是非常多的,投資者如何才能做到及時追漲獲的豐厚的利潤呢?在進行追漲的時候又如何纔不會被套呢? 今天小編要跟大家分享的幸福鳥戰法,就可以很好的幫助到投資者朋友們。

如何規避閃崩股

- 在過去的兩個月內,多次出現了白馬股閃崩。那閃崩股是怎樣的呢,投資者在實戰的時候又該如何規避閃崩股呢?下面小編給大家一一介紹一下!閃崩股是指盤中的個股發生迅速崩盤的情況,很明顯這種個股的賺錢效率是特別低的,因此投資者需要儘量規避掉。在17年7月12日的盤面,早盤銀行。

股票知識入門大全|股市中抓漲停的技巧倒錘子線形態

- 在熊市當中碰見漲停,就像是經歷黑夜看見曙光。大部分的股民都是沒有見到曙光就永遠的活在黑夜當中。股市給他們帶來的就是無窮無盡地虧損。那爲什麼我們不可以翻身,讓自己做一個可以抓住曙光的人呢?就是因爲我們炒股技巧知識,掌握的不夠多。

股票知識學習|怎樣根據成交量的變化,準確判斷主力是出貨還是洗盤?

- 其實在股票市場上有很多判斷主力出貨洗盤的方法。

股市投資如何做到複利增長?複利增長該怎麼做

- 投資股市的朋友應該知道複利吧,但是有幾個人能一直保持住?在股市賺不了錢的決定性因素無非就幾點: 第一,覺得自己什麼都懂,都知道,抓漲停更是小菜一碟。但總是一看就會,一上手就廢,操作越多失敗就越多,於是在虧損的道路上越走越遠。第二,太過沖動。

炒股時如何利用彩虹橋形態捕捉漲停板?

- 在股市中,其實大部分的投資者都不清楚如何才能抓住漲停股,若想抓漲停股需要哪些技巧?今天小編特意和大家介紹一個形態——彩虹橋形態,是熊市中反彈的必備條件。若是投資者掌握住這個形態,就會比較容易的抓漲停股了! 一、操作策略實際上,彩虹橋形態就是在股價上漲的過程中一個進行橫盤整理的走勢,股價是平行發展的。

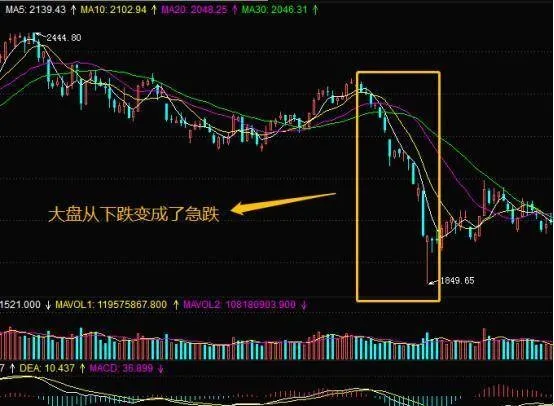

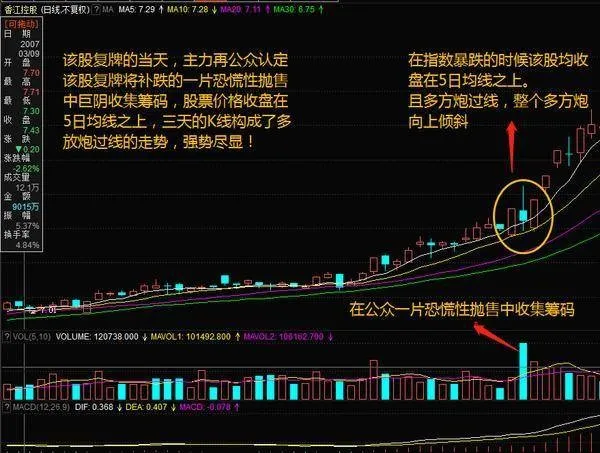

當股票市場處在下跌趨勢中的均線分析強勢股案例

- 所謂跌勢見英雄,其實就是經驗豐富的投資者利用股票市場暴跌的行情尋找強勢股。只有在股票市場一片恐慌性的下跌中,才能看清誰是真正的英雄。 如果投資者可以在後期大盤的反彈行情中抓住這些強勢股,就可以獲得非常高的收益。那麼,究竟怎樣利用暴跌行情來尋找強勢股呢,下面小編根據具體的案例向大家詳細地講解一下。

在股市中如何選成長性好的股票?

- 在股票市場當中,每一個投資者都想要買進成長性良好的股票。對於所有的投資者們來說,可以挑選出來一隻好股然後再投資是非常關鍵的。那麼,如何在股票市場中挑選出成長性良好的股票呢?今天小編就和大家一起來了解一下。 怎樣挑選成長性好的股票?一般情況下,我們在進行股票交易的時候會從基本面還有技術面兩個方面對股票進行分析。

投資者可以主動解套的方法有哪些?

- 換股可以當作是一種主動去解套的方法,要是可以恰當的去使用,就可以非常好的減少成本,增大解套的機會。但是在換股的過程中也是有很大風險的,如果要是操作出現了失誤,損失也會很大。所以,學習並掌握解套的技巧,在實際的換股操作中是非常重要的。今天小編就和大家來學習一下,投資者可以主動解套的方法有哪些。

股民如何運用尾盤買進法挑選股票?

- 股市上的買進技巧非常多,作爲投資者一定要不停的學習纔可以把它的作用最大限度有效的發揮出來。下面就給大家講解一個非常穩妥的買進技巧——尾盤買入法!投資者們要能掌握的非常透徹的話,變成炒股高手指日可待。

股市上的追漲技巧形態魚躍龍門形態

- 在股票市場當中,股民要是想第一時間掌握住股市上的強勢股,然後找到買點,開始進行追漲,其實相對來講是比較困難的。但是對那些經驗豐富的投資者來講的話,他們通常會運用一些技巧或者是某一個形態,讓自己及時的掌握最新的消息,然後開始買進追漲。

炒股時常用的止盈方法有哪些

- 投資者在操作中總是會遇見這種情況,因爲沒有及時止盈,導致賬面盈利縮水甚至出現虧損;或是太早盡興止盈結果錯失了一大段行情。在進行股票交易的時候很多人只記住了止損,忽略了止盈。堅決止損能夠保證不死,正確的止盈能夠讓你賺錢。 止盈的核心需要尋找一個關鍵點或是有效的跟蹤系統。

股民要學會的在個股迅速拉昇時的炒股技巧

- 投資者們都知道,在股市上進行炒股也是有技巧可言的。當股票處在迅速拉昇的時候,我們應該如何進行炒股呢?接下來,本篇文章就從迅速拉昇的技術特徵,運用的手法,盤面的特點等方面來給大家進行一個詳細的介紹,供股民朋友們參考。