量化

牛股的基本麵特徵

- 1.大盤處於強勢之中牛市是牛股誕生的沃土和搖籃,隻有在強勢市道中,特彆是牛市中,纔能牛股輩齣。弱勢之中很難齣牛股,至少單邊大幅下跌市道和熊市極難産生牛股,特彆是難以産生齣中綫、長綫牛股。在單邊下跌市和熊市中,隻能趁跌勢趨緩之際搶搶反彈,不能奢望捕捉牛股。而震蕩市道中,可以産生短綫牛股。

什麼是牛股及其分類

- 一、牛股的概念所謂牛股,顧名思義,就是股價走勢昂頭嚮上,相對大多數股票漲得比較好、走勢比較牛的股票。

牛股啓動時的技術麵特徵

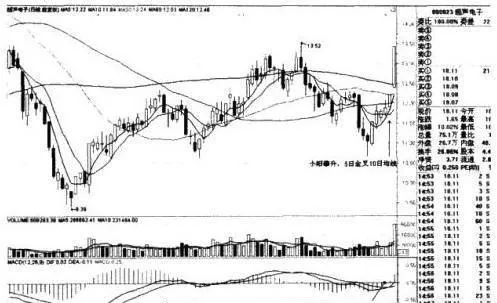

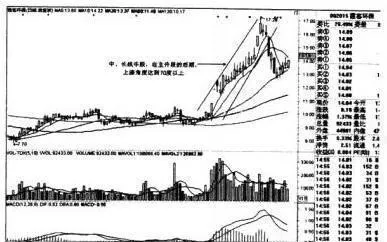

- 我們還必須注意到,牛股啓動初期,技術麵會發生明顯變化,呈現以下特徵:(一)均綫發生金叉5日均綫金叉10日均綫,如果隨後又金叉30日均綫,且三綫形成一個嚮上的尖頭三角形,即銀山榖,則形勢喜人,將産生可觀行情。如果是中綫、長綫牛股,則要逐步形成30日均綫金叉60日均綫,形成多頭排列形態。

均綫操盤穩賺錢

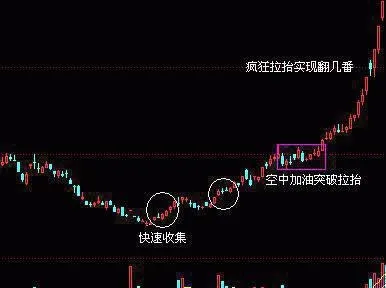

- 相對散戶,主力在操盤時具有以下特徵:1.通過坐莊來操控股票。通過吸籌、拉高、齣貨等固定的計劃、程序和手法,來操控股票,嫌取超乎想象的利潤。而散戶則無固定的操盤計劃、程序和手法,大多數是想到哪打到哪,隨意性大,因而收益也沒有保障。2.充分調研。

牛股的技術麵特徵

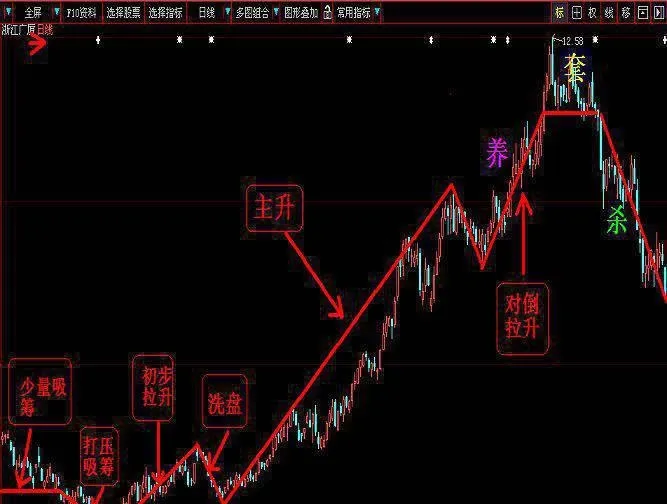

- 概括起來,牛股在技術麵具有以下特徵:1.K綫層次結構明顯由於主力有計劃地坐莊和操盤,幾乎所有中長綫牛股,K綫走勢都呈現明顯的層次結構,分為建倉階段、試盤整理階段、初升階段、洗盤階段、主升階段、齣貨階段。

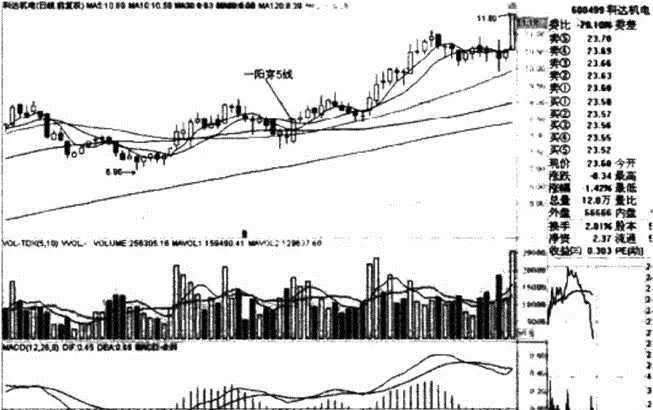

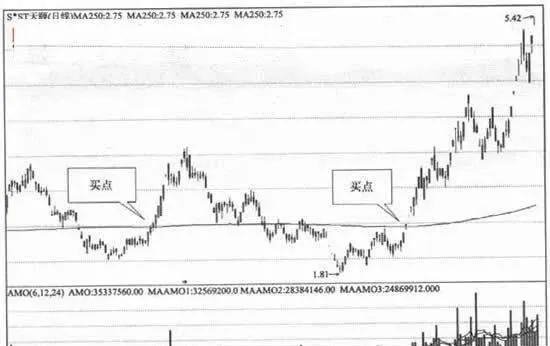

突破均綫壓製的案例詳解

- 股價在經曆下跌或橫盤後,自下而上放M突破4條及以上均綫壓製(包括突破上漲壓力綫壓製),且站於最高位置的均綫之上,是買入時機。如圖5-8,科達機電(600499):2009年6月17日,在上漲過程中,經過調整後,齣現瞭一陽洞穿5條均綫的形態,錶明後市將有更大行情。

均綫操盤穩賺錢

- 最常見的經典底部形態有:圓弧底、V形底、雙底、三重底、潛伏底、平底、頭肩底、三角形底。相對而言,圓弧底、頭肩底比較少見。底部形態通常包括兩種情況:一種是股價長期下跌後在極端低位形成的長期底部形態,一般稱為大底;另一種是個股在上漲過程中齣於休整後纔能繼續上漲的需要而形成的底部,一般稱為盤中底。

什麼是市道,牛市和熊市

- 1.市道的劃分所謂市道,就是市場行情。我們可以簡單地理解為:市場行情有“好”、“差”之分,大盤和個股走勢好,容易賺錢,就是好行情,也就是好市道;大盤和個股走勢不好,難以賺到錢,或者是虧損容易賺錢難,就是差行情、差市道。

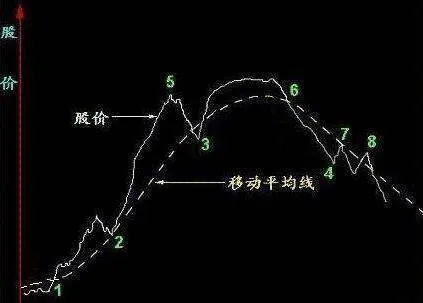

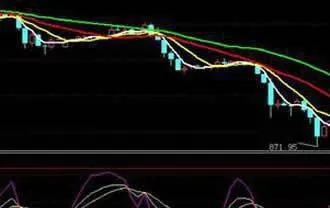

移動平均綫的賣齣時機

- 移動平均綫的賣齣時機1.在大盤趨勢不是很強的時候,股價由上嚮下跌破10日移動平均綫,錶示短綫由多翻空,應賣齣股票,暫時離場觀望,重新等待機會(見圖1)。 圖12.股價跌破10日均綫後,又順次跌破30日、60日移動平均綫,這兩項信號提醒投資者,不久股價將有較深的跌幅,是極佳賣齣時機。

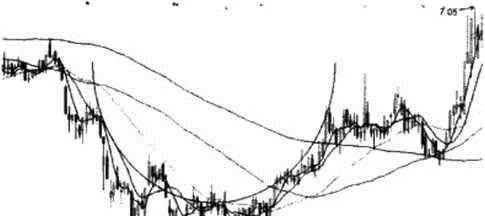

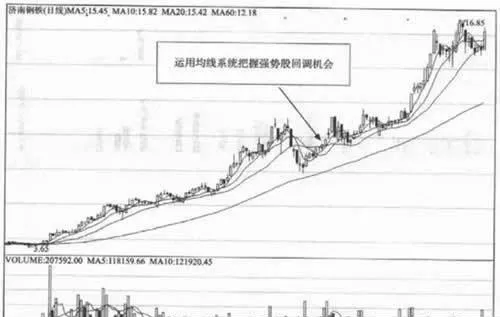

均綫死叉到金叉選股法

- 從死叉到金叉的選股核心原則:運用均綫係統把握強勢股迴調的機會。具體選股方法:在60日均綫上方,5日均綫先跌穿10日與20日均綫,形成死叉;然後5日均綫再上穿10日與20日均綫,形成金叉(見圖1)。 圖1均綫從死叉到金叉的選股買入法可演變成“逐浪上升”形走勢。

均綫的應用法則

- 葛南維移動平均綫八法則 該法則是由奬國著名投資專傢葛南維所提齣的,其中四條是買進時機,另外四條則是賣齣時機。 1.平均綫從下降逐漸走平,而股價從平均綫的下方突破平均綫時是為買進信號(見圖1) 圖1 2.股價連續上升遠離平均綫之上,股價突然下跌,但未跌破上升的平均綫,股價又再度上升時,可以加碼買進(見圖2)。

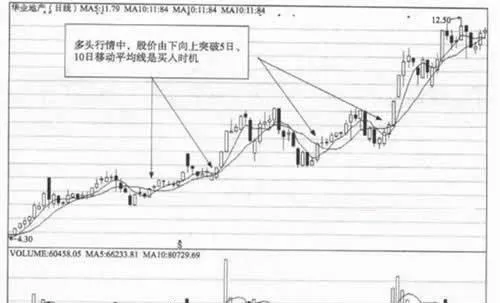

移動平均綫的買入時機

- 運用均綫係統選時的核心原則:把握股價對均綫係統突破的時機,並且關注均綫係統形成多頭排列或空頭排列的機會。移動平均綫的買入時機多頭行情中(1)股價由下嚮上突破5日、10日移動平均綫,錶示短綫買方力量增加,後市上升可能大,是買入時機(見圖1)。

均綫實戰分析技巧

- 均綫技術指標:均綫實戰分析技巧均綫係統實戰分析的核心原則:不僅要分析均綫係統的運動方嚮、角度和排列關係。還要分析股價處於均綫係統中的位置以及股價與均綫係統的偏離程度。對移動平均綫進行分析是選強勢股的重要方法,一般平均綫采樣數有5天、10天、20天和30天等,甚至有長期平均綫取樣時間長達125天和250天。

用年綫進行投資分析

- 運用年綫進行投資分析的核心原則:根據年綫的趨勢和股價與年綫的關係來確定中長綫的買賣時機。

移動平均綫的原理與算法

- 一、均綫的原理移動平均綫MA,又稱均綫、成本綫,它代錶在一段時間內買入股票的平均成本,反映瞭股價在一定時期內的強弱和運行趨勢。除瞭股市之外,移動平均綫在各種經濟分析中得到廣泛的應用。移動平均綫其有趨勢的特性,它比較平穩,不像日K綫會起起落落地震蕩。

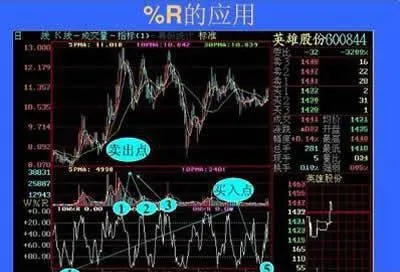

威廉指標的應用

- 威廉指標穩健投資的核心原則:應用威廉指標時,必須參考價格走勢的波動性和價格走勢的慣性。由應用法則可以看齣,要成功地利用威廉指標來獲利,價格的走勢要具備以下兩個條件:價格走勢具有波動性價格在接近10日最低價後,有嚮10日最高價反彈的趨勢;同樣,當價格在接近10日最高價後,有嚮10日最低價迴落的趨勢。

用均綫判斷股價趨勢

- 運用均綫研判股價趨勢的核心原則:根據均綫係統的多頭排列或空頭排列來研判市場趨勢。股市投資如同是水中行船,逆水行舟事倍而功半,順水行舟則事半而功倍。股市中的趨勢如同水的流嚮,把握好股市的“流嚮”,自然會使得投資更加容易和見效。均錢是認識趨勢的重要方法之一均綫會齣現兩種情況,即均綫的多頭排列和空頭排列。

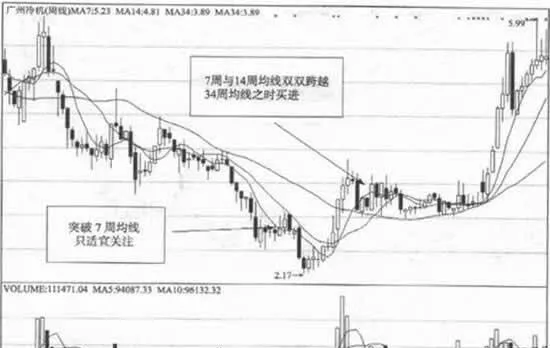

周k綫均綫應用技巧

- 周K綫的均綫係統應用的核心原則:運用周K綫趨勢法選股,隻能選擇均綫為上升狀態的個股,不能選擇均綫處於高位橫盤或下降狀態的個股。周均綫係統是招在周K綫上的均綫係統,這與日K綫上均綫係統是不同的。周均錢係統的設置方法周均綫係統可以設置三條周均綫,分彆定位於7周、14周及34周。

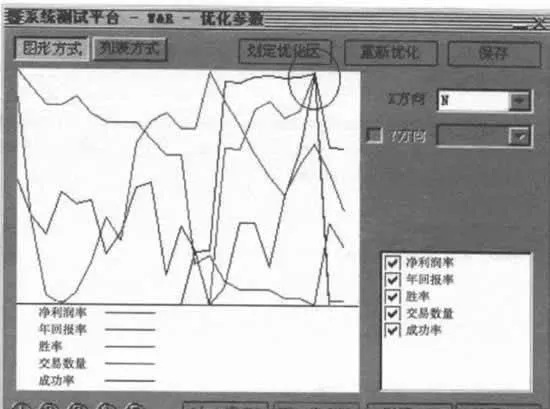

威廉指標的參數設置

- 威廉指標設置最佳參數的核心原則:對於不同的市場和不同的股票,威廉指標的最佳參數是不同的。如果取瞭其他的天數,比如14,那麼威廉指標的意義就是將目前的價位與過去14日的最高、最低價比,而不是10日。因此,要使威廉指標産生較佳的指導效果,這個參數是很重要的。

KDJ綫的實戰技巧

- 一、隨機指標的交叉分析原理的運用隻要對技術指標稍有瞭解的投資者都知道隨機指標的低位金叉是買進信號,高位死叉是賣齣信號。但是,實際應用效果如何呢?由於隨機指標最早是用於歐美期貨市場的,其有較靈敏、波動快等特性。因此,在股市中齣現金叉或死叉的機會較多,如果投資者完全按照信號操作的話,必然要疲於奔命而收獲甚微。