炒股

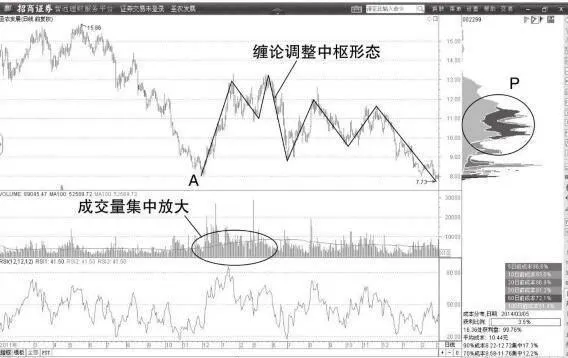

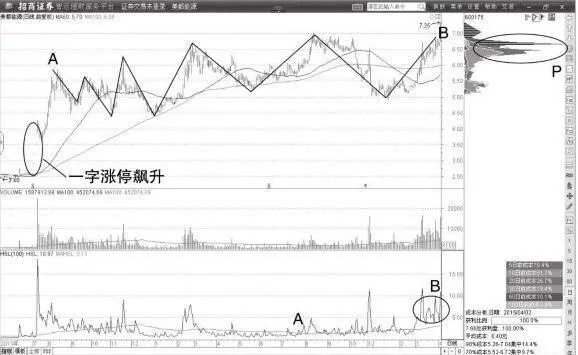

主力建倉期間低位調整纏論中樞形態

- 主力建倉期間纏論中樞形態主力控盤的過程中,也會在之前以建倉形式控制一定數量的籌碼,才能在價格上升期間獲得收益。由於資金量龐大,主力建倉期間量能明顯放大,價格波動強度也會提升,這有助於我們確認主力的建倉節奏和持倉成本。實戰當中,我們可以利用量能放大以及籌碼轉移趨勢確認主力投資者的建倉過程和成本價位。

背馳形態:背馳的再分辨

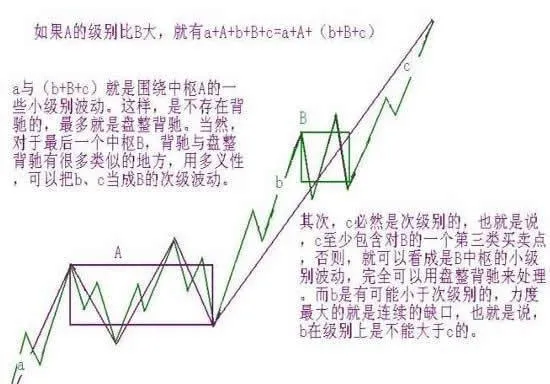

- 背馳的再分辨背馳問題說過多次,但發現還有很多誤解。不妨用最典型的a+A+b+B+c爲例子把一些經常被混淆的細節進行說明。沒有趨勢,沒有背馳,不是任何a+A+b+B+c形式的都有背馳的。當說a+A+b+B+c中有背馳時,首先要a+A+b+B+c是一個趨勢。

纏論中樞的超短線交易機會:纏論中樞的超短線交易機會

- 纏論中樞的超短線交易機會我們知道,纏論中樞由3個及以上次級別走勢相互疊加而成。從形態上看,纏論中樞可以說是股價短期調整的重要持續形態。纏論中樞的規模越大,股價調整的時間越長,相應的價格波動期間的交易機會也就越多。雖然股價沒有按照單邊趨勢運行,但是纏論調整中樞已經提供了非常理想的高拋低吸交易機會。

將纏論中樞形態放在趨勢中分析

- 看大舍小避免在局部行情糾纏價格運行期間,我們可以發現股價波動空間可以很大,當然,纏論調整中樞形態中也可以是微小波動。不管怎樣,我們應該減少價格波動強度弱的交易機會。放在單邊趨勢中看待纏論調整中樞,更能夠獲得高收益。

走勢中樞的構成

- 走勢中樞纏論中樞是纏論中複雜的形態特徵,我們研究纏論中樞,就是要對價格的基本走勢和複雜的價格變化做深入的分析,這樣才能更好地確認交易機會。不管纏論走勢中樞持續時間如何,我們都能夠清晰地辨別纏論中樞和價格走勢特徵,這樣才能夠把握好交易機會。從基本的形態特徵來看,纏論中樞是由3個次級別走勢形成的。

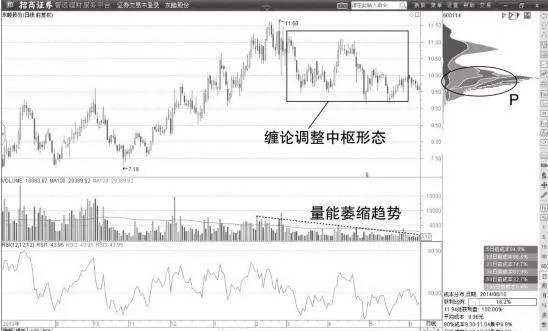

主力建倉期間短線高位調整纏論中樞形態

- 短線高位調整中樞形態當股價經歷飆升走勢以後,我們可以發現價格高位會出現調整中樞形態。纏論調整中樞形態是對股價大幅上漲的一種有效的調整,這個階段籌碼不斷在投資者之間換手,最終使得持股的投資者更加堅定地持股,價格穩定性增強。如果主力打算拉昇股價的話,一定會在纏論調整中樞結束後放量拉昇,使得價格加速上行。

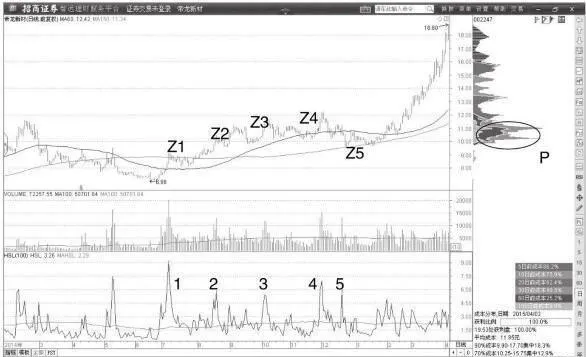

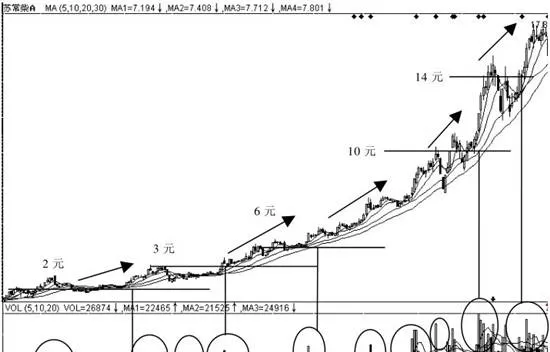

纏論主力控盤方式解讀:邊建倉邊拉昇型

- 邊建倉邊拉昇型當指數企穩上升的時候,主力投資者拉昇股價可以在建倉過程中完成。控盤手法可以更加激進,這是因爲主力投資者只有在拉昇中控盤,才能達到更好的效果。散戶投資者中拋售壓力已經明顯減弱,主力投資者放手拉昇股價上漲,同時完成建倉動作,這是一個比較好的手段。

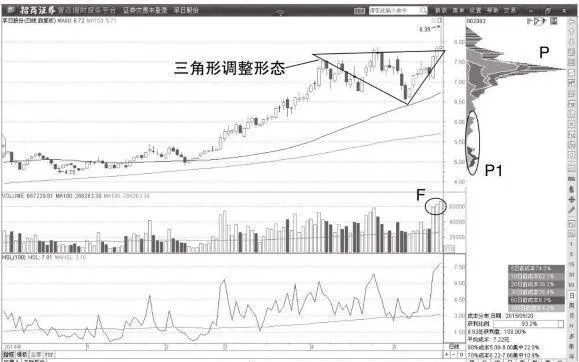

主力洗盤期間纏論調整中樞的三角形

- 調整中樞的三角形在纏論調整中樞形態中,以矩形調整出現的中樞形態比較常見,而三角形的調整形態同樣不容忽視。該形態中,價格可以只是經歷兩次回調,就已經完成了纏論調整中樞形態。而纏論調整中樞形態的完成,則是主力投資者洗盤動作結束的信號,同時也是股價大幅上漲的機遇。

主力震盪洗盤時的量價分析

- 主力震盪洗盤時的量價分析震盪洗盤雖然和震盪出貨一樣都是採取震盪的手段,但由於主力的主要目的是促使獲利盤換手,同時由於主力對後市股價的走勢很有信心,所以主力在向上震盪時(或者與主力有各種關係的其他資金)買單往往具備持續性、集中性和均衡性,反映在盤面上往往形成價漲量增的正常走勢。

漲幅榜選股基本思路

- 漲幅榜選股基本思路每天收盤後一一翻看當天漲停板的個股,找出一直在低位運行第一次漲停的品種,這種股票要是放大量漲停並一直不理會大盤震盪封住漲停板,則將這樣的品種放進自選股欄。在這些基本要求滿足之後,就是對介入時機的把握了。(1)第二天如果是低開或下跌,則可以買進。

量價二次買入:多次建倉的量價分析案例

- 量價二次買入:多次建倉的量價分析案例多次建倉表明主力長期伏擊,有兩次建倉拉昇、三次建倉拉昇甚至更多次,可能因爲建倉後大盤行情不配合不允許主力就此拉昇,必須跟隨大盤進行被動性調整;也可能是因爲自身籌碼的需要而進行主動性調整,此後再進行多次加倉直至在合適的時機進行突破和拉昇。

籌碼多峯續漲買入形態

- 籌碼多峯續漲買入形態籌碼分佈在兩個或兩個以上價位區域,分別形成了兩個或兩個以上密集峯形;根據走勢特徵又分爲上漲多峯和下跌多峯。上漲多峯上漲多峯是在股票上漲過程中,由下密集峯上行,在上密集峯處橫盤震盪整理形成一個以上的上密集峯。上漲多峯通常出現在做莊週期跨度較大的股票中,該類股票在長期上漲過程中做間息整理,形成多峯狀態。

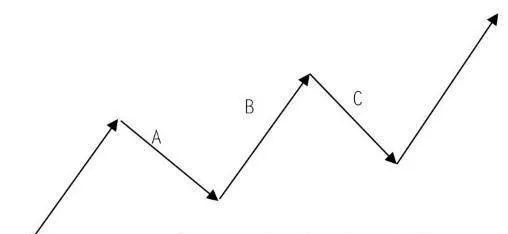

放量同時的價格行爲

- 放量同時的價格行爲放量在量價二次買入法的運用中顯得尤爲重要,在放量的同時價格上漲更是量價二次買入的衡量標準。這就是N字理論中的一次建倉,是二次突破的最直接表現。因此,按照N字理論的整體構成來分類的話,與放量同時的價格行爲可以分爲建倉時期的放量和突破進入主升時期的放量。

量價分析主力波段性行情出貨的性質

- 量價分析主力波段性行情出貨的性質在新金融時代的背景下,波段性低點建倉和波段性高點出貨,這種波段性操作方式開始瀰漫整個市場,併成爲市場運作的主要手段,映射到散戶的操作性質上,就是投機和短線操作。個股的不同走勢反映出不同的性質,對於獲利很大的個股來說,主力利用拉昇出貨,同時也有主力調倉而更加強勢。

量價二次買入法的核心

- 量價二次買入法的核心量價二次買入法的核心可以用一句話來概述,即任何股票只需關注放量時主力的價格行爲。任何一隻有過放量行爲的股票都是量價分析的對象,但是這不代表只要是放量過的股票都會產生二次買入機會。細節上需要關注的是放量對應建倉,縮量對應惜售。不要放過任何一隻曾經有過放量的股票,因爲它們都有可能成爲後市湧出的黑馬股。

低位大陽量,是強烈的買入信號

- 低位大陽量,是強烈的買入信號當一隻股票之前一直無量,處於平淡的狀態中,之後突然出現了倍量大陽時,這就意味着有主力機構開始攪動盤局,如果價格上突破重要點位,那麼強大的主升行情也很容易隨之到來。如上圖所示是對青海華鼎(600243)的分析。

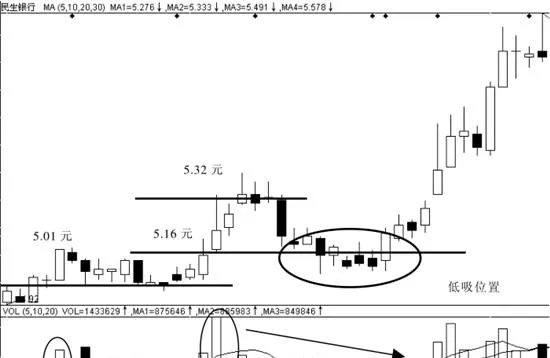

低位買入價格信號

- 低位買入價格信號所謂的股價低位,可以用很多方式去衡量,比如說股價嚴重超跌,前期有過大量跌幅,以及該股在大幅拉昇出現之前的洗盤震倉等,在此期間我們可以發現很多的買入信號,這原本是主力機構之間協同助推股價的交流方式,但是,散戶完全可以借這種方式去判斷股價的走勢。

量價分析主力出貨:右側拐點賣出

- 量價分析主力出貨:右側拐點賣出右側拐點賣出是對左側逢高賣出進行補充,是對於一些個股在高位產生多次高點或者次高點的情況下進行二次或多次買入的操作。或許一些投資者在股票上漲最兇猛時並不會選擇就此賣出股票,這是投資者最常見的交易惰性,也是散戶的基本心態。

高位大陽量,是強烈的拉高出貨的標誌

- 高位大陽量,是強烈的拉高出貨的標誌如果一隻股票一口氣上漲了50%,而在高高的山岡上,同時出現了比以往高出5倍之多的倍量,那麼你說這個節奏上的主力是想買入,還是想賣出?拉高出貨,而高位的巨量之陽只是屏障,主力用視覺的漲勢效果激起散戶們追漲的熱潮,這樣出貨的籌碼才得以順利出套,接盤的只有散戶。

量價分析真假漲停的判斷

- 量價分析真假漲停的判斷在漲跌停板交易制度下,以漲停板最有力。但是,物極必反,在相對高位或在大盤不好盤整震盪時,主力有可能借漲停板出貨。(1)不要認爲封漲停的主力都是在大力運作,有時僅四兩撥千斤而已。比如一天某股成交了200萬股,並封漲停,可能主力僅動用了20萬股,甚至10萬股而已。