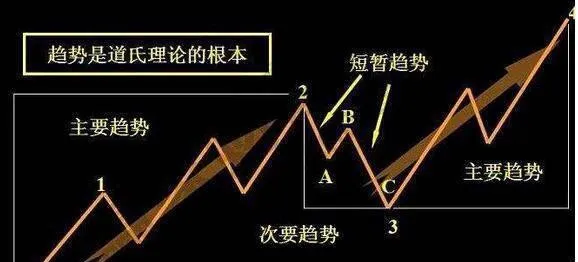

道氏理論

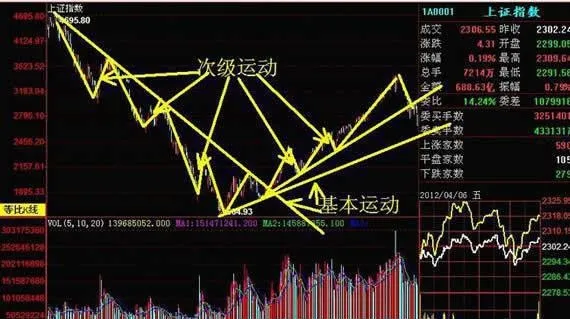

觀察基本運動中最後一個次級運動循環的特性,來判定基本運動反轉的方法

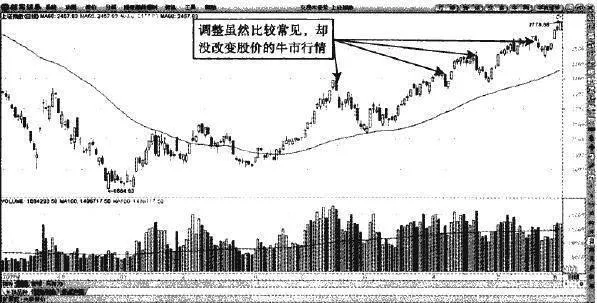

- 關於運用次級運動循環來判定基本運動反轉的方法,除了實際計算次級運動循環的個數以外,我們還可以觀察比較某個特定循環與典型反轉循環之間的特性,來判斷基本運動的反轉。在牛市中,循環上升階段的時間應該較長,幅度也應該較大,其中的逆向次級運動的低點應該高於前一個低點。

什麼是加特利法則?

- 道氏理論家加特利在《揚威股市》一書中,根據雷亞的次級運動歸類列出許多圖形,並提出一項順向次級運動與隨後的逆向次級運動的關係的結論—加特利法則:順向次級運動的幅度愈小,隨後的逆向次級運動的幅度愈大;反之亦然。同時他指出,這種現象普遍存在於牛市與熊市中。從中我們可以看出多、空雙方力量的對比情況。

基本運動只能通過次級運動發掘

- 由於牛市、熊市就是基本運動與次級運動相伴隨的混合體,而基本運動是深藏不露的趨勢,所以我們只有通過觀察次級運動的發展狀況—在熊市時期的劇烈反彈或者在牛市時期的劇烈回調,來判斷基本運動的發展狀況。爲了深入研究基本運動的發展變化,我們有必要對其細微結構—次級運動進行剖析。

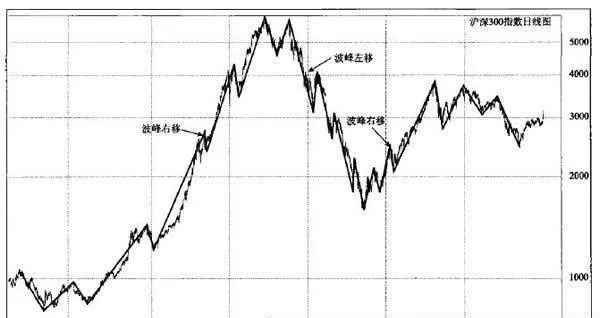

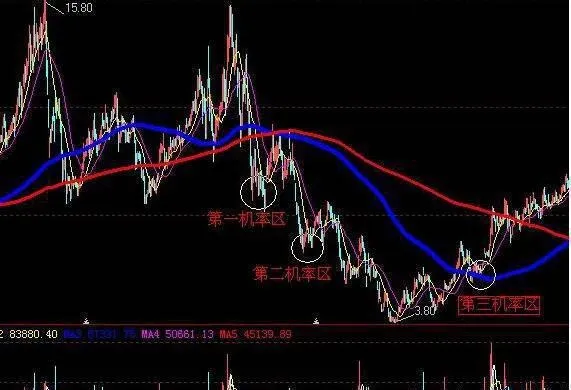

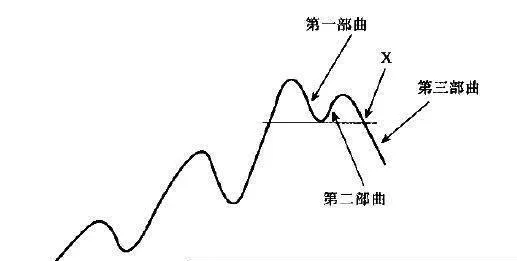

波峯右移和左移現象的預側意義

- 在趨勢運動的週期中,由於波峯的“漂移不定”,所以依據右移和左移現象,我們可以通過觀察週期中點處的具體情況,更深入地瞭解趨勢的發展方向。只要波峯出現在中點右側(即趨勢上升階段將比隨後的下降階段更長),我們就可以預期上升趨勢會持續下去;而當波峯向週期中點左側偏移時,通常就構成了警告信號,意味着當前趨勢可能發生變化。

次級運動體現了行業板塊是必不可缺少的中間環節

- 由於我們不能直接認識到事物的整體,只能通過個體來認識局部,再從局部來認識整體,所以接下來還要在把握了整體之後再重新認識個體。又由於只有認識到整體才能真正把握個體,所以我們研究問題的思路是:通過反饋的認識過程,不斷地對個體、局部、整體進行反饋式的認識,每一輪反饋都會對市場有一個越來越清晰的認識。

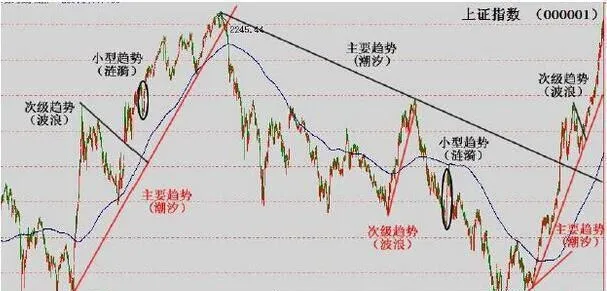

分解三個級別趨勢的必要性

- 由於不同級別的趨勢運作機理不同,所以道氏將趨勢進行分類,建立起基本運動、次級運動、日常波動三級趨勢的關係,區別對待這些趨勢就可以使不同性質的問題分解出來,有助於參與者進一步研究這些趨勢的規律。這也是分解出三個級別的趨勢並分析其結論的必要性。因此,三重運動原理是道氏理論最核心的思想。

道氏理論模理的作用:建立技術分析的三大體系

- 如果將技術分析進一步劃分爲三大領域,則可以分爲宏觀縱向自我鑑別技術分析、宏觀橫向相互鑑別技術分析、趨勢強弱微觀技術分析。在道氏理論模型展示的波浪結構的幫助下,對市場歷史規律的描述與總結,我們就有了宏觀技術分析系統,而利用宏觀技術分析的方法,又將對微觀技術分析起指導作用。

道氏理論是一系列尋找股市基本運動的思路

- 由於股市的驚濤駭浪最終是由基本運動驅動的,所以問題的關鍵是如何尋找基本運動。所謂市場分析的重要目的之一,就是通過剝離日常波動與次級運動的過程,最終將基本運動顯露出來。這就是我們每天分析市場的必要性。儘管基本運動代表整體股票價格的變化規律,但由於個股之間千差萬別,所以不能用市場中所有股票的平均價格來代表基本運動。

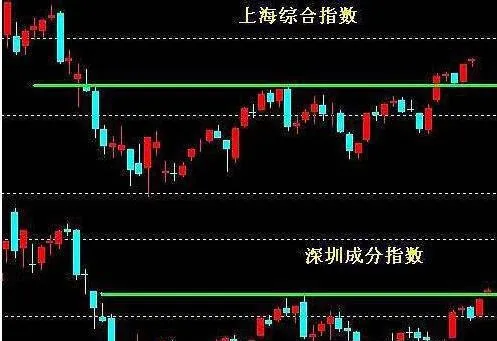

道氏對相互驗證的起源的貢獻

- 道氏提出的相互驗證思想的貢獻在於,使人們能夠利用兩個指數的局部觀察股市的整體,以及用這樣簡單的方式,來衡量國民經濟這樣宏觀複雜的情況。我們不禁被道氏和其他先驅們的高瞻遠矚和遠見卓識,以及他們對經濟規律和股市趨勢的深刻理解和獨特見地所折服。我們從道氏給牛市、熊市的定義中可以知道,他非常清楚基本運動的結束時間難以確定。

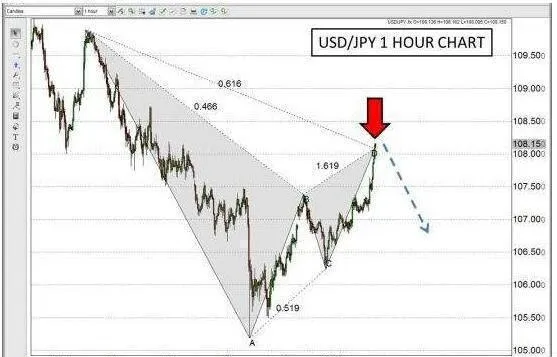

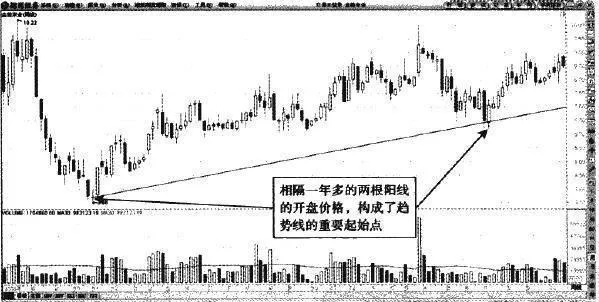

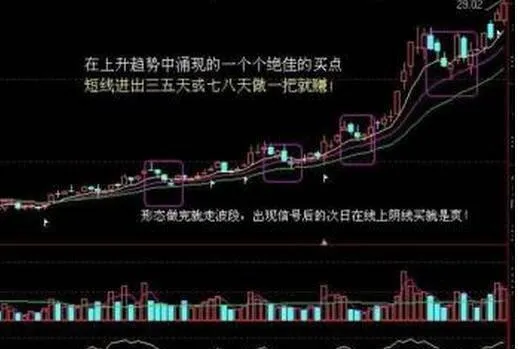

上漲的牛市行情中,趨勢線的畫法

- 牛市行情趨勢線的畫法可以有兩種:其一,連接兩條具有決定股價反彈意義的陽線的開盤價格,向右上方延伸,便是上升趨勢線了。這種連接陽線開盤價格形成的上升趨勢線,角度比較適合中級行情與原始行情。

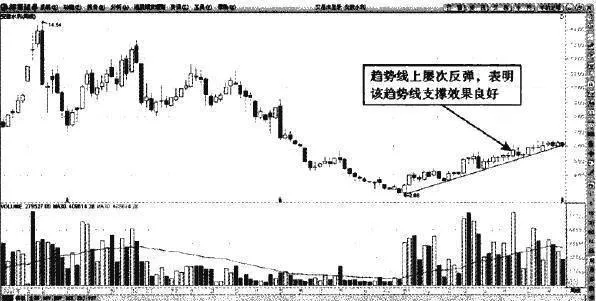

利用趨勢線的確認次數判斷趨勢線的作用效果

- 趨勢線的確認次數趨勢線的確認次數越多,相應的支撐或者壓制效果也會更加明顯。投資者判斷買賣時間的時候,可以根據有效的支撐或者壓力線來判斷準確的買賣機會,這樣的話更容易獲得成功。

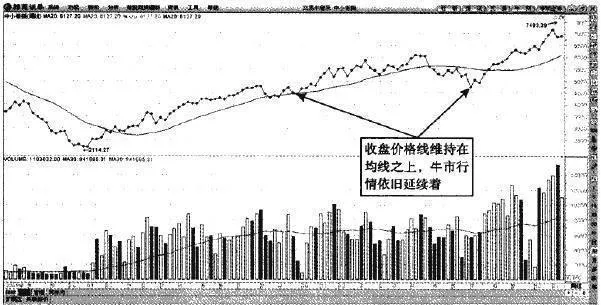

道氏理論的相互驗證原則:收盤價原則

- 道氏理論涉及的價格通常都是收盤價格。對於分時圖中出現的最高價格或者最低價格,對股價運行趨勢的影響都不大。收盤價格在股價運行的過程中的作用是非常大的。重要的支撐位或者壓力位置都出現在收盤價格附近,而不是出現在最高或者最低價格。收盤價格原則在投資者判斷反轉價格的時候尤其重要。

道氏理論的相互驗證原則:反轉信號確立趨勢原則

- 反轉信號真正出現之時纔是趨勢反轉之日。投資者在反轉信號出現之前採取的操作都是不可靠的。冒進的投資者看似提前一步做出了反應,卻不一定能夠準確判斷趨勢的方向。只有等到信號確認之後,才能夠採取相應的操作。如果在反轉信號確認之前採取行動,可能會出現反向操作的情況,這樣的話,就會損失很大的利潤了。

次級運動不存在固定的結構模式

- 儘管基本運動符合不嚴謹週期性的近似正態分佈的循環結構,但到目前爲止還沒有發現次級運動具有固定的宏觀結構,它僅僅表現爲一輪又一輪的循環波動。同樣,目前市場上也沒有足夠的數據來證明日常波動以什麼形式運動。因此,次級運動應當是以多變的形態存在,不存在固定的結構或模式。這一點與基本運動有所不同。

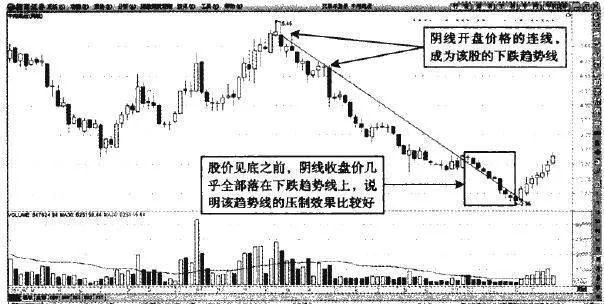

下跌的熊市行情中,趨勢線的畫法

- 熊市行情的趨勢線的畫法可以有兩種:其一,連接兩條具有決定意義的陰線的開盤價格,向右下方延伸,便形成了適用於中期和原始下跌行情的趨勢線。圖1中海集運一週K線開盤價壓力線如圖1所示,中海集運的周K線當中,股價的持續回落的趨勢中,沿着圖中兩條陰線的開盤價格勾畫出來的下跌趨勢線,同樣是投資者不可忽視的重要壓力位。

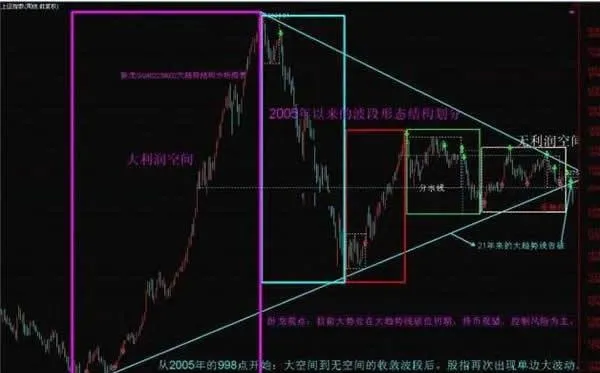

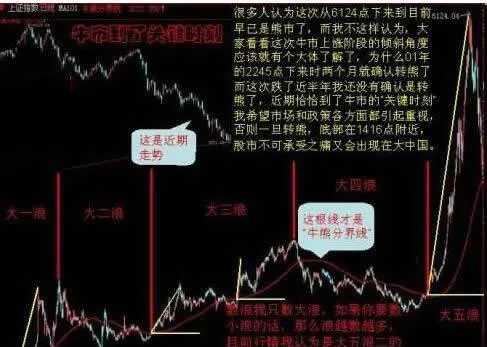

基本運動橫向相互鑑別的必要性:牛市與熊市之間存在一個轉勢期

- 我們通過長期實踐發現,實際上,不論是在牛市的結束與熊市的開始之間,還是在熊市的結束與牛市的開始之間,都需要經過一個轉彎過程,在本質上這是基本運動的轉折期,或稱之爲“轉勢期”。此時原來的基本運動可能已經結束,但新的基本運動是否形成還不能確定。

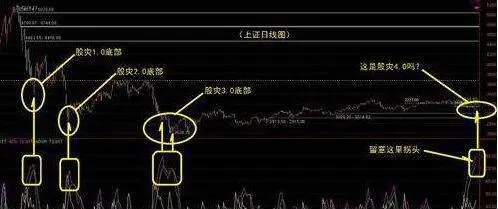

鑑別基本運動反轉的法則—波峯與波谷的錯亂

- 1.轉勢三部曲一系列波峯與波谷的中斷意味着趨勢可能反轉:當牛市、熊市結構中的一系列持續的波峯與波谷中斷時,就意味着原來的基本運動可能反轉,這是對趨勢分析時主要關注的問題。當然,趨勢反轉過程中還會形成各種形態的圖形,則是趨勢形態分析的主要內容,這裏暫且先不討論。目前,先討論利用轉勢三部曲來鑑別趨勢反轉的情況。

基本運動橫向相互鑑別的必要性:牛市與熊市之間必須構建一個平面鑑別系統

- 如果只有一個指數突破了前一個高峯,那還不能證明是牛市;如果兩個指數的表現相互背離,那麼可以認爲原先的趨勢依然有效,但需要提高替惕。由於我們能夠做到和應當做到的只能是鑑別趨勢的發展狀況,所以道氏在提出縱向自我鑑別趨勢的方法後,又提出了通過同期比較、橫向相互鑑別趨勢的方法。

對兩種指救相互驗證的基本方法:兩個指數的相互驗證原則

- 爲了闡述兩個指數的相互驗證原則,這裏有必要將“平面化”的牛市、熊市定義重複一下。在一個股市中,建立兩個具有很強邏輯關係的相關行業股價指數。

在趨勢處於轉勢期時要耐心等待、悉心觀察

- 一個交易者必須在錯綜複雜的情況下保持耐心,以等待市場自己顯示出明確的基本運動的狀況。因此,必須用驗證體系對市場中錯綜複雜的情況進行驗證。週期意味着,當時間到達某個時期,轉勢的概率就很大了。隨着趨勢的繼續,週期將會發生作用,當到達理論轉勢點時,出現的許多信號可以爲我們做一個提前預警。