道氏理論

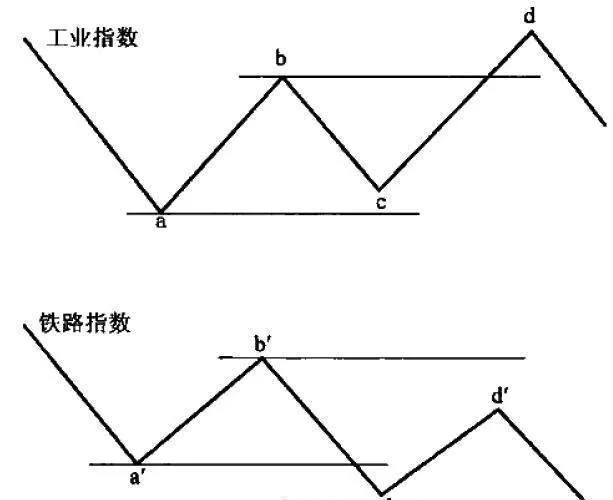

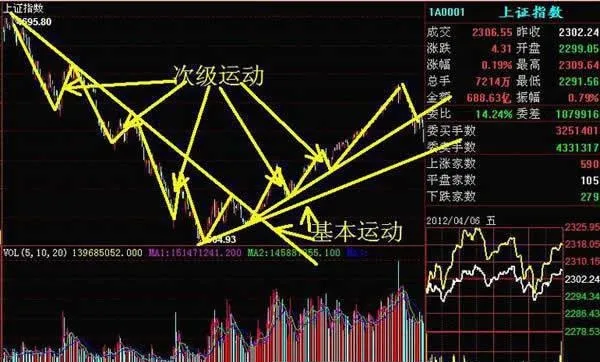

基本運動橫向相互鑑別的必要性:兩個指數之間存在背離現象

- 前面我們通過縱向鑑別牛市、熊市序列是否持續的方式,來判斷基本運動是否持續,並認爲:只有牛市或熊市波峯與波谷結構是持續的,纔可以判斷原來的基本運動依然持續;只要牛市、熊市的波峯與波谷結構出現中斷,纔可以判斷原來的基本運動可能轉勢。

未到收市,中間的波動只是波幅

- 通常,股價在一天之內會出現很大的變化。開市之時是上升的,甚至升幅很大,但卻又可能逐漸回落;過了一段時間,又可能由跌轉升;到遲一些時間又可能會再下跌,如此反反覆覆。

通常不用開盤價、最高價、最低價分析指數的長期趨勢

- 在傳統的技術分析中,開盤價在預測未來發展趨勢時(這是我們一般感興趣的)很少有什麼重要性,而收盤價則是很重要的。因爲重要的是雙方的勝負結局,而收盤價則表現出多空雙方最終的爭奪結果,所以開盤價並不十分重要。因此,西方人在進行技術分析時較少使用開盤價,並認爲開盤價不需要記錄。但這個問題也不是絕對的。

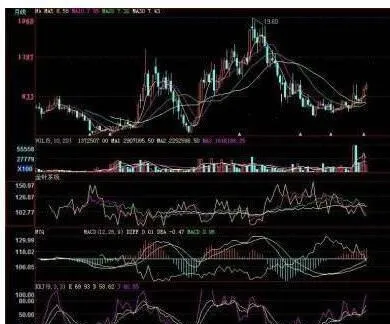

以圖形的方式認識股價總趨勢的層次性

- 當你進入一個陌生地方的時候,最好帶上一張正確的地圖。市場對於我們每一個投資者來說永遠是一個既熟悉又陌生的地方。拿着一張正確的地圖,在市場中尋找正確的方向,這就是設計道氏理論模型的目的。

傳統的技術分析通常以收盤價爲基準

- 我們已經知道,只有指數的收盤價結果和每日的成交量如何,纔是值得我們更加關注、花更多時間分析和研究的數據。不僅分析任何圖表和分析指數如此,分析個別股票如此,分析移動平均線也一樣。原始的道氏理論並不注重任何一個交易日收盤前出現的最高峯和最低點,認爲在所有的價格中,收盤價是最爲重要的,甚至認爲只需用收盤價,不必用別的價格。

收盤價最重要,或許是一種無奈的說法

- 需要了解的是,以收盤價作爲下一日的漲跌基點,是因爲在道氏的年代,不論任何的技術指標,包括K線的記錄,完全是手工記錄的。在當時要將每一隻股票的收盤價記錄在案已經很不容易了,而要得到股票的每日均價,還必須要有交易所提供的全部成交記錄,才能計算出來。

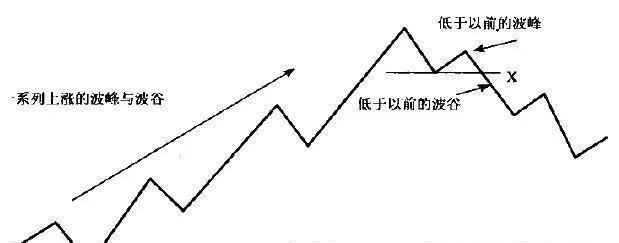

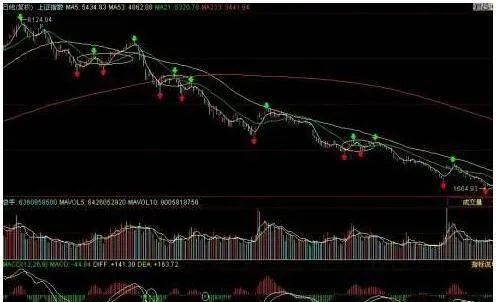

縱向自我鑑別基本運動是否繼續的法則—波峯與波谷的演進

- 牛市、熊市定義的重要意義之一是,通過縱向自我鑑別判斷一個趨勢是否繼續的方法—分析波峯與波谷的演進是縱向自我鑑別基本運動方向是否繼續的基本方法。在牛市中,一浪高過一浪,即本次次級運動的波峯高於上一個次級運動的波峯,而次級運動的波谷不低於前一個次級運動的波谷,則整個股市的基本運動處於“漲潮”階段,這意味着牛市還會繼續。

利用牛市、熊市結構判斷基本運動的原理

- 牛市、熊市的定義在本質上是利用波峯與波谷的演進來判斷基本運動的發展方向是否可以繼續的基本方法。在解釋這種方法時道氏指出,我們可以根據海潮波峯、波谷的高度來判斷潮水是進是退,因此也可以根據相同的客觀標準來判斷股市的趨勢。如果進一步研究波峯與波谷的演進問題,則需要藉助週期理論。

嚴謹的牛市、熊市定義表達了三重運動原理與相互驗證原理是密不可分的

- 前面通過三重運動原理解決了市場能否被預測的問題;通過相互驗證原理解決了對預測結果的確定性問題。儘管已經分別介紹了三重運動原理與相互驗證原理,但是它們之間的密不可分性表達得並不清晰。

基於道氏理論模型的牛市、熊市的嚴謹定義

- 根據道氏給出的牛市、熊市定義,以及三重運動指出的股市的主體結構,本書建立起了道氏理論模型。但是,通過道氏理論模型的演示之後,我們對許多概念又需要重新定義,其中包括牛市、熊市、道氏確認日以及相互驗證。

牛市、熊市是一對可以指導實踐的綱領性方法

- 牛市、熊市的定義實際上給出的是預測股市基本運動的方法論。一方面給出了預測趨勢繼續的法則;另一方面又給出了預側趨勢反轉的法則。由於這個綱領性的方法本原於道氏對牛市、熊市所給出的定義,所以牛市、熊市並不僅僅是一個純學術概念,而是可以指導實踐的原則。更準確地說,是縱向自我鑑別趨勢的綱領性方法。

道氏對牛市、熊市的原始定義

- 道氏以股價指數爲研究對象,建立了股市發展變化的運行模式,並提出了鑑別股市基本運動發展變化規律的鑑別體系,而這個鑑別體系的總綱領就是牛市、熊市的定義。

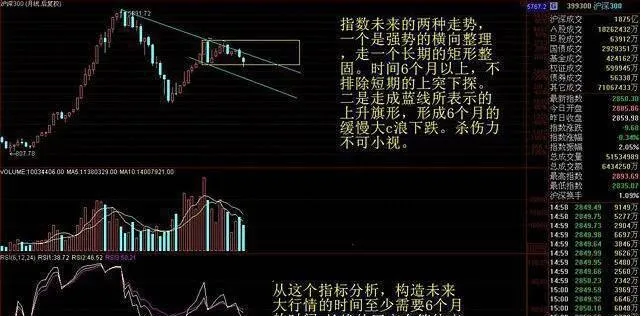

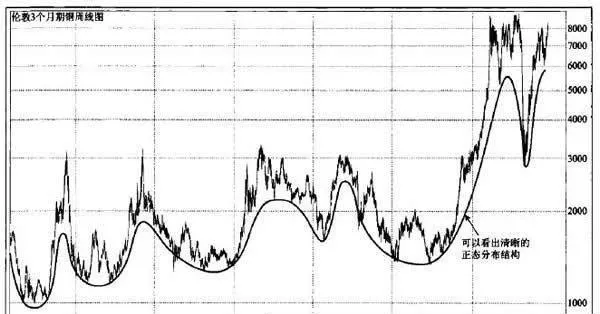

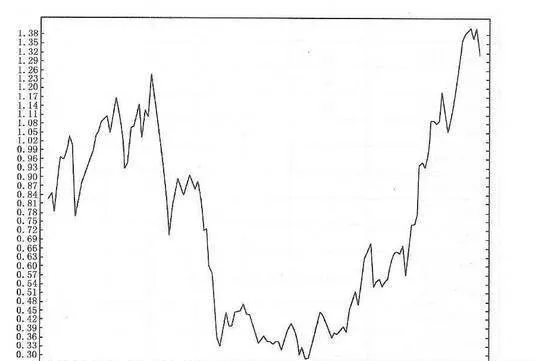

價格之間的獨立性是正態分佈的必要條件

- 圖1上證指數週k線圖我們幾乎可以隨手就拿到一張類似正態分佈的長期圖表,這是偶然的嗎?實際上,在自然現象和社會現象中,大量的隨機變量都服從或近似服從於正態分佈。例如,大海中波浪的斷面的圖形,電子管或半導體器件中的熱噪聲電流或電壓等,都服從正態分佈。

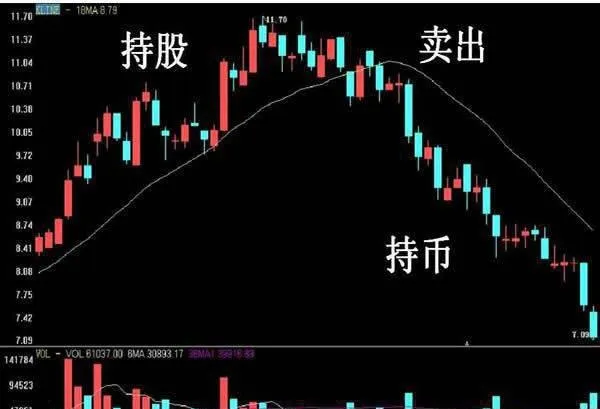

長期圖表能夠表現出基本運動正態分佈

- 市場上有一句人們常說的話:簡單的就是好的。大多數投資老手認爲,要用長期趨勢圖和市場週期理論,對股票、期貨等品種形成的趨勢進行全面認識。同時不時地回過頭來看一下簡單的長期趨勢圖,這一點非常重要。

股市中的基本運動提前於宏觀經濟基本面的變化

- 漢密爾頓在《股市晴雨表》中指出:“研究股市晴雨表以觀察基本運動的商人、銀行家和製造者們能夠完全排斥這樣一種觀念,即操縱行爲能夠改變基本運動。因爲每一次基本運動都會被隨後的基本商業狀況所證實。它既不需要也不會被操縱。雖然市場似乎經常與商業狀況背道而馳,但這只是因爲它的有用性可以由此達到最大化,從而實現真正預測功能的過程。

股市中的基本運動代表着股票基本面的規律

- 道氏指出:“基本運動產生的原因是商業的蕭條、復甦和人們認定的或實際的過度擴張,同時根據作用力與反作用力的原理,每一個基本運動都具有一種自我否定的趨勢。”這就是宏觀經濟狀況與牛市、熊市的對應關係。但是,這一點卻被許多追隨趨勢的參與者很容易地忘記。

股市基本運動與人爲操縱無關

- 通常人們所說的“市場是不可以被操縱的”,實際上應該嚴格地表達爲“基本運動是不可以被人爲操縱的”。道氏指出:“一種極其錯誤的觀點認爲,操縱行爲能使那些權威性的、指導性的股市運動出現偏差,由此對股市晴雨表的有用性提出質疑。

在股市中非理性的集合就是理性

- 從市場當中的恐慌現象我們發現,投機行爲是一種發源於自然的人的心理行爲,就個體行爲而言是沒有規律的,但是正如由無數沒有規律的分子構成的氣體是有規律的一樣,由無數沒有規律的個體構成的投機市場整體則是有規律的。

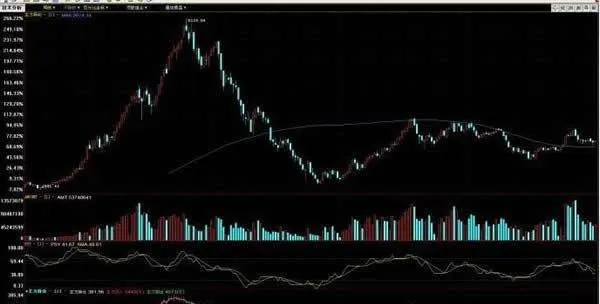

道氏的兩個牛市理論

- 道氏從看似雜亂無章的股價波動中發現,市場並不像風中的氣球那樣飄忽不定,而是有序的運動.他注意到某些市場持續旋轉的重複,並闡明瞭兩個已經經受住時間考驗的理論。道氏的第一個理論:市場在牛市中有三次擺動的特徵(並非必要)。

牛市第一期的市場概況

- 牛市第一期的上升,是當股市處於低潮的時候,通常經濟也處於低潮。這時候股價很低,那些有遠大眼光的投資者就對股票進行收集。