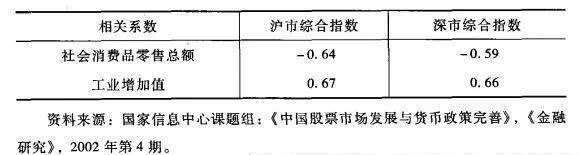

一般来说,股票市场越发展,股价对实体经济的影响越显著。通过选择1995年以来我国的沪深综合指数、股票市值、同期的社会消费品零售总额以及工业增加值的数字进行分析,发现社会消费品零售总额、工业增加值与同期沪深股市综合指数之间的相关度分别是负值和较低(见表3-1)。由此得出的结论是,我国股票市场在货币政策传导中发挥的作用还较小,但特点却很明显,主要是自1995年以来货币供应量较高,而同期的沪深两市股票指数与社会消费品零售总额却是负相关,意味着部分货币需求并没有进入消费领域或实体经济。

究其原因,一方面是由于我国股票市场发展只有十年的历史,其深度和广度都还不够,资产存量还较小;另一方面则是由于我国转轨时期的特殊经济背景使股票市场传导渠道的“财富效应”和“成本效应”难以发挥。居民出于对国有企业改革、医疗、住房、教育体制改革的预期,出现较强的时间偏好,使其在名义财富增加的情况下仍不会增加消费,“财富效应”失效。“成本效应”亦如此。由于我国股市发展不规范,固定资产投资的收益预期与证券投资收益预期出现严重偏离,加之企业预算的软约束,企业在9比率增长的情况下,仍不愿进行实体经济的投资,而是重新投入股市,这就阻碍或延缓了股市对实体经济的传导作用。

表3-1 两个宏观经济指标与沪深股市指数的相关关系

货币政策的变动通过证券市场的传导影响消费、投资和产出,从前面的分析可知,这反过来又会进一步产生对证券内在价值的影响,即影响证券市场价格波动的整体确定性,形成一个循环过程。如果这个循环是良性的,则不仅会促进实体经济的稳定增长,而且会使得证券市场形成稳定的动态均衡。但如果这个循环是恶性的,则结果恰恰相反。