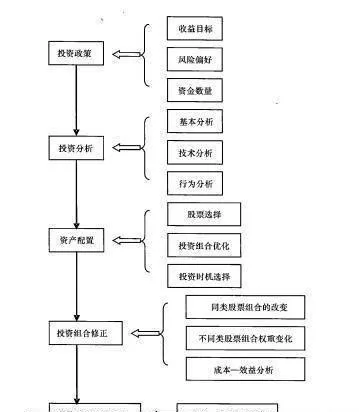

图6-4说明了投资组合决策过程的五个关键部分组成的层次。分述如下。

图6-4 投资组合决策层次

投资政策

投资政策涉及投资者的收益目标、风险偏好和投资资金数量。通常,投资政策的制定从确定投资者的收益率目标及在寻求该目标过程中可容忍的风险开始。收益率目标一般是在无风险收益率基础上加一个适当的风险贴水,它是一个区间,而不是一个确定的值。风险偏好涉及投资著的心理感受和风险度量指标,想直接确定投资者关于(收益率、风险)的无差异曲线不是一件容易的事。故一般是通过估算投资者的风险容忍度这种间接的和近似的方法来实现的,即估算在给定风险度量指标和某个预期收益率增长幅度时,投资者愿意接受的最大风险。

可投资资金的数量决定了投资组合中所包含的股票的最多可能类型和最大可能数量。根据投资者的收益目标、风险偏好和投资资金数量,就可确定一个大概的投资行业范围。

投资分析

投资分析包括基本分析、技术分析和行为分析,通过股票的基本分析,可以掌握股票内在价值和股票长期价格的变化;通过股票的技术分析和行为分析,可以掌握股票价格的短期变化;这些方法的综合则可掌握股票价格对股票内在价值的偏离程度和股票市场的风险。最终结果是确定股票的预期收益率和风险,以便与投资政策中的收益目标和风险偏好相比较,并确定各个备选行业内的备选股票,再进行下一步的选择。

资产配置

资产配置包括如下三方面的内容。

(1)确定行业内股票的最佳组合

根据上述投资分析确定的各个备选行业内的备选股票,在各个行业内分别选定一个股票的最佳组合,即确定各只股票的权重,我们将在下一节专门讨论。

(2)确定行业间股票的投资比例

在综合考虑各个行业的股票的收益率和风险的基础上,确定一个在各个行业中的最佳投资比例。定性地说,一般应符合下述原则。

1. 投资组合的市场风险应不大于股市综合指数对应的市场风险。

2. 投资组合在所属行业风险方面应保持充分的多样化。

3. 适当规定投资组合中包括的股票最低数量、持有单只股票的最大规模和行业的最少个数。

(3)市场时机选择

投资者通过正确地估计市场走势,即估计什么时候出现牛市,什么时候出现熊市,进行投资组合定位。当预计市场将出现下滑趋势时,则扩大投资组合中的现金比例;当预计市场将出现上升趋势时,则减少投资组合中的现金比例。

投资组合修正

投资组合修正实际上就是重复前三步描述的过程。由于随着时间的推移,投资者会改变其投资政策;另外,对股票内在价值的不断再估值和股票价格预期的不断变化,将产生不同的最佳投资组合,因此需要对投资组合进行修正。但修正投资组合必然会产生交易成本,所以必须在交易成本与修正投资组合后的股票收益率和风险之间作出权衡。投资者的目标是通过投资组合的修正,使得在剔除交易成本后,在总体上能够最大限度地改善现有投资组合的收益率和风险特性。当然还有修正时机的选择,理想的状态是在投资组合业绩的最高点将其卖掉,并用更优的投资组合加以代替。

投资组合业绩评估

投资者应定期评估投资组合的业绩,其依据不仅是投资组合的收益率,还有投资者所承担的风险,因此需要衡量收益率和风险的相对标准。