很多人崇尚价值投资,企业的价值是在不断成长中体现出来的,因而,这是一种长线投资方法。但是,如果把长线投资与长年持股不动的思路等同起来,就十分危险了,因为,长年持股不动还能稳中求利,这要有两个前提条件:一是企业其有长年投资的价值;二是股票市场处于总体的卜升通道中(虽然期间会有较大的波动,甚至形成牛熊交替的格局)。对于}}内的A股市场,这两个条件显然都不成立。

历数国内的明星股票,我们发现很多当年所谓的绩优股:四川长虹、包钢股份、华能国际、华夏银行,在经历了股市十年的洗礼之后,股价基本是原地踏步的,而这些企业现在业绩看起来仍是“不错”的,仍披着大盘蓝筹股的外衣。

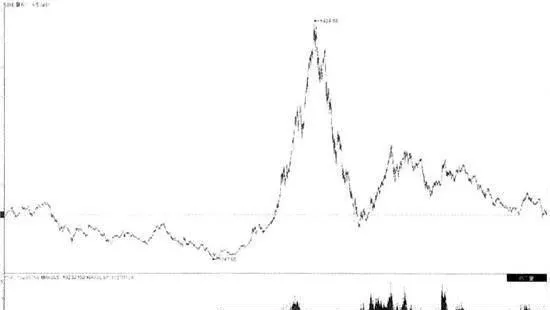

在美股市场中,股神巴菲特崇尚价值投资,但这也得益于美股长期处于上升通道之中,在这样的环境下,股票市场整体表现优秀,若结合价值分析,挑出那些更有业绩潜力的个股,那只要跑赢大盘,就可以取得不错的战线。我们参与的是A股市场,图1-9标示了A股指数2000年6月至2013年7月期问走势情况,可以看到,10多年间,上证指数的累计涨幅为零,如果我们细心统计的话,就会发现,超过60%的个股与上证指数走势相近,这也就意味着长期持有这些个股非但没有为我们带来利润,反而还因通货膨胀的吞噬而使得我们财富大量流失。

A股指数2000年6月至2013年7月走势图

但是技术分析就不同的。这些个股虽然经过10年之后又回到了原点,但期间的走势却也如指数一样.波澜壮阔,只有结合技术分析手段,我们才能把握住局部行情,斩获利润。