諧波價格模式是利用斐波那契數定義精確的轉折點,將幾何價格模式提升到更高水平的模式。與其他更常見的交易方法不同,諧波交易試圖預測未來的走勢。

讓我們看一些如何使用諧波價格模式在外匯市場進行貨幣交易的例子。

重點摘要

- 諧波交易是指趨勢是諧波現象,這意味着它們可以細分爲可以預測價格方向的較小或較大的波浪。

- 諧波交易依賴於斐波那契數列,該數列用於創建技術指標。

- 斐波那契數列從零和一開始,由前兩個數字相加而成:0、1、1、2、3、5、8、13、21、34、55、89、144 等。

- 然後可以將這個序列分解爲幾個比率,有些人認爲這些比率可以爲特定金融市場走向提供線索。

- 加特利、蝙蝠和螃蟹是技術交易者最常用的諧波形態之一。

幾何與斐波那契數

諧波交易將模式和數學結合成一種精確的交易方法,該方法基於模式重複的前提。該方法的根源是主要比率或其一些派生值(0.618 或 1.618)。補充比率包括:0.382、0.50、1.41、2.0、2.24、2.618、3.14 和 3.618。主要比率存在於幾乎所有自然和環境結構和事件中;它也存在於人造結構中。由於該模式在整個自然界和社會中重複出現,因此該比率也出現在金融市場中,金融市場受到其交易環境和社會的影響。

通過找到不同長度和幅度的模式,交易者可以將斐波那契比率應用於這些模式並嘗試預測未來的走勢。這種交易方法主要歸功於 Scott Carney,儘管其他人也做出了貢獻或發現了可以提高業績的模式和水平。

諧波問題

諧波價格形態非常精確,需要形態顯示特定幅度的變動,以便形態展開時提供準確的反轉點。交易者可能經常看到一種看起來像諧波形態的形態,但斐波納契水平不會在形態中對齊,因此從諧波方法的角度來看,該形態不可靠。這可能是一個優勢,因爲它要求交易者耐心等待理想的設置。

諧波形態可以衡量當前走勢將持續多長時間,但它們也可用於隔離反轉點。當交易者在反轉區域持倉且形態失效時,就會發生危險。當這種情況發生時,交易者可能會陷入趨勢迅速對他們不利的交易中。因此,與所有交易策略一樣,必須控制風險。

值得注意的是,模式可能存在於其他模式中,非諧波模式也可能(並且很可能)存在於諧波模式的背景下。這些可用於幫助提高諧波模式的有效性並提高進入和退出性能。單個諧波中也可能存在多個價格波(例如,CD 波或 AB 波)。價格不斷波動;因此,重要的是關注交易時間範圍的大局。市場的分形性質使該理論可以應用於從最小到最大的時間範圍。

要使用該方法,交易者將受益於一個圖表平臺,該平臺允許他們繪製多個斐波那契回撤來測量每個波浪。

諧波模式的類型

諧波形態種類繁多,但最流行的有四種。它們是加特利形態、蝴蝶形態、蝙蝠形態和螃蟹形態。

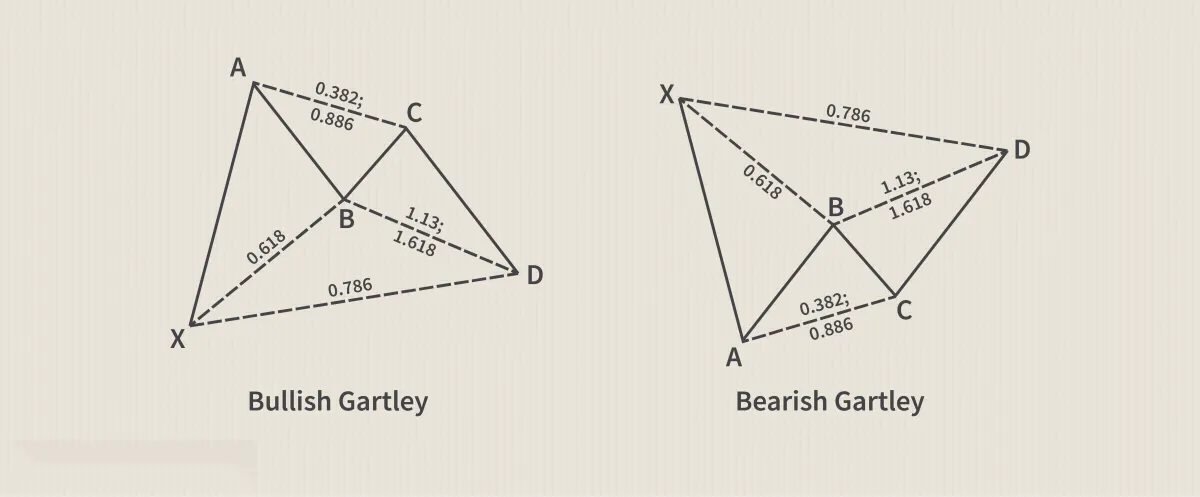

加特利

Gartley 最初由 HM Gartley 在他的《股票市場利潤》一書中發佈,而斐波那契水平後來由 Scott Carney 在他的《諧波交易者》一書中添加。 下面討論的水平來自該書。多年來,其他一些交易者提出了一些其他常見比率。在相關時,也會提及這些比率。

看漲模式通常出現在趨勢的早期,這是修正波結束的標誌,在 D 點之後將出現上行趨勢。所有模式都可能處於更廣泛的趨勢或範圍的背景下,交易者必須意識到這一點。

要吸收的信息很多,但這就是閱讀圖表的方法。我們將使用看漲示例。價格上漲至 A,然後進行修正,B 是 A 波的 0.618 回撤位。價格通過 BC 上漲,是 AB 的 0.382 至 0.886 回撤位。下一個走勢是通過 CD 下跌,這是 AB 的 1.13 至 1.618 的延伸。點 D 是 XA 的 0.786 回撤位。許多交易者希望 CD 能夠將 AB 的 1.27 延伸至 1.618。

D 處的區域被稱爲潛在反轉區。在此可以建立多頭頭寸,但建議等待價格開始上漲的確認。止損位設在入場點下方不遠處,但後面的部分將討論額外的止損策略。

對於看跌模式,尋求在 D 附近進行空頭交易,止損設在不遠處。

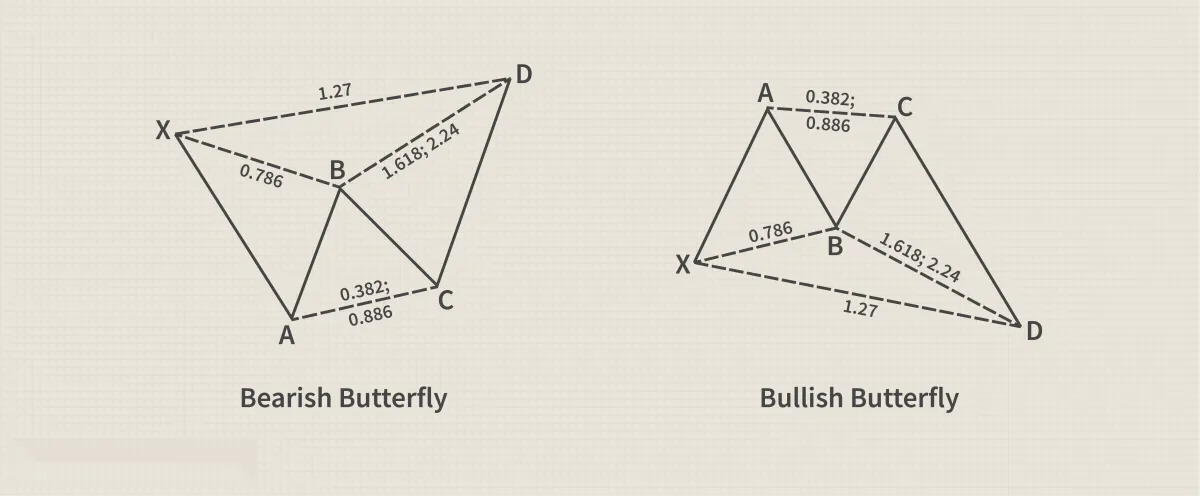

蝴蝶

蝴蝶形態與 Gartley 形態的不同之處在於,蝴蝶形態的點 D 延伸至點 X。

這裏我們將看跌示例來分解數字。價格跌至 A。AB 的上行波是 XA 的 0.786 回撤位。BC 是 AB 的 0.382 至 0.886 回撤位。CD 是 AB 的 1.618 至 2.24 延伸位。D 是 XA 波的 1.27 延伸位。D 是考慮做空交易的區域,但建議等待價格開始走低的確認。在不遠處設置止損。

對於所有這些模式,一些交易者會尋找上述數字之間的任何比率,而另一些交易者則會尋找其中一個。例如,上面提到 CD 是 AB 的 1.618 到 2.24 的延伸。一些交易者只會尋找 1.618 或 2.24,除非它們非常接近這些特定數字,否則會忽略它們之間的數字。

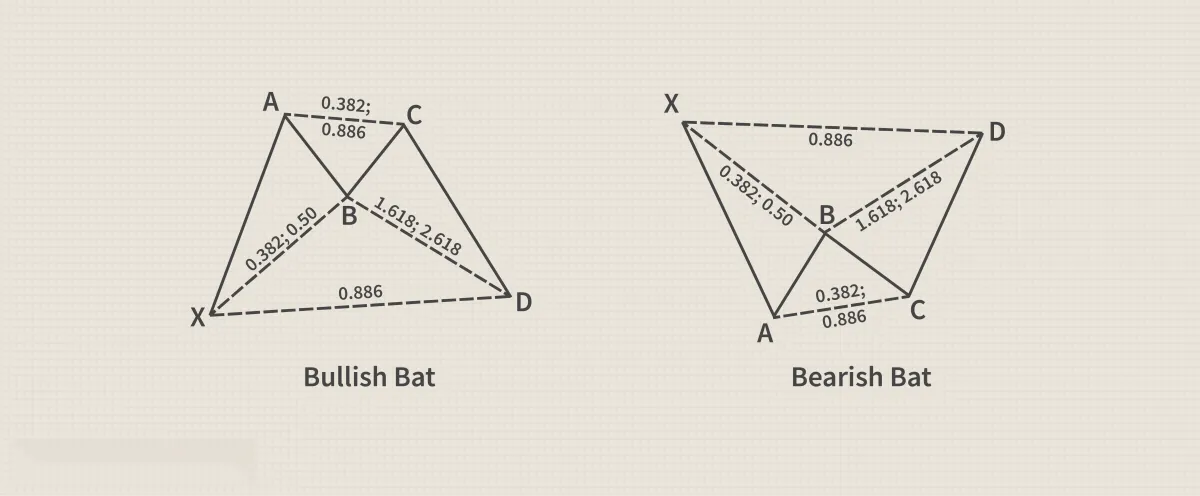

蝙蝠

蝙蝠形態在外觀上與加特利形態相似,但尺寸不同。

讓我們看一下看漲示例。XA 上漲。B 回撤 XA 的 0.382 至 0.5。BC 回撤 AB 的 0.382 至 0.886。CD 是 AB 的 1.618 至 2.618 延伸。D 位於 XA 的 0.886 回撤處。D 是尋找多頭的區域,儘管在這樣做之前要等待價格開始上漲。止損可以設在不遠處。

對於看跌模式,尋求在 D 附近做空,止損位設在不遠處。

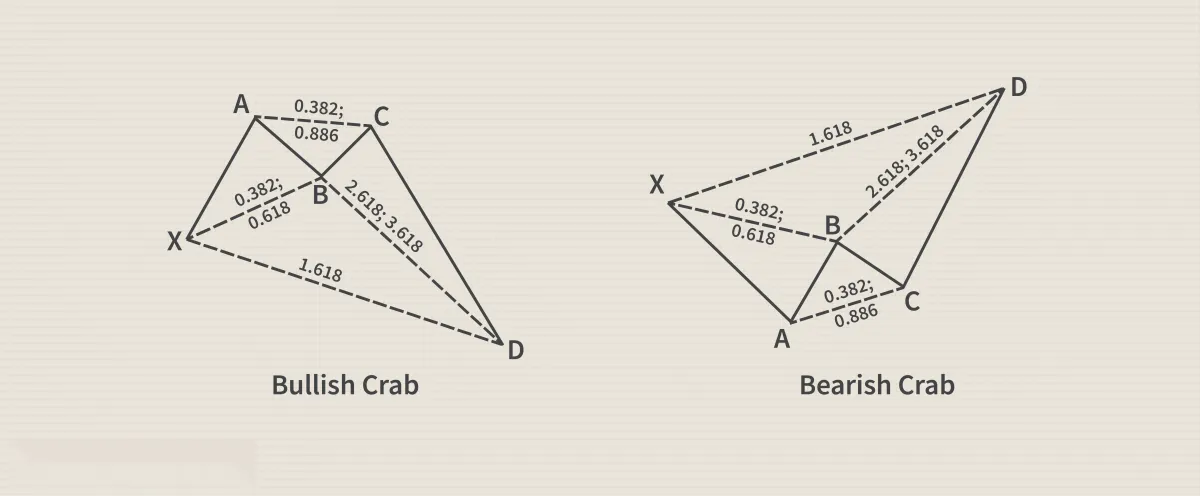

螃蟹

卡尼認爲螃蟹形態是最精確的形態之一,其反轉與斐波那契數列所指示的極爲接近。

這種圖案與蝴蝶相似,但尺寸不同。

在看漲形態中,B 點將回撤XA 的 0.382 至 0.618。BC 將回撤 AB 的 0.382 至 0.886。CD 將延伸 AB 的 2.618 至 3.618。D 點是 XA 的 1.618 延伸。在 D 附近做多,止損位設在不遠處。

對於看跌形態,在 D 附近入場做空,止損設在不遠處。

微調入場點和止損點

每種模式都提供了一個潛在的反轉區域 (PRZ),而不一定是一個確切的價格。這是因爲兩個不同的投影形成了點 D。如果所有投影水平都很接近,交易者可以在該區域入場。如果投影區域分散,例如在長期圖表上,水平可能相差 50點或更多,請尋找價格朝預期方向移動的其他確認。這可以來自指標,或者只是觀察價格走勢。

止損也可以設在最遠投影之外。這意味着除非模式移動太遠而失效,否則不太可能達到止損。

結論

諧波交易是一種精確且數學化的交易方式,但要掌握這種模式需要耐心、練習和大量研究。基本測量只是開始。與正確模式測量不一致的走勢會使模式無效,並可能導致交易者誤入歧途。

加特利、蝴蝶、蝙蝠和螃蟹是交易者關注的較知名的形態。當價格確認表明出現反轉時,在潛在反轉區域進行入場,止損設在多頭入場點下方或空頭入場點上方,或者設在形態最遠投影之外。