在介紹走勢類型之前,先介紹走勢類型與形態元素之間的關係。如果說形態學五元素是標準的形態定義的話,那麼,走勢類型則是對各個元素在實際中所存的全部情況進行的典型分類。在現實中也許並沒有完全絕對標準、符合形態元素定義的走勢形態存在,於是有即使隸屬於同類的形態元素,卻也會有多種不同走勢類型的情況客觀存在。

許多初學本理論的人往往還在計較,實際中走勢形態是否符合哪-種元素形態的定義時,卻已經錯過了最佳的買進或者賣出的機會。這種“一根筋”式的固化思維方式學習和理解並運用本理論,是絕對不可取的。我們將市場全部形態歸類爲五個元素,並且給出標準的定義,甚至畫出了其標準的草圖,但並非意味着它們是實際運用中唯一存在且正確的形態。

實際上,基於動態外部因素的影響,多、空二力博弈情況總是差別很大,所以,現實中是沒有兩個完全相同的走勢形態存在的。只有通過將類似形態歸納劃分,把具有同性質、同元素的類同性構造的形態歸納爲同一類型,好比我們按照人種膚色劃分,將人類劃分爲四種膚色的人種般,方法是相同的。這樣的劃分原則或原理,源於分形幾何學原理啓示以及走勢形態確實存在類同性構造規律特徵所致。因此,爲了避免學習者陷人某種誤區,我們提出走勢類型的概念,試圖通過走勢的類同性特徵,揭示出實際走勢中各類非標準化形態元素所存的全部走勢類型的情形,最終方便我們在實際走勢中能夠正確識別和靈活運用。

當然,對於走勢類型定義,我們首先強調的必然是指相同走勢性質(上漲或者下跌)中所存在的不同走勢形態元素,或者相同形態元素情況下各自的走勢的具體分類。換句話說,我們不可以將一個上漲性質的走勢分類,與一個下跌性質的走勢分類,從而進行走勢類型的類比和討論。走勢類型,必然是指同性質走勢分類情形之下的情形。

至於在相同走勢性質分類中具體會出現哪-種形態元素,則是我們實際中要做好跟蹤、觀察與研判的重要目標和任務。當然,即使出現相同的元素,例如兩個走勢類型中均出現了中樞三段式結構,此時我們要推導和研判,最終會以哪一種類型的中樞構造完成該走勢。又或者假定它們都出現了趨勢元素,那麼,我們則要具體跟蹤和研判它具體會以哪一種類型的趨勢構造出現和完成該趨勢。對此段話意思的理解,可結合如圖所示參考。

圖描述了同樣是滬指下跌走勢,即在3478點(2009年8月7日)起開始,進入長達五年之久的下跌趨勢構造中,在其內部以下跌走勢進行構造的各走勢段均不完全相同的情況:

有的是完整的下跌五段趨勢構造:如圖最左邊的直方形區間,具體指2009年8月7日~2010年7月2日。

有的是完整下跌七段趨勢構造中,如圖中間方框內,具體爲2010年11月12日~2012年11月30日。

以上兩輪下跌走勢在形態上不盡相同,但形態元素的歸類是一致的,全都符合趨勢元素定義的表述,當然如果細究的話,二者趨勢元素的具體構造卻又不盡相同。這種不同還包括趨勢中所包含的中樞數量及其所處具體位置有所不同。前者,在當前級別中的中樞只有一個,並且該中樞處於趨勢的上半部分,同時,在其次級別中包含一箇中樞,該中樞處於趨勢的尾端位置。而後者,包含了兩個同級別的中樞,其中一個處於趨勢上半部分位置,另一個處於趨勢的中間位置,同時在其次級別中,亦至少包含了兩個中樞,分別處於趨勢末端和中間位置。具體如圖所示。

除此之外,我們在以往書籍之中,曾對同級別裏的不同走勢段的具體形態展開過探討發現,在同一個趨勢構造中,趨勢各部分的構造形態很少完全一致,幾乎沒有完全相同的兩個走勢段:其中,有的部分是單純的一個段元素,有的是中樞三段,有的是趨勢五段。總之,各部分各不相同。對此情形,用準確的術語描述是,趨勢中的各走勢段所處的形態元素的級別大小不盡相同,形態上並不完全對稱。

不僅如此,我們還探討了同期同階段內不同級別上形態構造所表現出來的形態關係。通過觀察發現,存在這樣的規律特性:即,越大級別上的形態越發簡單直觀,所構造出來的形態元素級別反而越小(或爲一個甚至分型元素);反之,同期同階段內之越小級別上的形態構造越發複雜,其走勢構造顯得更加趨於完美,但此時形態元素的級別則相反越大(或爲一個趨勢元素)。當然,形態元素級別的大小是相對而言的,並非是指真的大級別上的元素就小於小級別上的元素,二者不可以作對比。綜觀以上,我們還可換段話描述,即,年線級別的一筆,在月線級別上有12筆,這12筆可能是段元素,也可能是分型元素,但是在略小的同階段的周線級別上,則有48筆左右,其形態就有可能是中樞,甚至是狹義五段趨勢了。至於在更小的日線級別上,則至少超過200筆,如此,同期同階段日線級別上就至少可以構造出一個完整的趨勢元素,該趨勢可能是七段式的,也可能是九段式的。當然,在一年內的日線級別走勢中,也有可能出現和存在兩個不同性質趨勢的交替構造。

回顧以上之探討,實際上是想說,無論是同級別內一個完整趨勢中的各部分走勢段的形態不盡相同,還是同階段內不同級別上走勢形態的不盡相同,二者都恰好說明和體現了所有相同走勢性質或相同形態元素中不同種類的走勢類型的客觀存在。

對於走勢類型概念的提煉,主要源於分形幾何學原理的啓發。其核心觀點爲,客觀事物都具有自相似的層次結構。局部與整體在分形幾何圖形、功能、信息、時間、空間等方面都具有統計意義上的相似性,我們將其稱之爲自相似性特徵。

不僅如此,在自然界中還有海岸線,各種植物的葉子形狀,各人種、物種等的劃分,我們均發現了相同性質的事物,在其形態構造上所呈現的自相似性特徵,或者是類同性結構的構造特徵。於是,我們斷定,此規律性同樣適用於價格走勢系統。通過觀察研究發現,價格走勢系統確實具有某種自相似構造特徵。

受此啓發,我們進一步深入觀察研究,並結合分形幾何學的原理髮現,走勢構造也具有自相似性或者類同性結構特徵。於是,我們可將各個形態元素劃分出許多種不同的形態類型。

基於類同性結構原理的啓發,我們還確定出各種走勢類型普遍存在於所有級別、所有品種之中,這正如上述所講的,存在於整體與局部,時間與空間之中,還有其所具有的功能、信息等之中。這一切均如上面分形幾何學原理的所述。於是,我們可斷定,走勢類型概念,符合分形幾何學的自相似特徵,具有普遍性,對其分類也具有廣泛適用性及實用性。

那麼,走勢類型對應形態學的五個元素,各自又存在哪些具體的類型呢?

筆的類型

基於本理論所定義的筆,是指單位時間級別上的一根K線。無論陰陽,都是定義爲當前級別上的一筆。所以,筆的類型實質上是傳統K線中的那些分類。但是,出於本理論並不過分強調一筆的陰陽性質,反而更加在意被其所包含的次小級別中的每一筆成交量大小,筆在運作中走勢的方向,以及是否出現重疊的特徵,等等。爲此,我們將筆的走勢類型按照其運作方向,或者是否出現重疊等現象,分爲了上漲筆、下跌筆及橫盤筆三種。如圖所示。

由於對一筆、兩筆的分析無多大意義,所以,我們將至少連續三筆或以_上運作走勢定義爲基本的分析對象。再根據連續運作三筆是否出現重疊又分爲三筆不重疊的走勢筆和三筆重疊的走勢筆(即橫盤筆)兩種。橫盤筆又可根據運作方向分爲頂分型、底分型及中繼型。

通過對同階段內大小級別走勢形態的對比,我們發現,大級別連續運作的三筆(根據以上所提煉出的至少三種走勢筆的類型),在其同階段內的次小級別上,連續上漲三筆或者下跌三筆,能夠形成段,甚至趨勢的形態;橫盤三筆的類型,則多半是中樞振盪形態。並且通過事後驗證得知,橫盤三筆此時不是當前級別走勢中的上漲或下跌的中繼,就是當前走勢的頂分型或底分型的轉折拐點。

結合以上描述,我們可預知,在對筆元素走勢類型分類的實際運用之中,其難點在於橫盤筆出現後,屆時的研判和決策該如何進行?因爲實際中,我們經常會犯這樣的錯,當我們自以爲橫盤三筆是走勢

轉折的拐點(即分型)時,可緊接下來,它立刻上漲再創新高,或者立刻下跌再創新低,並且快速遠離橫盤區域,讓橫盤筆變成了中繼形態。再有,正當你認爲它可能是中繼時,無論上漲中繼,或是下跌中繼,根據後面的走勢你會看到,橫盤筆形態卻成爲了走勢轉折的拐點(即分型)。此時你不操作,就將陷入被動。

實際中,正是因爲有了這些困難的存在,所以我們將橫盤運作三筆的判斷視爲本理論的難點。畢竟一旦研判錯誤了,就會導致投資虧損。

可新的疑問在於,是否有某種更好的方法,能夠有效區分清楚當下的橫盤三筆是未來走勢的中繼或者轉折拐點呢?

也許方法是因人而異的,不過在此我們亦給出自已的運用經驗:即,我們可以通過觀察當前已經出現的橫盤三筆在本走勢段中是第幾次出現。如果是超過一次出現了,那麼,就要預防它形成走勢轉折的拐點(分型)。如果它是首次出現的,那麼,它多半還是中繼一假如當前走勢段是上漲,那麼後市還會漲,可以繼續持股;如果是下跌的,那麼後面它還會跌,操作策略上則要果斷離場。並且此時必須特別的注意,如果當前觀察和定位的級別越大,那麼,操作上則更要繼續堅定重倉持有,或者快速清倉遠離。否則,機會將與你擦肩而過,而風險你卻無法有效迴避。

有人或許會問,如果有超過三筆,即很多筆重疊的情形出現呢?此時又該如何是好?

很簡單,你只將其視作三筆就可。即使有無數筆出現重疊,但中間最終都會有一筆出現一個最高點或者最低點。此時,我們只要始終將出現最高點,或者最低點的那一筆視作中間筆即可,如此,無論出現多少連續運作筆的重疊情況,都可以據此迎刃而解。

再補充一個很寶貴的運用經驗,也就是精準識別中繼和分型方法的關鍵點。我們對無數已經出現的歷史案例展開研究發現,中繼和分型區別在於,右邊運作筆是否會出現一筆完全升破或者跌破中間筆的

峯值或窪值的信號。如果出現了,那麼就證實了當前橫盤筆是中繼,反之就是分型。而且對此判斷必須要回到當下,要根據多、空二力博弈的實際形勢、狀況等相機決定。當然,結合動力學的背離理論,完全可以準確識別出二者。不過這一切都要在當下去完成,因爲現實中此情形往往稍縱即逝,一旦錯過終將永遠錯過。

此時我們還要強調一個特點,即,對於真正分型的確定構成時,實際走勢中往往都會至少有-次圍繞橫盤筆進行回撤或回拉的走勢出現,我們曾經將其定義爲對分型的反覆。我們這裏再度強調下在這種情況出現時該如何應付。經驗與心得是:如果圍繞橫盤筆回撤或回拉時,出現了新低或者新高,那麼此時多半可以確定爲橫盤筆是中繼了,當然此時關鍵還要看是否會出現當前級別的背離與否,如果沒有的話,那就可百分之百斷定爲中繼。但是,如果出現了背離,那麼無論此時是否創出新低或者新高,那就一定是分型了,即意味着後市走勢要發生確定性的轉折。當然,一般情況下,圍繞橫盤筆回撤或回拉沒有再度創出新低或新高時,那也多半可以確定前者的橫盤筆就是分型,即爲走勢轉折拐點。對以上知識點的理解,具體可參考圖理解。

如圖所示,當最低指數1849點出現時,後市連續三筆出現重疊情形,由此,我們必然產生疑問,即,當前圍繞1849點的橫盤筆是下跌走勢的中繼,還是走勢轉折的分型呢?

根據歷史經驗,在經過了前面漫長下跌週期中,已經出現過至少兩次這種連續三筆重疊的現象,根據後面的實際走勢可驗證,那都是中繼。當然,有時候雖然是中繼,但後市卻有短暫的反彈出現,只不過好景不長而已。但由此更加證實,此前出現的都是僞分型。

據此,也告知了我們一條寶貴經驗,中繼的確定形成和出現,意味着破壞筆,甚至破壞段走勢的出現。

當然,有時即使破壞段出現了,而且空間和時間的持續略微較長些,但此時仍不可以確定前面就是分型。因爲,根據走勢規律的要求,後面必然還有一次回撤或回拉走勢,圖2-13中是回撒的情形(詳見圖中說明)。有此事實即可證明,在1849點未出現之前,至少超過了兩次圍繞橫盤筆的回撤走勢段,並且都創出了新低。這充分說明,前面出現的橫盤筆都是中繼形態,只有直到1849點出現後,圍繞其回撤的出現,並且沒有再創新低時,我們纔可以據此判定圍繞1849點的橫盤筆是分型,且爲底分型。何況此時當前級別上還出現底背離呢。更進一步證明和確定後市走勢要出現轉折了。

事實亦是如此,在1849點底分型確定構造出現後,後面果然進入-個反彈的走勢段,而根據目前事實看,上漲過程中出現了兩次橫盤筆的情況,且第二次出現橫盤筆時,出現了從2015年6月16日開始的大幅下跌,形同股災。後市走勢之事實再度證明,第二次橫盤筆出現時,破壞筆走勢異常猛烈,其完成構造所需的空間和時間也非常的寬廣漫長。對此的例證還包括前面下跌走勢中,也是在第二次出現橫盤筆時,後面出現的反彈破壞筆,其空間和時間也相較於第飲反彈破壞筆要長、要大許多。這與前面我們提示的經驗論相一致。

以上列舉的是滬指月線級別的走勢圖案例,其實,對於任何時間週期級別的走勢圖,對於橫盤筆是中繼還是分型的研判方法,都可以依此方法作參照和展開。

分型的類型

如圖所示,按照性質劃分,上一排全爲頂分型,左上首個頂分型爲標準的頂分型,向右邊依次爲三個情況各異的頂分型的類型,分別爲左側跳空頂分型、右側跳空頂分型、兩側跳空頂分型。下一排全爲底分型,左下首個底分型爲標準的底分型,後面依次爲三個情況各異的底分型的類型,分別爲左側跳空底分型、右側跳空底分型、兩側跳空底分型。

對分型的各種主要類型做完識別後,我們再將分型元素的各種分類與傳統或經典轉折形態類型做比較,會發現如下規律。如圖所示。

這裏還需要特別說明的是,圖2-15只是列舉了傳統的頂部轉折形態,底部轉折實際上與之剛好相反,此處暫時不展示和表述了。

對比圖,我們發現,傳統頂部轉折形態雖然分爲很多種,圖列舉了12種類型,並且都是十分經典常見的頂部轉折形態,但是,按照本理論之定義的頂分型,最多分爲四種類型。根據對比說明,本理論之分型概念更加簡單直觀。

如果再從實用性角度對比,傳統和所謂經典頂部轉折形態,在實際中哪能如此簡單地出現如圖中絕對標準的轉折形態呢?再者,這些所謂的經典頭部轉折形態在實際運用中,往往會給我們造成先人爲主的主觀偏見,從而影響我們當下的客觀判斷,而且多半會得出錯誤的結論。實際運用時,如果按照這些標準的頂部反轉形態對號入座,去研判當前走勢中是否爲頭部,往往也是不靠譜的,畢竟這多半是一種經驗論,其轉折形態都是在確定成爲歷史且被定格之後,才得以被真正明確出來的。在實際運用之中,你很有可能會將中繼形態看作上述某種反轉形態,從而造成操作上的錯誤。尋找其根源,在於傳統和經典形態它們只是從表面上告訴我們,以往歷史中曾出現的頭部轉折形態是這樣的,但是卻忽略後的走勢形態之頂部形態,從來沒有完全一模一樣的。在現實中,我們也幾乎找不出兩個完全一樣的頭部形態,更別說圖中所畫的標準形態了。也就是說,基於傳統形態會有先人爲主的主觀干擾的影響,並不能正確指引我們對當下真正頂部走勢的研判和決策。這也是傳統與經典形態在對決策和操作指引中所存在的最大弊端體現。

區別於傳統和經典轉折走勢形態,本理論分型實用方法完全可以避免這種片面的誤導。因爲本理論之分型,不會做任何提前預測,它只會做形態學基礎構造,與當下多、空二力博弈狀態的客觀跟蹤,再根據合力、分力間消耗情況,然後展開對當下決策與操作的指引。它始終強調的是在當下如何做正確的反應,而不會根據歷史或者某個標準的經典形態去預測未來的頭部或底部是否形成。

當然,傳統和經典頂部或底部轉折形態,有時候可以輔助我們加強對頂分型或底分型的準確研判。甚至我們可以將圖中的12種頂部轉折形態的類型作爲輔助研判頂分型的具體類型體現之用。但前提要求是其研判邏輯和方法一切遵照本理論之指引。

這12種傳統或經典頂部轉折形態分別是:頭肩頂、雙重頂、多重頂、倒V反轉、圓弧頂、對稱三角形頂部形態、上升三角形突破後的轉折形態、頂部下降三角形態、頂部擴張型三角形態、頂部菱形、頂部楔形、頂部矩形形態等。

此外,還需要特別強調的是,傳統與經典的轉折形態,似乎全在重點強調某大級別中的走勢將要發生的轉折預判,而本理論之分型元素則適合任何級別,無論是超大級別,還是較小級別,全都適用。此外,分型不僅僅是趨勢轉折的拐點,而且也是具體段元素兩端重要的構造部件。對本理論之分型元素而言,只要能夠覆蓋掉交易成本,規避掉交易規則的限制,無論在什麼級別上,只要具有段元素規定的距離空間感,就能夠作爲買賣點而展開一次操作。

如圖所示,分型結構的各個類型存在不同的心理因素,具體可參考圖2-16。在實際運用中,我們可以參照以上幾種類型分類的情形,研判和決策當下的操作行爲。例如:

第一種類型的分型,屬於標準的頂分型結構,即一旦確定形成,那麼後面必然是一下跌走勢的開始。此時對應的市場心理因素分析是:顯示雙方都是直截了當,沒有太多猶豫。

第二種類型的分型,屬於猶豫型,右邊筆被包含於左邊筆中。這種情況也類似於傳統頭部轉折形態中的圓弧頂形,又或者菱形、楔形等。對應的市場心理因素分析爲:意味着一種猶豫,一種不確定的觀望。這在一般級別上有中樞的延伸、擴展之類的情形出現。

第三種類型的分型,也是包含關係,真正能否形成頂分型還有待觀察,至少要等回拉走勢確定後,如果不能再度新高就要預防頂分型形成,若情況相反,則可能還是中繼。對應的市場心理因素分析爲:這種情況成爲真正分型可能性較小,絕大多數成爲了中繼。

第四種類型的分型,是較爲確定的頂分型結構,因爲右邊筆是下跌爲主,且包含着左邊筆,這種包含關係在實際中是頂分型確定要形成的表象特徵。對應的市場心理因素分析爲:如果接下來第二筆K線是長上影線,甚至爲長陰線,而第三筆K線不能以陽線收復第二筆K線區間的一半以上的話,那麼此時形成真正頂分型概率偏大,最終延續成下跌段的可能性極大。此外,還有一種包含關係,即直接把陽線以長陰線喫掉,那是最壞的一種包含關係,後市百分百確定爲分型構造出現。

以上所有列舉的是頂分型的案例,對於底分型的情形,剛好反過來。

在實際中,當然遠遠不止這幾種分型的類型,而且對於其心理因素的分析也沒有這麼簡單容易,現實之中往往要比這複雜千倍萬倍。在此,我們也只是將一些普遍性的經驗介紹給大家,便於我們學習之時能夠容易理解。當然,隨着投資經驗和盤感的積累,再複雜的心理因素或者再複雜的分型構造類型都可以迎刃而解了。

段的類型

段元素的構造定義本身十分簡單直觀,並不存在太多重大差異的類型。如果非要探究段元素究竟有幾種類型,那麼,主要指在其內部走勢的次小級別中存在幾個中樞,以及中樞在走勢段中所處的位置,由此進行區分段的類型。

有人或許會質疑,有沒有一個段元素,在其內部走勢中,即在其次小級別中,沒有出現過中樞呢?

答案是否定的。畢竟一個段元素之所以成爲段元素,正是因爲首尾兩端存在分型,而分型結構至少由連續三筆相鄰的重疊構成,而連續重疊三筆狀態在其次小級別上一定是中樞形態的出現。因爲分型在一定程度上是次小級別的中樞振盪形態。由此可知,在段元素的內部構造中,其次小級別上至少存在兩個中樞,而且這兩個中樞固定位於段元素的兩端。

因此,段元素的第一種類型是,在其次小級別上只有兩個中樞,而且這兩個中樞只存在於段元素的首尾兩端,中間不存在任何一箇中樞。在實際中,這種段元素往往呈現逼空或者逼多的單邊上漲或下跌走勢。

段元素的第二種類型是,除了第一種類型中已經擁有的首尾兩個中樞外,在其內部的次小級別中,只包含了一箇中樞元素。這種段元素比較常見,在其次小級別中,它實質是一個五段式的趨勢構造。如圖所示:圖左邊爲大級別周線上325~1052點的上漲走勢段,圖右邊爲同期同階段內次級別日線.上走勢形態。左邊圖中直觀看沒有任何中樞出現,可是在次小級別的日線級別走勢中看,趨勢的中間位置出現了一箇中樞。

段元素的第三種類型是,在第二種類型基礎之上,在其次小級別上的中間位置出現了兩個獨立、不重疊的中樞。實質上,在其次小級別走勢中,這是一個九段式的趨勢元素。在現實中,這也是十分常見的一種段元素。

據此類推,還可以根據一個段元素次小級別中包含多少箇中樞排列出很多種類型的段元素。不過,一般中間如果十分標準地包含兩個獨立不重疊的中樞,已經非常不得了,在其次小級別走勢中也定然是十分趨於完美的了。對於次小級別中包含兩個中樞的類型,如圖2-18所示:在圖的左邊,是較大級別日線級別5178~3373點下跌段走勢圖,右邊則是同階段同期內次小級別60分上下跌趨勢的走勢圖,該趨勢中出現了兩個明顯的中樞,一上一下。

以上兩個案例講解是從次小級別中所出現的中樞數量進行分類的,如果從中樞所處的位置分類,段元素的類型至少分爲以下幾種,此處以只有一箇中樞的情況爲例。

第一種,中樞出現在了次小級別走勢中的.上半部分,無論上漲走勢還是下跌走勢,都可以按此類型分類。

第二種,中樞出現在了細小級別走勢中的下半部分。

第三種,中樞處於中間位置,如圖右半部分所示。

如果以有兩個中樞的情況爲例的話,那麼,對於段元素類型又有以下幾種:

第一種,兩個中樞在次小級別走勢中上、下半部分位置各佔一個,如圖右半部分所示;

第二種,都集中在了上半部分,又或者都集中在了下半部分;

第三種,有一個處在中間位置,另一個處在上半部分,或者另一個處在下半部分。

總之,各種情況都可能出現。

至此,又出現了一個疑問:次小級別中的中樞個數、所處的位置,對實際操作的研判和決策有什麼指引作用?以下推介我們的經驗。

對於次小級別走勢中出現中樞的個數多少,能夠說明多、空二力博弈的大小程度情況,還有主導性質合力與分力大小情況。例如,只出現一箇中樞,且出現在上半部分位置時,說明主導性質的合力基本控制走勢的方向,分力力量較弱小,不具備抵抗力,由其合力完全主導了未來走勢方向。如果此時是上漲的,那麼後市還將強勢上漲,反之,如果是下跌的,後市還將快速下跌。假如出現兩個中樞,而且都集中在某一端附近,比如都處於走勢的下半部分位置時,說明分力已經逐漸對沖和消耗掉了前面主導性質的絕大多數的合力,後市極有可能發生走勢的轉折。如果此時處於下跌走勢段中,那麼後市極有可能反轉向上,反之,如果出現在上漲走勢段中,那麼後市極有可能馬上反轉向下。如圖所示。

根據圖的描述,中樞連續出現兩個,而且均處於走勢末端,按照上述的說明,此情況即意味着做空力量已經被做多力量對沖和消耗掉,逐漸進入衰竭階段,後市走勢有可能出現轉折。根據後面走勢的事實看,自1664點之後,走勢果真出現轉折,滬指一路上漲,最高至3478點。

綜合以上,能夠總結出來的經驗是:段元素的不同類型中,次小級別出現的中樞數量越多,說明合力分力博弈狀態越發複雜、做多做空決心越發猶豫不決;反之,中樞數量越少時,顯示合力意圖和實力非常堅定且強大。如果中樞出現的位置在走勢前端上半部分,說明剛確立形成新趨勢的將來走勢會進一步蔓延和擴展;反之,若處於走勢末端下半部分時,那麼當前走勢面臨終結,可能隨時發生走勢的轉折。

中樞的類型

按照中樞的同類走勢性質劃分,中樞的走勢類型至少存在以下幾種,以“下一上一下”結構中樞爲例,如下圖所示。

這裏展示的是“下一上一下”結構的中樞類型,也就是處於.上漲走勢中出現的中樞形態的類型劃分,至於“上一下一上”結構的中樞類型劃分,與上面(在起始和結束段的情形)剛好相反,這裏不再表述。

根據以上10種同性質中的中樞類型劃分與對比可知,不同類型中樞的差別在於中樞三段四個分型峯值(或窪值)高低大小不同,根據這種不同,我們分類出以上10種類型。

基於中樞實質上是某走勢中的破壞段形態,至於出現的原因,從多、空二力博弈角度分析,可能是源於當前出現了較強分力對抗主導走勢合力而產生的。從背離理論角度描述,中樞的出現是當前走勢中的次小級別出現背離所致。由此可知,如果走勢中途出現了破壞段,而且構造出了中樞三段式結構,那麼,我們不必過於擔心當前走勢已經結束。又基於每一個走勢段中所出現的分力大小情況往往不同,所以,造成了次級別發生背離的程度和級別大小亦是不同的,於是,其表現在走勢形態上,會出現以.上多種走勢結構相似、但是內部具體構造情況又不完全相似的中樞形態。我們在實際運用之中對此要靈活理解、掌握與運用,絕對不可以用固化思維應對現實中的動態情況。畢竟任何時候多、空二力博弈狀態是不同的。

爲此,對於上述之中樞形態元素的全部類型,我們應該像輸入數學模型一樣,全部輸入大腦之中,永遠地記住它們,以便應付實際中在出現任何一種情況時都能準確地識別,最終方便我們在實際中做出正確的預判和決策。

我們以實際案例來展開論證和說明,具體如圖所示。

圖是滬指月線級別104~2245點上漲走勢圖,對其做歷史分解後可以看到,它中途出現了三個中樞。我們可以將這三個實例中樞圖形與圖2-20所展示出的10種中樞結構分類做比較,找到各個實例圖的中樞分別屬於中樞類型中的哪一種類型。

前面實例圖爲一個上漲趨勢中出現的中樞形態的情況,對於下跌趨勢中出現中樞的實例,如圖所示。

以上所列舉的實例,是在兩個走勢性質完全不同(圖是上漲趨勢性質,圖是下跌趨勢性質)的趨勢元素之中所出現中樞的情況,以及二者分別在月線級別(如圖)與周線級別(如圖)中的實例圖。

由此即可充分證實,在實際中,中樞會存在於任何品種、任何級別之中。換句話說,中樞隨處隨時可見,而且有許多種類型存在。於是,在實際運用之中,最令人頭痛,也是最爲複雜、最爲困難的問題在於,基於同性質的中樞存在至少10種中樞類型,當下有許多種選擇,爲此我們無法提前得知,由開始確立到未來中樞完成構造,其整個過程中,中樞三段會選擇以哪一種中樞類型展開構造與完成?對此,我們無從提前得知,這也進一步說明,股市是不可預測的。

趨勢的類型

如果按照趨勢中包含幾個中樞的數量做劃分的話,趨勢的類型有幾種,即僅包含一箇中樞的趨勢類型,或者包含兩個甚至兩個以上中樞的趨勢類型。當然,這裏所說的中樞不算次小級別中的那些情況,而是隻算當前級別中的所屬情形。

此外,基於中樞本身的類型就分很多種,由此可知,如果一個趨勢中包含了兩個或兩個以上中樞時,那麼,對其走勢的分解,還有類型的劃分,無疑顯得更爲煩瑣複雜了。以下僅僅列舉標準的趨勢元素,即包含兩個中樞、九段式的經典趨勢圖例,作爲學習理解參考本知識點,如圖所示。

根據圖的分類和註釋,結合前面介紹段元素分類的類型經驗所講述——關於段元素類型的分類,主要在於觀察其次小級別上有幾;箇中樞,據此劃分出幾種不同類型的段元素。而在此處,對趨勢類型的分類,則主要從當前級別中觀察有幾個同級別中樞進行劃分。當然,圖所列舉的是一個完整走勢中,包含兩個中樞時的8種不同類型的劃分。這種走勢大致可以劃分爲三大類:

最左邊的三個趨勢爲一個大類,其共同點是後一箇中樞位置在前一箇中樞的上面,構成一個完整的上漲走勢。然後再將其細分類發現,即根據後一箇中樞所處類型不同,所以造成這三個趨勢最終類型不同。

中間的三個趨勢可以劃分爲一個大類,其共同點是,後一箇中樞的位置在前一箇中樞的下面,由此形成一個下跌趨勢形態。又根據後一箇中樞屬於不同類型的中樞,所以造成三個趨勢又爲各不相同的三個趨勢類型。

最右邊的兩個趨勢爲一個大類,其共同點是,前後兩個中樞的位置處於重疊狀態,實際上變成了一個大中樞,只不過該中樞出現了擴展,在取中間發生重疊段中的最高點和最低點後,即可確立出一個大中樞,但是根據後一箇中樞的最後一段的走向劃分,這一大類又可以細分爲兩個不同的趨勢類型。

以上所介紹的,其實與段元素的類型劃分中所講的實質上是同一個道理。因此,對於其學習和掌握該知識點,這裏結合一個實際案例圖理解。如圖所示。

圖爲深圳成指周線級別從13936~6959點的下跌趨勢走勢圖,該走勢圖包含兩個同級別的中樞,後一箇中樞的位置在前一箇中樞的下面,所以,構成一個下跌趨勢的走勢圖。它比較符合圖中間部分的第二大類趨勢中的某一種趨勢的類型。

我們在此介紹實際走勢圖例主要是爲了證實我們所講述的趨勢走勢類型的分類不是空穴來風,更不是隨便胡亂的主觀強加行爲,而是試圖證實,圖的趨勢類型的八大劃分,全部都可以在現實的走勢圖中客觀地尋找到其實例圖。在這裏我們可以將圖的實際走勢圖,與圖中所列舉的下跌趨勢中的一種趨勢的類型進行對比。通過這種對比,以此加強我們對此知識點的理解和掌握程度。

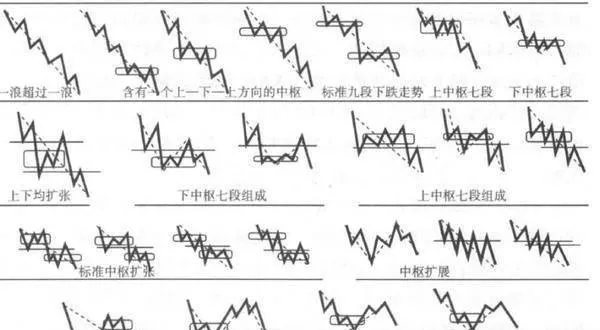

以上是從中樞的個數來劃分和介紹趨勢走勢類型的,如果按照走勢構造的段數劃分的話,趨勢的走勢類型可以分爲:五段式、七段式、九段式、十--段式,等等。是的,全部是奇數數字。因爲任何走勢是從一開始,而不是從二開始,所以,走勢在最終結束和完成時,必然也是奇數結束,並與一相呼應。但是,從實際案例中統計的數據看,出現最多的趨勢走勢段數爲九段式的趨勢,那麼,它成爲我們作爲標準案例講解的較佳選擇。我們將其定義爲標準趨勢的類型。爲此,我們繪製了目前爲止,在實際走勢圖中已經出現了的全部走勢類型情況,如圖所示。

整體來說,圖中展示的是上漲趨勢的九段式走勢類型之全圖譜,具體可以分爲四大類型:

第一大走勢類型爲圖中的第一排(其七個):根據主導合力大小和中樞個數劃分爲,一個標準九段走勢類型和三個其他非標準走勢類型(如圖所示標註的1. 、2. 、3. 等)。

第二大走勢類型爲圖中的第二排:根據中樞出現擴張情況,形成兩個中樞變異,甚至出現重疊現象的分類(例如圖中標註爲4. ,則是中樞出現上下均擴張現象,從而在走勢中間位置出現重疊,構造出一個相對標準的中樞);後面則是,中樞主要集中在下面擴張,而造成下方有連續七段重疊的現象,因此形成下部分中樞七段的類型出現,右邊剛好情況相反,出現在走勢上方有七段式的中樞類型。

第三大走勢類型爲圖中的第三排:指趨勢中包含了兩個中樞的標準走勢的類型,但是基於圖2-25中標註的5. 是兩個獨立中樞出現了極少部分相重疊的情況,從而造成中樞擴張現象;標註爲6. ,則是兩個中樞大部或者完全重疊的情況,從而形成在走勢的中間位置出現中樞擴張現象。

第四大走勢類型爲圖中的第四排:是出現完全變異的走勢類型,中樞的位置本末顛倒現象。如圖中所標示爲7. 的四幅特殊圖例。

對於以上之劃分,之所以會有這麼多種不同的類型,實質上取決於我們在做走勢分解時,採取了怎樣的連接律。一種連接方法,代表了一種分解方法,甚至得出一種研判結論,從而採取正確的走勢分解與連接,至關重要,因爲有時候它會決定我們的操作行爲。問題十分複雜,有待留到後面的章節中再敬詳細講解,此處不表。不過我們先要介紹一下對此的運用經驗。

當然,如果按照中樞所處個數和位置不同的劃分,也構成了以上趨勢類型的具體分類。

我們在本段知識點開始時就介紹過,實質上,趨勢走勢的類型按照段數分,可以分爲五段式、七段式、九段式、十一段式,等等。那麼,對於以上九段式走勢類型的全圖譜,如果根據分解原則對圖2-25中所有的走勢段中的分型,按照取最大或取最小价格進行確立,並採用合併術後,那麼,有許多走勢類型,例如其間出現了中樞擴張而發生重疊現象的,或者出現走勢發生變異現象的,通過合併後,最終可能只剩下五段式,或者七段式,甚至三段式、一段式的結構了。如此說來,走勢真的是沒有絕對標準的形態,也沒有最完美的走勢形態,只有更完美的走勢形態。走勢的完美化、完整化結束其構造,且發生走勢轉折的根本因素,不取決於由這些歷史案例提煉出來的走勢段的數量,而取決於實際之中多、空二力動態博弈的狀態,或者說是由合力與分力博弈之狀態決定的,並且最終都是由他們決定走勢未來會以幾段式完整完成其構造。由其多空博弈的能量決定形態構造的最終形態。九段式只能說明其爲一個標準式形態。

上述是列舉的上漲趨勢中九段式的走勢類型全圖譜,同樣,我們也提供下跌九段式的走勢類型的全圖譜,供學習參考,如圖所示。

最後,還需強調的是,對於以上所有形態元素走勢類型劃分的介紹與講解目的性,不僅只是爲了看圖識畫,還要通過這無數個實際的歷史圖例,從中提煉出所有可能存在的走勢類型,做到提前瞭解學習並掌握這些走勢類型的特徵,也要做到像前面所講述的,像往電腦裏輸人模型一樣,我們要將這些走勢類型當作模型輸人自己的大腦,永遠不要忘記,然後方便我們在實際運用中,結合當下走勢情況,進行識別對照,從而提高對當下走勢的研判和決策的正確概率。當然,在實際運用中,對走勢類型的運用困惑,卻總是無時無刻地存在,以至於我們在許多時候總是被搞得焦頭爛額、手忙腳亂,從而造成投資和交易中的失誤頻頻發生。即使如此,我們仍然不應該放棄,而應該靜下心來認真做理性分析和總結,直至完全掌握和熟練運用本套理論。

我們所說的走勢類型的運用困惑在於,對於同性質、同方向的走勢和相同的形態元素,總是存在多種不同的類型。這些類型好比多種模型般,在現實中,總是不以人的意志爲轉移,每時每刻都處於動態變化的狀態中,從而使得理論的學習者們,在沒有更好掌握和駕馭這套理論時,不知不覺陷入擲骰子般的賭博遊戲中,由此導致平時投資和交易沒有任何提高與改善。因爲,他的判斷總是錯的,造成操作也總是錯誤的。正如這般描述:當他認爲當下走勢會按照某種走勢類型進行構造時,結果卻告訴他,他是錯的,因爲走勢完全按照另一種類型完成了構造。時間久了,他們必然會認爲,本理論對市場歷史走勢的分解、分析,還有對未來走勢的推導,都是無任何作用和任何意義的。

其實,對此之困感十分正常。因爲對投資境界的修煉是一個漫長的過程,絕非短時間內可速成的,即使速成,也會走火入魔。畢竟本理論從頭到尾都在闡述一個觀點,市場是不可預測的。我們對走勢類型的完整分類也告訴我們,市場中所存在的走勢模型實在是太多了,所以,走勢自身的選擇也會有很多種。基於此,如何能夠做到提前知曉未來準確的走勢類型呢?最終的每一個走勢類型都是由當下的合力、分力博弈而決定,這種博弈力量還包括我們每一個當下的參與者們。簡單點說,任何走勢類型都是市場在當下的選擇。我們只有待到走勢類型最終構造完成了、完整地顯示在我們眼前時,方纔會發出一聲驚歎:哦,原來是這樣的!

如此說來,走勢類型的完整分類,其實是告訴了我們市場的本質,正如那句哲語——世上沒有完全相同的兩片葉子存在。悟性好的朋友應該可以馬上意識到,假如要取得好的投資成績,想在市場中永遠立於不敗,那麼,就要正確學習、理解並掌握本理論所揭示出來的市場本質與特徵,然後,還要利用好這些本質的知識,勤加練習和實踐,或許能夠找到投資之道。

學習完以上所有形態元素的走勢類型的劃分後,我們要做一個浩大的記憶工程,那就是分別將筆的類型、分型類型、段的類型、中樞類型及趨勢類型,全都熟記於心,同時,還需隨時與實際走勢中的實際案例結合起來,通過反覆地觀察對比,尋找發現其間的規律性。然後,再根據我們前一章所講述的形態學的三個功能,對已經發生的歷史走勢進行客觀的分解,並對未來走勢進行純邏輯的推導。至於推導邏輯,即以以上走勢類型的客觀分類做支撐。最後,以此推導結論,實際指引我們當下的投資預判和決策。實際上這已經涉及後面章節的內容,即本理論的實際運用之法,具體詳見其後。在筆的走勢類型中,我們重點探討了出現連續橫盤三筆的走勢形態的情形,即如何在當下研判它是走勢的中繼還是分型?鑑於此,假如我們已經確定了是分型的話,那麼,我們再回過頭來繼續討論真正分型的類型有哪些。如圖所示。