對於你們在圖形上劃出來的線條,其重要性我再怎麼強調都不爲過。線條可以講故事,讓價量形態躍然紙上:它們可以精確地觶釋在價格趨勢範圍內漲跌的祕密;◎警示市場達到趨勢中的超買點或者超賣點的時機。框出交易區間。描述盤旋上升至頂部均衡點的各種價格。幫助預測修正過程中可能的支撐線或阻力線的位置。

張圖全方位解析大豆油

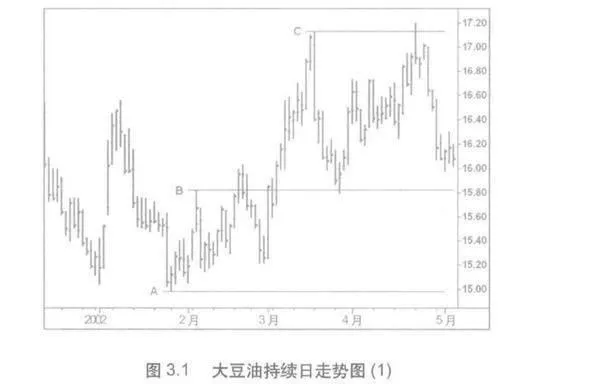

我們從研究大豆油入手。圖3.1 顯示了2001年12月到2002年5 月6日大豆油連續日走勢圖上的價格走勢。從支撐線和阻力線開始。支撐線A從1月28日的低點劃出來,阻力線B穿過2月5日高點,.阻力線C穿過3月15日高點。把這些線條延長至整張圖,阻力線B後來成爲3月和5月回調的支撐線。當一條線既做支撐線又做阻力線的時候,就被稱作中軸線。一般而言,價格傾向於圍繞中軸線運行。

在愛德華和邁吉的《股市趨勢技術分析》(Techrical Analysis ofStock Trends)一書中,他們對支撐線和阻力線作了最爲廣泛的討論。儘管未提及上面描述的中軸線,他們確實注意到了同時作爲支撐線和阻力線的水平線條:

有一個有趣而重要的事實,非常奇怪!很多馬虎的圍形研究者從來都沒有抓住這一點:關鍵的價格水平線一直都 在不停轉換角色,從支撐線到阻力線,從阻力錢到支撐線。過去的頂部一旦被突破,就成爲後續反彈趨勢的底部:而過去的底部一旦被擊穿,就成爲後面上漲階段的頂部。

支撐線阻力線也在這類圖形中構成兩個交易區間。通過劃出這些線,你可以更好地觀察出雙方的各種突破嘗試,就像第一次世界 大戰中,遍佈壕溝的戰場上發生的那樣。在交易區間裏,多空雙方數不勝數的突破假象就是摸清對方真正實力的重要試探行爲。正如接下來要討論的,很多低風險的交易機會都是由這些試探行爲提供的。

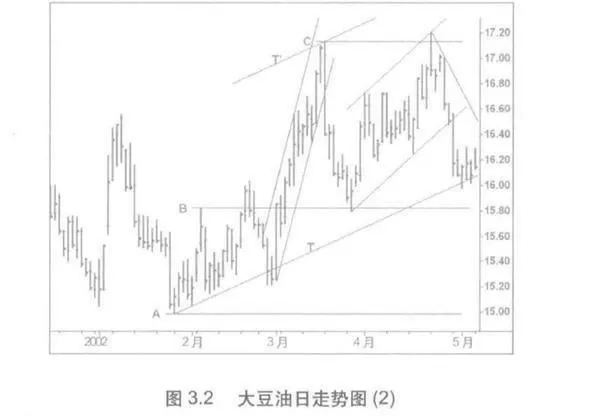

在市場發展的這個階段,我們可以劃出一些重 要的趨勢線。在圖3.2中,T是一個正常的上升通道,其中,支撐線T穿過了1月至2月低點,並在5月初作爲支撐線:阻力線T穿過3月高點。在這個例子中,干預性高點(Intervening High)原本應該在2月末,但考慮到後續的價格運行情況,大量線條穿過這條幹預性高點,卻無法得到有效解釋,我們就要尋找圖形上更高的點。上升通道TT的角度不是十分陡峭,因而區間不會包含較大規模的反彈。另外, TT內部還出現了兩個小型的上升通道:一是從2月底到3月15日。二是從3月低點到4月高點。請留意4月份市場是如何在沒有跟風盤的情況下,上漲到這個上升通道的頂部之上,而且也突破了阻力線C。通道上:軌即供給線之上的E漲形成超買狀態,這種狀態比從數學指標得到的信號更爲可靠。頂部的日收盤價位置表明,市場遇到了拋盤。此時,我們應該保持謹慎。劃通道有時也不是十分複雜的事。從4月高點開始的下行趨勢過於陡峭,我簡單地劃了一條下降趨勢線。在買方與賣方相互博弈的某些點位,價格就是我們劃出關鍵趨勢線的依據。很多時候,這些區域附近會出現重要的轉折點。在4月高點,一個小型上升通道的供給線與阻力線C相交。在5月低點,趨勢線T、阻力線B以及-條次級下降趨勢線即將匯聚。當匯聚線出現時,你就得開始評估轉折點出現的可能性了。我很少簡單地以趨勢線爲依據決定一次交易, 也會考慮其他因素,但如果你想僅以一種技術手段進行交易, 那麼這些線對你應該是一種絕佳參考。

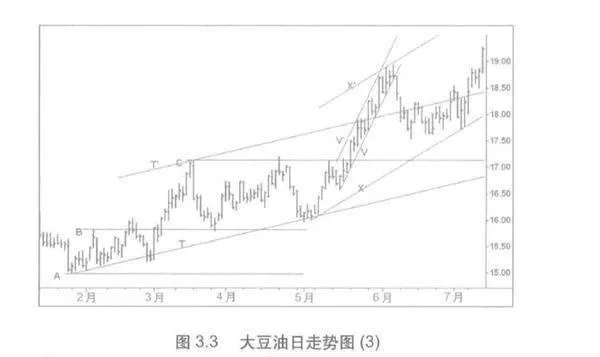

圖3.3是大豆油截至2002年7月第一週的價格運行情況。一眼可但沒有能夠啓動次角度更加陡峭的上行。從通道上方高點下跌之後,我劃出阻力線F。下跌在Y線附近找到支撐,市場則在反轉下行之前確實在F線上方形成了新的局部高點。在這個交會處,阻力線F、供給線X、支撐線Y,全都在這裏匯聚。劃出支撐線G,穿過最後兩個高點之間的低點。在接F來的幾周裏,行情反轉直下。

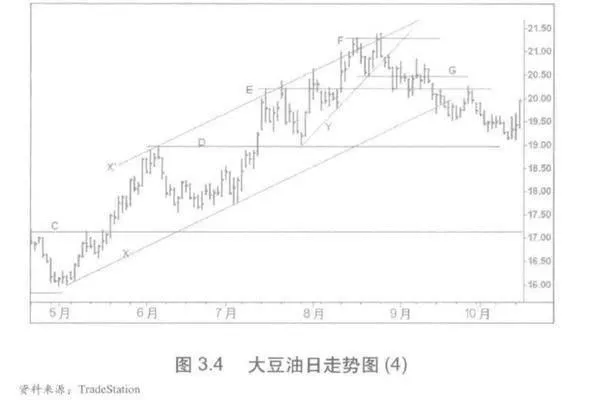

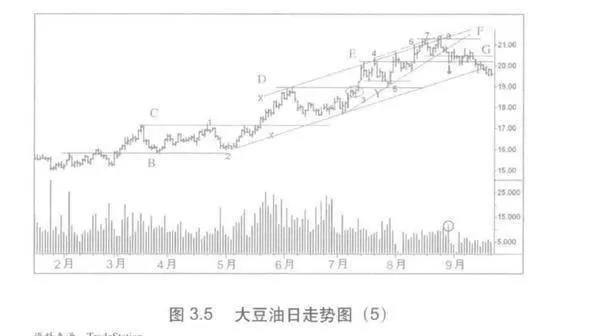

至此,我們還只討論了隨着價格運行,在圖形上出現的線條。在圖3.5大豆油走勢圖上,我們對最重要的8個點進行了編號。在這些點位,我們識別出了結束動作,或是即將出現結東動作的信號。

點1是C線上部的假突破。在這裏,市場上漲全阻力線C之上,收盤在阻力線C之下,收盤價接近當日低點。兩天之後,狹窄的價格區間進一步 表明需求疲軟,價格回調,緊隨而來的下跌在支撐線B. 上方止步,且在下跌過程中,低迷交易日的價格區間在收窄,空頭似乎佔了上風。然而.在點2.價格反轉向上,收盤在前日高點之上,使市場處於強勢位置。這次反轉把價格推到一個更高的高點,一直到6月初,上漲力竭爲止。注意狹窄的價格區間和6月高點上的疲軟收盤。在回抽和整固之後,市場回到了新交易區間的上部。棒形圖中的圈標出了在一個緊湊的價格區間中的3天盤整期。緊隨其後,市場在兩個交易日加速上行。點3指出突破前一個 緊湊的價格區間內部的浮籌消化過程。點4在價格從5月低點恢復到上升通道之上,收盤位置表明存在拋盤。回抽至點5回踩到半個月以來價格上:漲的區域,但點5的收盤位置表明存在買盤。點6和點7的價格一步步奮力持續走高。從點4和點6的高點處劃一條反轉趨勢線(虛線),這凸顯市場缺乏向上的動能。點8略微創出新高和弱勢收盤表明,需求已是強弩之末。

總之,點4到點8之間(點5除外)的綜合表現,反映了大豆油的上:漲趨勢正在放緩,修正的可能性增加,而支撐線G之下的高成交量破位(看箭頭),也說明了空頭主力戰勝了多頭主力。此外,多頭試圖收復支撐線G下方的失地,但空頭挫敗了這個企圖,即上漲以疲軟的收盤結束。所有這些點位,我們將在隨後的章節中進步 討論。