2023年,一些大宗商品出现了显着走势,黄金和冷冻橙汁价格创下历史新高,但在天然气、煤炭和谷物价格下跌的压力下,主要大宗商品指数有望录得五年来最大跌幅。

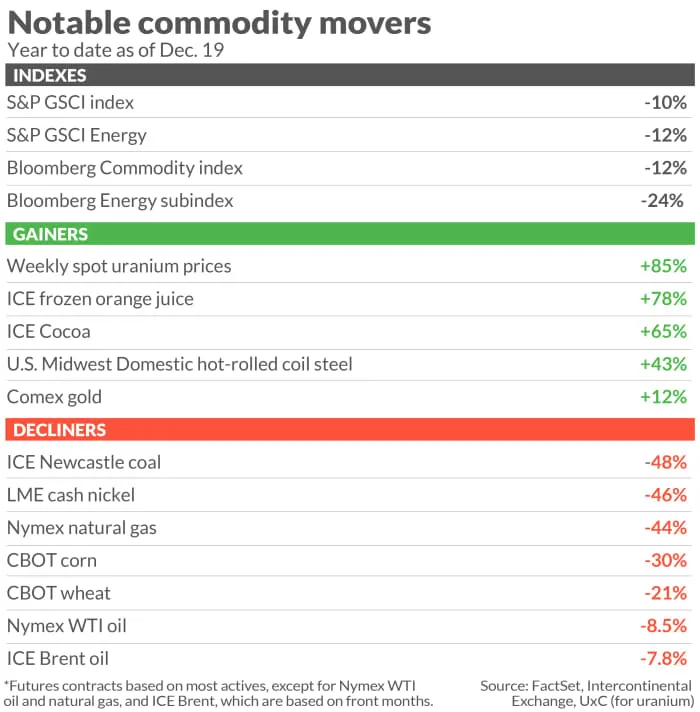

FactSet 数据显示,截至 12 月 19 日,大宗商品市场投资基准 S&P GSCI XX:SPGSCI 的交易价格今年以来下跌了 10%。能源板块跌幅最大,标普高盛能源指数XX:SPGSEN下跌 12%。

追踪 24 种商品的彭博商品指数XX:BCOM今年已下跌 12%,其中彭博能源分类指数下跌 24%。

这两个指数都有望创下 2018 年以来最大年度百分比跌幅。

Barchart 高级市场分析师达林·纽瑟姆 (Darin Newsom) 表示,“随着 2023 年的到来,大宗商品行业在很大程度上显示出其作为天气衍生品集合的真实本质”。

基于这一点,以及从拉尼娜现象到厄尔尼诺现象的天气模式的变化,他表示,他对一些大宗商品市场出现亏损并没有感到太惊讶,但“这不仅仅是天气原因。”

赢家

关键指数的整体下跌与一些大宗商品的走强形成鲜明对比。

黄金期货价格GC00,

阅读:金价刚刚创历史新高。投资者将其添加到投资组合中是否为时已晚?

Libertas财富管理集团总裁Adam Koos表示:“随着利率暂停并最终下降、美元贬值以及全球通货紧缩持续,我们必须将所有基本面抛诸脑后。” “此时此刻,黄金交易充满了历史高点、抛售压力、空头,以及突破过去曾给黄金带来问题的多年水平。”

Koos 表示,如果金价能够突破历史高点并保持在该水平,他预计金价将在 2024 年迎来美好的一年,“届时基本面可能会开始重新发挥作用。”目前,他认为黄金“纯粹是一种技术性交易”。

未来一年:白银的机会之窗正在关闭,价格有望在 2024 年出现“爆炸性走势”

与此同时,所谓的“软”商品(定义为种植而非开采的商品)今年也有所上涨。

纽瑟姆表示,虽然软商品的核心是天气衍生品,但“世界各地的主要种植区仍然遇到麻烦”,为该行业的大宗商品提供了支撑。

冷冻浓缩橙汁期货OJ00,

VanEck 积极自然资源股票策略的大宗商品策略师罗兰·莫里斯表示,“由于西非动荡,可可价格因供应担忧而上涨”,而橙汁价格则因天气相关的供应担忧而得到支撑。

在能源领域,随着核燃料价格飙升,铀矿逆势而上。

据 UxC 称,截至 12 月 18 日,每周现货铀价格为每磅 86.35 美元。 UxC总裁Jonathan Hinze指出,12月20日的交易价格为每磅89美元,这将是自2008年1月以来的最高现货交易价格。

他表示,如果年底价格保持在 89 美元左右,那么年涨幅将达到约 85%。

阅读:为何铀价升至 15 年高点的涨势可能尚未结束

Hinze表示,目前影响铀市场的最大因素是美国众议院通过了一项禁止俄罗斯铀进口的法案。他表示,该法案目前仍在参议院搁置,但有迹象表明该法案最早可能在一月份获得通过,这促使一些买家加入进来。

欣泽表示:“如果美国对俄罗斯进口的禁令成为法律,这可能会刺激价格进一步上涨。”

下降者

在下跌的大宗商品中,煤炭和天然气表现最为突出。

纽卡斯尔煤炭期货NCFF24,

随着世界各地对清洁能源的推动,煤炭需求预计将下降。

美国能源情报署在最近的一份月度报告中表示,预计可再生能源在新的一年将发挥更大的作用,太阳能和风能的总发电量预计将首次超过煤炭发电量

本月早些时候,在联合国气候变化大会(也称为 COP28)上,近 200 个缔约方达成了逐步淘汰化石燃料的协议。

阅读:以下是 COP28 逐步淘汰化石燃料的协议对石油的意义

与此同时,截至 12 月 19 日,美国天然气期货今年已下跌 44%。商品NG00、

VanEck 的莫里斯表示,美国强劲的产量,加上“今年冬季供暖季的温暖开局”,给天然气价格带来压力。

谷物综合体中,玉米和小麦领跌,其中小麦期货W00、

莫里斯表示,大宗商品市场的重大意外之一是小麦和玉米价格下跌,特别是在俄罗斯和乌克兰战争的影响下。

“该地区对世界玉米和小麦供应非常重要,我预计由于供应担忧,价格将继续走高,”他说。

Barchart 的 Newsom 表示,总体而言,今年北美和南美的农作物产量有所增加。他表示,由于天气好转,美国产量增加,加上需求持续放缓,导致玉米和大豆损失尤其严重。

尽管持续不断的俄罗斯-乌克兰和以色列-哈马斯战争对全球供应构成风险,但油价也有所下跌。

最近,由于伊朗支持的胡塞叛乱分子最近袭击了船只,主要航运公司宣布停止通过红海的运输,这提振了石油价格,但今年整体价格仍然较低。

阅读:红海袭击加剧全球航运困境

美国基准西德克萨斯中质原油CL.1,

未来一年:为什么石油在 2024 年可能不会回到每桶 100 美元

莫里斯表示:“如果伊朗及其代理人成功地长时间关闭红海和苏伊士运河的航运,我预计谷物和原油价格将会上涨。”

外表

分析师表示,展望未来,明年可能是大宗商品强劲的一年。

莫里斯表示:“美联储将在某个时候开始降息,美元可能会下跌,甚至可能大幅下跌。” “新兴市场经济体还将能够降低利率,刺激新兴市场经济体的增长并增加大宗商品需求。”

Libertas Wealth Management 的 Koos 还预测 2024 年将是“大宗商品积极的一年”。

他预计,随着利率冲击冲击经济,风险资产将与硬资产(主要是美国股票和债券)齐平。

库斯表示:“再加上选举年存在巨大的潜在地缘政治风险,我认为总体而言,我们将继续看到对硬资产的竞购。”