上证指数在牛市当中出现折返走势,其实是多头获利回吐造成的调整走势。从历史上来看,上证指数持续长时间大涨后,经历折返走势的概率还是比较大的。用黄金分割0.618的分割点来判断折返的点位是比较重要的方法。从牛市当中指数累计上涨的高度来判断0.618的黄金分割点位,投资者能比较轻松地抓住买点。既然黄金分割的0.618是难以逾越的,并且即便指数可以超越这个黄金分割点,短线出现较大反弹的概率还是很高的。

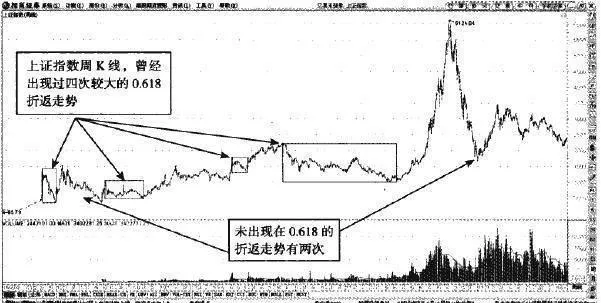

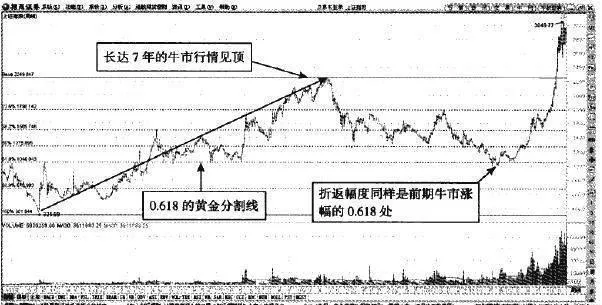

图1上证指数周K线—牛市中0.618的次级折返

如图1所示,上证指数的周K线当中,指数从出现到今天的20多年里,持续大涨牛市行情还是很多的。每当牛市行情结束之时,股价都需要一定的调整走势。而牛市结束调整走势,就是前期获利的投资者获利回吐,而多方难以招架抛售压力造成的下跌。抛售压力再大,多方总会再次控制股价的走向,因此牛市中的0.618的黄金分割点就在这个时候应验。历史经验表明,从上证指数编制完成到运用的20年里,不管是长达五年的调整,还是短至数月的下跌,都完美地演绎着0.618的黄金分割点。既然指数都已经表现出如此精确的折返比例,那么个股的走势当然也会在很大程度上遵循0.618的黄金分割原则了。把握好股价的0.618的熊市折返幅度,投资者便可以提前抓住建仓机会,为获得相应的回报做好准备。

如果从概率的角度来讲的话,上证指数从1991年最初的95.79点运行到2012年的时候,四次较大的折返走势都是出现在了0.618的黄金分割线上。在指数企稳之前勾画出黄金峰线对应的0.618位置,将有助于投资者第一时间把握指数的走向。另外,有两次的折返走势并不在0.618的黄金分割线上。这说明0.618在上证指数的多头市场中成为折返比例的概率高达67%。可见,使用该黄金分割线作为指数折返后的企稳点位,还是比较理想的做法。个股运行趋势与指数的运行趋势有很大的关联性,同样可以使用这种方法来操作。

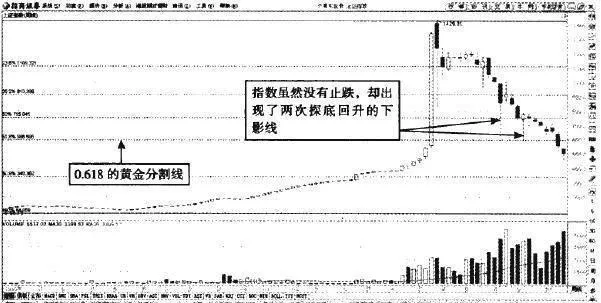

图2上证指数-1992年5~11月次级折返

如图2所示,上证指数的周K线当中,自从该指数成功编制以后,上证指数从底部的起始点位95.79点大幅度飘升到了1429.01点的顶部,并且出现了见顶回落的走势。指数累计翻了13.9倍后,开始大幅度回落调整的走势。其中黄金分割的0.618的分割线是投资者不得不关注的反弹点位。虽然指数并未在图中所示的0.618处开始反转,却在周K线当中形成了两根下影线非常长的K线形态,表明该分割点位的支撑效果还是不错的。从短线来看,抓住该黄金分割的点位,投资者是有理由获得不错的利润的。即便前期还未真正减仓出货的投资者,在指数回落至0.618的时候加仓做些短线,然后将筹码全部抛售,不仅能减轻损失,且获得利润的概率都是有的。

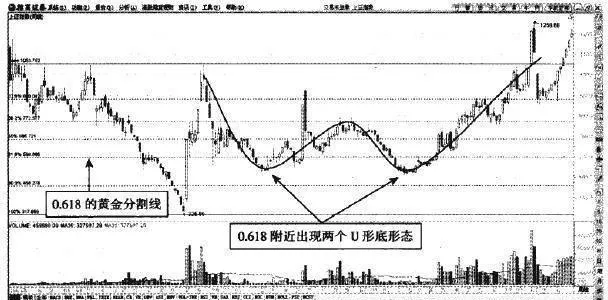

图3上证指数—1994年9月至1996年1月次级折返

如图3所示,上证指数不仅在1992年5~11月出现了0.618的黄金分割点的反弹情况。就算是在1994年9月至1996年的1月,该指数大涨之后的0.618的回调走势仍然出现在投资者面前。当时指数从底部大幅度机升,几乎是多头占据优势的单一拉升走势。指数涨幅过大后,终究出现了回落。图中两个圆弧底形态就是指数回落至0.618附近后形成的反转走势。虽然0.5618的黄金分割点并未支撑住指数,但是指数跌破0.618的黄金分割线后,下跌的空间显然是非常有限的。从建仓的角度考虑,该分割点也是值得投资者一试的。

投资者建仓阶段是不可能精准地判断指数的回落点位的。即便是黄金分割点,指数真正企稳的点位也会有一定的误差。投资者建仓的过程是分步骤进行的。只要指数见底的点位误差不大,投资者分步建仓的成本就还是比较低的,今后获利将不是问题。

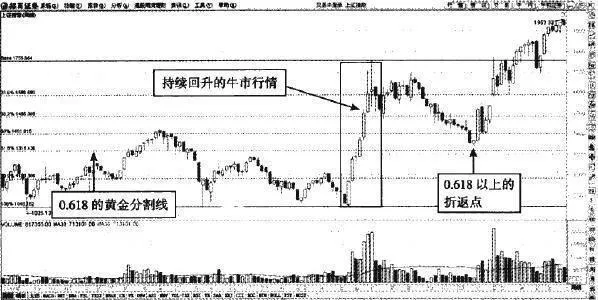

图4上证指数—1999年9~12月次级折返

如图4所示,上证指数在1999年9~12月,该指数暴涨了7周之后,出现了见顶回落的折返走势。这一次指数的折返幅度并未真正达到0.618的黄金分割点。而是在该黄金分割点之上高一些的地方出现了小阳线企稳的信号,并且开始了反转拉升的走势。

图5上证指数—1998年6月~2005年6月次级折返

如图5所示,在上证指数的周K线当中,持续时间长达7年的牛市行情终于出现了见顶的迹象。完成了长达7年的拉升,指数毫无征兆地出现了杀跌行情。谁也没有想到,该指数快速回落后,下跌的幅度达到了黄金分割的0.618的地方。深度调整的走势中,指数大幅度下挫至100点的整数点位附近才出现了企稳的走势。从2200点的高位深度调整至1000点附近的0.618的黄金分割点,说明该指数下跌的幅度还是相当大的。如果说短短几个月的调整与黄金分割的0.618相似的概率比较大的话,那么指数在长达7年的牛市结束后,见顶回调的幅度仍然在0.618的黄金分割线,这表明0.618的黄金分割线是投资者不可忽视的重要分割线。

如果确认指数已经见顶,并且即将进入到长期的熊市的话,下跌幅度自然可以提前判断出来。0.618的黄金分割线虽然不是指数跌幅最大的回调点,却是比较可靠的调整点位。

提示:使用黄金分割的0.618来判断指数主要多头行情调整点,从上边例子看出实战当中是比较可靠的。道氏理论中所说的指数主要多头趋势一旦结束,那么指数调整到何时会结束就是我们非常关心的问题。挑选恰当的反弹机会,投资者可以考虑0.618的黄金分别点位。从指数在主要多头市场中的总体涨幅来看,指数最终回落至该涨幅的0.618的概率很高。准确利断黄金分刽的0.618的分割点,投资者获利是必然的。上证指数的主要多头市场结束之后,投资者考虑指数的折返走势一定需要从长计议。没有达到0.618的调整幅度,指数恐怕很难调整到位。一旦调整至0.618的黄金分割线,多数投资者已经呈现出亏损状态,只有少数的投资者能够赢利。那么指数放量企稳在这个阶段就比较轻松了。