填权添息在A股中十分常见,可以说成为了一种特殊的投资操作方法,有人专门寻找这类股票进行波段操作。

下面重点介绍一下“填权行情”的操作方法。

首先在此介绍一下行权和填权,以及所谓的填权行情。上市公司用低于市价的价格向老股东按比例配售股票(配股),或者企业发行的权证按规定比例换取普通股股权,此行为为行权。行权后的股票在除权价上发生一波上涨,填补除权前后差价的过程为填权,此行情俗称为填权行情或除权行情。若在除权后股价出现下跌,称为贴权,该行情称为贴权行情。

在市场交易中,投资者可以把握含权股的行权日(派息日)、填权行情或贴权行情进行投资操作。

含权股在除权后是否有填权行情,可以考虑以下几点。

1. 上市公司有良好的本利比指标记录。这表现在企业持续稳定地给股东分红派息。如果有这一点,说明参与填权行情的炒作风险较小。

2. 企业的业绩仍然保持较好较快的增长,这样股价填权的速度可能更快。

3. 派息配股没有不良企图。这一点可以通过公司是无偿配股还是要投资者出资购买来判断。有不良企图的公司,市场认同度较低,参与的资金认同度也较低,填补空间可能有限,或要花费更长的时间。

4. 技术面上主要注意三点,

一是标的股在除权前没有被大幅炒作。如果前期经过市场炒作,除权后也不会有好的表现。

二是除权前后的股价缺口大小。一般认为,缺口越大,填权空间越大(不见得一定要100%填补)。

第三,寻找最佳交易点。许多填权行情,开始股价会有小幅度向下打压的过程,一旦股价企稳,形成底部反转形态,就可以买入。如果股价并没有形成底部反转,而是走弱,则可能预期中的“填权行情”并不存在。

5. 填权行情多发生在大盘处于牛市中,或者说是阶段性的良性的市场氛围里。

6. 填权行情并不是说股价一定会填补除权前后的缺口。有的配送股比率较高,如10配10,这样股价需要上涨100%才可以全部填上缺口。这是非常困难的事情,尤其在大盘不支持的情况下。

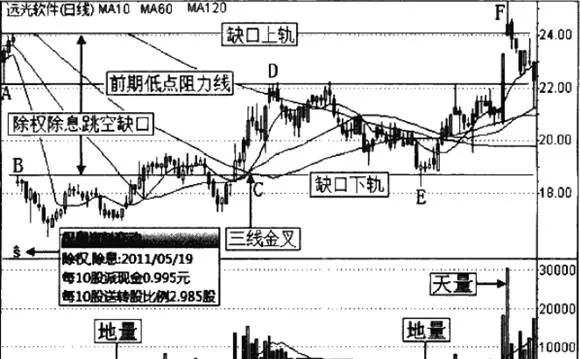

上图是远光软件(002063) 2011年5月16日至2011年11月11日的日K线走势图。图中巨大的缺口就是该公司转送股和分红派息造成的。股价从2011年5月18日的23.95元一下子“跌”到18.42元,留下了一个巨大的跳空缺口。

除权除息后(B点),股价继续被打压,形成底部逐步抬高的横盘走势,期间成交量出现低量。

当股价在C点前面两个交易日再次突破跳空缺口的下轨时,成交量明显放大,接着在C点三条中短期均线形成金叉,从技术面上已经说明填权行情开始。

随后股价向上拉升,但遇到除权除息前的低点A所形成的阻力线后受压,股价向下调整,再次回到缺口下轨,在E线受到下轨支撑后再次向上反弹,继续向上填补缺口。最终股价以涨停和第二天的跳空方式填补完此次因分红配股引起的缺口,完成了“填权补息”行情。

F点是一个最佳的卖点,从填权行情来看,F点是为该行情画上了一个句号,宣布该行情到此结束。从K线技术分析角度来说,F点受到双重压力,一是缺口上轨线的压制,二是F点的K线是一个带有长长上影线的倒锤子线,是典型的看跌信号。